新能源汽车、光伏、风电行业最全研究及2021年投资策略 | 附57页完整PDF下载

报告出品方/作者:民生证券,于潇

新能源汽车:全球市场共振,建议布局中游电池及材料制造环节

中欧美三大市场政策向好,全球电动化趋势明确。热门车型频出,优质供给将激发终端消费需求,国产特斯拉 Model Y 和大众 ID.4 今年开始销售,将带动行业销量高增长, 我们预计今年全球新能源汽车销量将达到 450 万辆以上。

动力电池领域全球市场格局持续集中,宁德时代和 LG 保持强势,同时二线电池企业加速扩产,外资车企客户不断拓展。磷酸铁锂正极材料阶段性占比提升,盈利触底反弹;三元正极行业格局随着高镍化和海外大客户放量而逐渐好转。负极环节格局相对稳定,第一第二梯队间公司差距逐渐缩小,未来看点或在硅碳负极。隔膜龙头优势持续扩大,海外和涂覆膜占比提升将带来 盈利边际改善。电解液受益于六氟磷酸锂价格上涨,盈利有望持续提升。

因篇幅限制,本文仅摘录部分内容,更多完整报告内容,请在雷锋网公众号对话框内回复关键词“20210317报告”,获取。

光伏:平价星辰大海,板块有望再迎戴维斯双击

碳中和正在成为全球共识,作为最具竞争力的非化石能源,光伏未来有望走上主流能源位置,未来需求高增长确定。

光伏正在开启全面平价的伟大时代,未来估值有望进一步提升。预计 2021 年全球光伏新增装机 170GW 以上,同比+40%。

硅料今年新增供给有限,将是产业链景气最高环节,价格有望持续提升;硅片行业大规模扩产,但龙头在定价话语权、原材料保障供应、成本下降等方面仍然非常优秀,硅片龙头的盈利相对有保证。

电池异质结、Topcon 等技术规模化量产起步,电池效率不断突破,提前布局新技术的电 池企业有望抢占先机。光伏硅片大尺寸大势所趋,预计将成为出货主流。组件垂直一体 化趋势在持续,组件行业向头部集中趋势有望进一步加速。

风电:退补首年行业稳健发展,关注“海风+海外”市场

行业退补首年预计陆上风电有所下滑,但在海上风电抢装、大基地等支撑下,我们预计未来两年风电行业整体将保持平稳发展,细分市场有突出机会。

1

新能源汽车:全球市场共振,

电池及材料盈利边际改善

1.1 中欧美三大市场政策向好,全球电动化趋势明确

1.1.1 国内补贴政策延期,2025 年电动化目标 20%

平缓补贴退坡力度和节奏,提振国内需求。2020 年 4 月,财政部、工信部、科技部、发改委联合发布《关于完善新能源汽车推广应用财政补贴政策的通知》,将补贴政策实施期限延 长至 2022 年底。

2020-2022 年补贴标准分别在上一年基础上退坡 10%、20%、30%。城市公交、 道路客运、出租(含网约车)等公共交通等领域符合要求的车辆,2020 年补贴标准不退坡, 2021-2022 年补贴标准分别在上一年基础上退坡 10%、20%。原则上每年补贴规模上限约 200 万辆。

补贴新政平缓补贴退坡力度和节奏,有效提振国内需求,为新能源汽车向无补贴的市场 化时代的平稳过渡提供宝贵的窗口期。

新版双积分政策落地,护航新能源汽车发展。2020 年 6 月,工信部、财政部、商务部等 5 部门联合发布了修改后的《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》,明确 2021-2023 年新能源汽车积分比例分别为 14%、16%、18%,并从 2021 年 1 月 1 日起开始 执行。

产业发展规划(2021-2035)发布,2025 年电动化目标 20%。2020 年 11 月 2 日,国务院 正式发布《新能源汽车产业发展规划(2021-2035 年)》,提出到 2025 年,纯电动乘用车新车 平均电耗降至 12.0kWh/百公里,新能源汽车新车销售量达到汽车新车销售总量的 20%左右。

2025 年电动化目标由征求意见的 25%下调至 20%,与《汽车产业中长期发展规划》、《节能与新 能源汽车技术路线图 2.0》一致,目标更加务实,预计 2025 年销量达到 600 万辆,未来 5 年 国内电动车年均复合增速有望超 35%。另一方面,《规划》为指导性目标,随着新能源汽车行业进入产品驱动阶段,渗透率提升取决于产品力提升,从产业链数据来看,2C 端需求潜力持续激发,未来不排除渗透率超过《规划》目标的可能性。

1.1.2 全球电动化趋势明确, 支持政策加码

全球已有多个国家或地区公布禁燃时间表。在碳排放压力下,目前全球已有多个国家或 地区宣布燃油车禁售时间表,其中欧洲国家禁燃行动计划整体较为激进。从时间节点来看,挪 威及部分国家中心城市将于 2025 年最早禁燃,随着荷兰、德国、印度、英国等国家将于 2030 年集体禁燃,全球进入密集禁燃期,目前公布的国家或地区将最晚于 2040 年禁售燃油车。

1.2 热门车型频出,优质供给激发终端需求

1.2.1 特斯拉稳坐新能源汽车销量王座,2021 年有望持续高增长

特斯拉四季度销量高增,2020 年达成 50 万辆销量目标。特斯拉第四季度汽车交付量为 18.06 万辆,季环比增长 29%,同比增长 61%,创造新的历史记录。

其中,Model 3/Y 销量 16.17 万辆,Model S/X 销量 1.89 万辆。2020 年特斯拉销量 49.96 万辆,同比增长 36%。上海工厂 的 Model 3 的产能已增加至 25 万辆/年,国产 Model 3 已于 10 月向欧洲十几个国家启动整车出口,首批车辆已于 11 月底抵达比利时并开始交付。

公司北美、上海及欧洲三地产能建设进 展顺利,预计 2021 年总产能将达到 100 万辆以上,预计今年销量有望持续高增长。

Model 3 超强产品力,全球热销奠定销冠地位。受益于特斯拉良好的品牌管理和营销策略, Model 3 继承了 Model S/X 等百万级车型的高端科技的形象。对标奔驰 C 级、宝马 3 系、奥迪 A4 等传统豪华品牌 B 级车型,Model 3 凭借出色的动力性能、领先的自动驾驶辅助功能、丰富 的科技性配置,提供了与众不同的驾驶体验,形成超越同级燃油车的产品力。

另一方面,受益于国内供应链优势以及国产化率的提升,Model 3 价格持续下探,官网显示标准续航升级版基 础指导价在 2020 年 10 月 1 日调整为 26.97 万元,补贴后售价仅为 24.99 万元。虽然竞品燃油车型有一定终端优惠,但考虑购置税和用车成本,Model 3 经济性已远高于竞品燃油车型,同时随着 Model 3 国产化率继续提升,预计未来仍有约 20%的降价空间。

据 EV sales 统计,1-11 月全球 Model 3 年销量 30.05 万辆,占全球电动汽车市场约 12%的份额,远远领先销量第二名 五菱宏光 Mini EV(市场份额 3%),基本奠定全年电动车销量冠军的位置。

1.2.2 2020 年热门车型频出,销量快速增长

国产优质车型差异化竞争,进军中高端市场。2020 年,中国造车新势力加速洗牌,迟迟 无法量产的玩家逐步退场,而以蔚来、理想、小鹏为代表的造车新势力“三驾马车”,在成功 实现量产的基础上,核心产品受到市场认可,并受到资本市场追捧,逐步形成正向循环。

蔚来、 小鹏首款产品 ES8、G3 市场反响均一般,重新打磨后推出 ES6、P7 后才获得市场认可,此后蔚 来重新对 ES8 改款提升竞争力。理想初期小型代步车构想破产,推出理想 one 才稳住阵脚。比亚迪作为国内最早切入电动车的玩家,经过多年沉淀推出旗舰车型汉 EV,推动公司向中高端 方向发展。

虽然从客户定位与产品定价来看,造车新势力与汉 EV 面临特斯拉 Model 3 的强力竞争,但国产厂商更加深谙国内消费者喜好,在性价比、安全性、续航里程、换电模式、车身尺寸、硬件配置、内饰用料、做工品质等方面寻求差异化竞争,最终在市场争得一席之地。

据乘联会统计,造车新势力 12 月销量数据亮眼,其中蔚来/理想/小鹏分别交付新车 7007、6126、 5700 辆,均再度刷新单月交付量纪录,2020 全年蔚来/理想/小鹏分别交付 4.37 万、3.26 万、 2.70 万辆。汉 EV 随着产能逐渐爬坡,销量持续增长,12 月销量 9006 量,上市 6 个月销量 2.88 万辆,预计今年产能释放后将持续高增长。

1.2.3 传统车企电动化加速,今年为重磅车型密集释放期

传统车企电动化转型加速。据我们梳理,截至目前,全球十大跨国车企均发布过电动化 转型的战略计划,纷纷投入巨资打造电动化模块化平台,发布新款电动车型。其中,较为激进 的车企如丰田将在 2025 年停售燃油车型,大众、戴姆勒和现代等车企计划在 2040-2050 期间 完成彻底的电动化转型。

2021 年多款新车型密集上市。在电动化转型的推进下,各家传统车企新款电动车型发布 加速,2021 年除 Model Y、ID4 等市场关注度较高的车型外,国内汽车市场还将迎来奔驰 EQA/EQB/EQE、奥迪 e-tron、东风日产Ariya 等传统车企重磅车型,以及小鹏 P5、蔚来 ET7、 威马 EVOLVE 等造车新势力新车型,价格主要集中在 20-30 万区间。供给丰富度提升有助于满 足不同消费者购车需求,提振新能源汽车市场销量。

1.3 中欧销量快速增长,全球 2021 年销量有望达到 450 万辆

1.3.1 国内市场 To C 端需求高增,高低两端市场突破

去年下半年销量屡创当月销量历史新高,今年国内销量有望达到 200 万辆。据中汽协统计,12 月新能源汽车销量 24.8 万辆,同比增长 49.5%,环比增长 22.0%;1-12 月,新能源汽车销量 136.7 万辆,同比增长 10.9%,增速较 1-11 月提升了 7 个百分点。分结构来看,2020 年新能源乘用车销量 124.6 万辆,同比增长 76.9%,新能源商用车 12.1 万辆,同比下跌 41.4%。利好政策刺激叠加 2021 年补贴降幅不大,预计今年电动车销量 增长超 50%,有望达到 200 万辆。

1.3.2 欧洲市场销量高增渗透率快速提升,美国市场潜力巨大

欧洲新能源汽车需求高增,今年销量有望达到 200 万辆。受疫情影响,欧洲新能源汽车 市场在 3-5 月遭受到一定冲击,此后在政策扶持下高速增长,是全球新能源汽车快速增长的主 要驱动力。

根据 EV sales,1-11 月欧洲新能源汽车销量约为 108.5 万辆。根据各国汽车工业 协会,12 月欧洲主要国家新能源汽车销量持续高增长,其中德国、法国、英国销量分别为 11.33 万、7.15 万、9.42 万辆。欧洲新能源汽车渗透率也快速增长,挪威(79.9%)、瑞典(38.7%)、 德国(20.5%)排名前三。我们预计 2020 全年欧洲市场销量有望达到 130 万辆以上,受政策支 持与优质供给双向刺激,欧洲市场今年有望维持高增长,销量达到 200 万辆以上。

1.3.3 全球今年销量有望达到 450 万辆,带动产业链需求向上

根据我们的测算,预计 2020-2022 年全球新能源汽车销量分别为 297、450、650 万辆,同 比增长 38%、52%、44%。预计 2021 年全球正极材料需求 61 万吨,其中三元正极 45.6 万吨, 全球负极材料需求 32.6 万吨,电解液需求 31.9 万吨,全球隔膜需求为 60.9 亿平。

1.4 动力电池格局日渐清晰,材料头部企业供应偏紧

1.4.1 电池龙头地位不断巩固,二线电池厂有望迎来边际改善

全球市场份额快速集中,宁德时代与 LG 保持强势。2020 年宁德时代、LG 化学、松下的动力电池装机量分别为34GWh、31 GWh、25GWh,占比 24.8%、22.6%、18.2%,位居全球市场规模前三位,遥遥领先于其他二线企业,且全球份额持续向头部企业集中,2020 年 CR3 市场份额为 65.7%,寡头格局稳固。宁德时代为国内大多数一线车企供货,2020 年特斯拉、五菱宏光 Mini EV 等出货有显著增量贡献,海外尤其欧洲市场也有大幅放量。LG 供货雷诺 Zoe、奥迪 e-tron 等热销车型,同时随着国产特斯拉 Model 3 迅速放量,带动 LG 动力电池出货量大幅提 升。目前宁德时代、LG 化学和松下牢牢占据前三,而第二梯队存在较大不确定性。

国内一超格局稳固,新势力崭露头角。2020 年宁德时代、比亚迪国内动力电池装机量分 别为 31.79 GWh 和 9.48GWh,占比 50.0%、14.9%,位居国内市场规模前两位。LG 化学和松下 通过供货国产特斯拉,市占率也进入前 10,分别装机 4.13GWh 和 2.24GWh,排名第 3 和第 6。中航锂电、国轩高科和亿纬锂能市占率持续提升,分别装机 3.55GWh、3.32GWh 和 1.18GWh, 另外值得重视的是孚能科技,通过为广汽等车企供货,下半年起快速放量,2020 年孚能科技 装机 0.85GWh 排名第 10。

1.4.2 正极材料:磷酸铁锂阶段性占比提升,三元格局有望改善

(1)磷酸铁锂:装机占比有望持续提升,价格或将继续反弹

无模组结构激活磷酸铁锂,装机占比仍将提升。2017 年起,国家补贴政策转向高能量密 度、长续航里程,磷酸铁锂的装车量占比由 2017 年的 44.6%持续下降 2019 年的 32.5%。宁德时代、比亚迪分别于 2019 年 10 月和 2020 年 3 月先后推出 CTP 电池、刀片电池,采取无模组结构,通过提升电池包体积利用率的方式提升体积能量密度,同时由于电池包零部件数量减少,有效提升生产效率并大幅降低制造成本,如刀片电池基本可以做到成组能量密度上接近三元电池,实现续航里程超 600 公里,而成本较传统铁锂电池下降约 30%,性价比凸显。

随着 2019 年补贴政策大幅退坡,并将在 2022 年底彻底退出,具有成本优势的磷酸铁锂电池在中低端市 场不断渗透,高端市场也有所松动,磷酸铁锂电池装车量占比下半年开始快速提升。根据电池联盟,2020 年磷酸铁锂电池共计装车 34.55GWh,同比上升 24.7%,装车占比提升至 41.4%。我 们预计特斯拉 Model 3 低配版的示范作用将进一步带动更多车型申报配套磷酸铁锂电池,今年 磷酸铁锂动力电池需求仍主要集中在国内,后年海外市场逐渐应用推广,磷酸铁锂动力电池的 装机占比有望稳步提升。

行业总体名义产能过剩,碳酸锂涨价助推磷酸铁锂价格触底反弹。根据我们的测算, 2020-2022 年磷酸铁锂材料的需求分别为 10.6、15.4、22.0 万吨,我们统计,2020-2022 年行 业优质产能约为 22.8、30.3、35.3 万吨,总体虽处于过剩的状态,但龙头企业竞争优势显著。去年三季度以来,德方纳米、贝特瑞、湖南裕能、湖北万润等龙头企业均处于满产状态。另一 方面,根据鑫椤锂电,2020 年 9 月以来碳酸锂价格持续上涨,目前价格已涨至 7.05 万元/吨, 磷酸铁锂正极材料多数企业均处于亏损或盈亏平衡线附近,叠加下游订单持续增加,行业向下 游传递成本上升的压力的诉求强烈,目前磷酸铁锂价格约 4.25 万元/吨,预计今年仍有上涨可 能。

铁锂材料竞争格局良好,行业龙头有望显著受益。2020 年前三季度,磷酸铁锂 CR3 为 50%, 同比下降 7%;CR6 为 81%,同比下降 9%。第一梯队市场份额有所分化,其中德方纳米市占率提 升 2%,竞争优势显著,已坐稳行业龙头位置;国轩高科、贝特瑞市占率分别下降 4%、5%。随 着 2021 年铁锂持续回暖,叠加铁锂价格触底反弹,行业龙头有望显著受益。

(2)三元材料:长期高镍化趋势不变,市场集中度有望提升

长期高镍化趋势不变,8 系电池份额快速提升。高镍电池具有能量密度高和降本潜力大的 优势。从成本角度看,钴元素作为稀缺资源,价格较高且波动较大,高镍电池有效减少钴的用 量,有利于降低成本;从性能角度看,高镍电池由于镍含量较高有更高的能量密度的优势。随着电动车对续航里程的要求持续提升,低 Ni 的 5 系、6 系将被含量更高 8 系所取代。但另一方面,高活性的镍元素比重越大,正极材料的热稳定性越差,更容导致热失控,目前国内只有 宁德时代等少数企业能够稳定量产高镍 8 系电池。从车型配套来看,目前 NCA、NCM 811 已有 特斯拉 Model 3、宝马 iX3 等多款高端车型配套,据外媒消息,大众电动汽车也将于 2021 年 全面更新换代 NCM 811 电池。根据鑫椤资讯,5 系三元材料仍是国内主要型号,份额占比 53.1%, 但同比下降 8.4%;与之对应,8 系三元材料占比大幅提升 10.9%至 21.9%。此外,日韩巨头已 加快低镍或无钴电池开发量产进程,如 SKI 于 8 月宣布将商业化生产 NCM 9/0.5/0.5 比例的电 池,松下计划三年内推出无钴电池。

市场格局分散,集中度有望提高。三元材料行业集中度较低,根据高工锂电,2020 前三 季度三元材料行业 CR5 为 50%,与 2019 年 CR5 变化不大。目前行业头部企业市占率较为接近, 龙头尚不明显,其中容百科技市场份额占比约 13%,排名行业第一。随着头部企业加大与宁德 时代、LG 化学、松下、比亚迪等电池龙头企业合作,市场集中度有望进一步提升。

1.4.3 负极材料:竞争格局相对稳定,硅碳负极代表行业未来发展方向

人造石墨占比持续提升,硅碳负极大规模应用仍需时日。由于人造石墨的循环性能、安 全性能、大倍率充放电效率、与电解液的相容性等均优于天然石墨,目前在国内已逐步 成为锂电池负极材料的首选。2020 年,随着高倍率、快充型产品应用持续增多,人造石墨(含 混掺型石墨)出货量快速增长,预计人造石墨占负极材料的比重超 85%,同比提升约 4%。另一 方面,由于硅碳负极材料的比容量远远高于天然石墨电极和人工石墨电极,因此是下一代负极 材料的主流方向之一,但目前技术尚不成熟,距大规模商业化应用仍有一定距离。目前国内大 多企业处于研发及小试阶段,据电池中国网报导,贝特瑞、杉杉股份、江西紫宸、深圳斯诺、 中科电气、江西正拓、硅宝科技、创亚动力、大连丽昌等都在积极推进硅碳负极的产业化。

竞争格局相对稳定,一二梯队公司间差距逐渐缩小。负极材料行业市场份额相对集中, 根据高工锂电,2020 前三季度负极材料行业 CR4 约为 50%,其中贝特瑞(22%)、江西紫宸(18%)、 杉杉股份(17%)、东莞凯金(12%)。贝特瑞、江西紫宸、杉杉等企业出口较多,凯金主要供货 宁德时代,第二梯队企业中,中科电气、翔丰华市占率均在 6%左右,同比提升约 1%,预计今 年市场份额有进一步提升空间。

1.4.4 隔膜:龙头优势加强,涂覆膜占比提升有望带动盈利边际改善

干法隔膜寡头格局稳固,有望受益磷酸铁锂装机回暖。干法隔膜市场集中度很高,根据 高工锂电,2020 年前三季度 CR3 为 75%,其中星源材质市占率约 49%,远远高于同行业其他公 司,稳居行业龙头地位。随着磷酸铁锂电池成本下降,储能电池逐渐放量,高工锂电预计 2021 年全球储能电池需求在 30GWh 以上(国内 15GWh+海外 15GWh),同时电动自行车、电动工具等 新兴需求也被进一步激发,叠加今年磷酸铁锂动力电池装机回暖趋势,预计今年干法隔膜需求 同比有较大提升,行业龙头有望充分受益。

湿法隔膜趋势明确,头部扩产加速行业中小企业逐渐退出。根据高工锂电数据,2020 年 前三季度湿法隔膜 CR3 为 79%,其中恩捷股份市占率约 47%,稳居行业龙头地位,行业第 2-5 名分别为中材科技(21%)、星源材质(11%)、河北金力(9%)、纽米科技(3%)。近年来,湿法隔膜成本持续下降,售价已与干法隔膜相差不多,而随着下游动力电池高增长,湿法隔膜头部 企业加速扩产,主要是头部恩捷、中材中锂和星源材质,行业二、三线企业由于成本劣势已逐 渐退出市场。

龙头企业切入海外供应链,涂覆比例提升,盈利能力有望边际改善。目前恩捷股份已导 入 LG 化学、松下、三星 SDI 等国外锂电池巨头产业链,星源材质已向韩国 LG 化学、日本村田、 法国 SAFT 等厂商批量供应产品,并导入欧洲电池新贵 Northvolt 产业链,为其供应湿法隔膜 产品。背靠海外锂电巨头,龙头企业出货量有望持续攀升,同时考虑到出口产品有一定溢价, 预计隔膜企业涂覆膜自给率提升,预计龙头企业盈利能力有望改善。

1.4.5 电解液:龙头份额提升明显,六氟磷酸锂价格仍有上涨动力

行业集中度较高,龙头份额提升明显。电解液市场集中度较高,根据高工锂电数据,2020 前三季度行业 CR5 为 78%,同比提升 6%。天赐材料、新宙邦、江苏国泰市占率分别为 29%、17%、 15%,位居行业前三位,其中,天赐材料市场份额同比大幅提升约 7%。去年三季度以来,六氟 磷酸锂价格大幅上涨,行业供不应求,拥有六氟磷酸锂产能的电解液企业有望充分受益,市占 率或将一步提升,龙头地位稳固。

六氟磷酸锂价格触底反弹,叠加碳酸锂涨价仍处于上涨通道。六氟磷酸锂行业具 有较强的周期性,自六氟磷酸锂价格于 2016Q2 见顶后持续回落,最低降至 2020Q2 末的 6.95 万元/吨,基本为历史最低水平,头部企业 2020H1 毛利率仅约 10%左右,行业内企 业大多数处于亏损状态。随着去年三季度以来新能源汽车的需求高增,市场出现供不应 求的状态,带动六氟磷酸锂价格触底反弹。目前六氟磷酸锂价格约 12.25 万元/吨,但 上游碳酸锂价格仍处上升周期,我们认为今年六氟磷酸锂价格仍有进一步上涨空间。

1.5 投资建议

2021 年新能源汽车欧洲和中国市场需求将迎来共振,全球一线车企新车型密集投放,行业将进入长期高景气周期,未来 5-10 年高增长趋势明确。全面看好新能源汽车产业链的投资 机会,推荐三条投资主线:

1) 进入特斯拉及海外供应链的各细分环节龙头:建议关注宁德时代、恩捷股份、天赐材 料、当升科技、璞泰来、科达利。

2) 阶段性供应紧张,有涨价预期的细分环节:建议关注天赐材料、多氟多、德方纳米。

3) 市场份额有较大提升空间的二线电池及材料厂商:建议关注孚能科技、亿纬锂能、容 百科技、中科电气、星源材质。

2

光伏:平价星辰大海,

板块有望再迎戴维斯双击

2.1 平价带来成长性突出,行业估值中枢再提升

2.1.1 短期高增确定,2021 年装机预计 170GW 以上

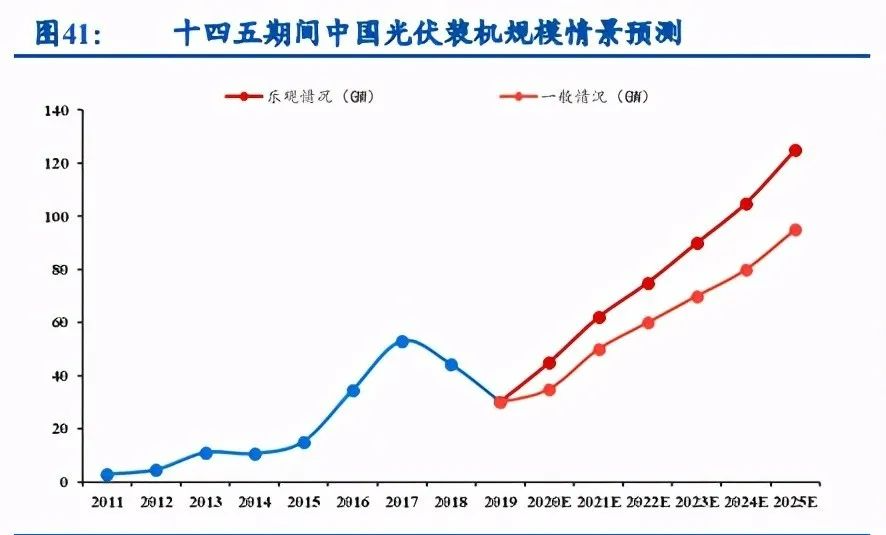

2020 年光伏装机整体受疫情影响,全年新增装机预计 123GW 左右,同比增长约 7%。随着全球范围内疫情影响减弱,受疫情影响的项目陆续恢复,新项目也即将开展。我们预 计 2021 年全球光伏新增装机有望达到 174GW 以上(国内 64GW,海外 110GW),同比增长 40%。

全面平价首年,平价项目构成装机主体。2020 年是中国全面平价上网的元年,此前虽有 少量平价项目并网,但装机的主体仍是有补贴的项目。2021 年地面电站项目全年取消补贴, 平价上网项目将构成光伏装机的主体,预计 2021 年新增 40GW。

2021 年并网的光伏平价项目主要包含三部分:2019 年申报的平价项目(14.78GW)、2020 年申报的平价项目(33.05GW)、2020 年公布的竞价转平价项目(8GW,包括 2019 年竞价项 目逾期未并网3.89GW和2020年竞价未入选项目4.11GW)。平价上网项目pipeline共55.83GW。这部分预计在 2021 年并网 38GW。除国家层面组织的平价项目外,还有无需申报的平价项目, 主要是无补贴工商业分布式项目,这部分预计可以贡献 2GW 以上的新增装机。因此,2021 年光伏平价项目预期规模 40GW。

预计 10GW 以上竞价项目遗留至 2021H1 完成。2020 年竞价项目年补贴额 10 亿元,最终 共安排 25.97GW 项目。根据国家能源局要求,竞价项目需于 2020 年底前并网,每逾期一个季 度补贴降低 1 分/kWh,逾期超过两个季度取消补贴资格。但由于 2020 年竞价项目名单公布较 晚(7 月初)导致准备时间不充分,加上 2020 年下半年以来产业链价格普涨,较多项目无法 顺利在年内并网,预计 10GW 以上的竞价项目将遗留至 2021 年上半年完成。

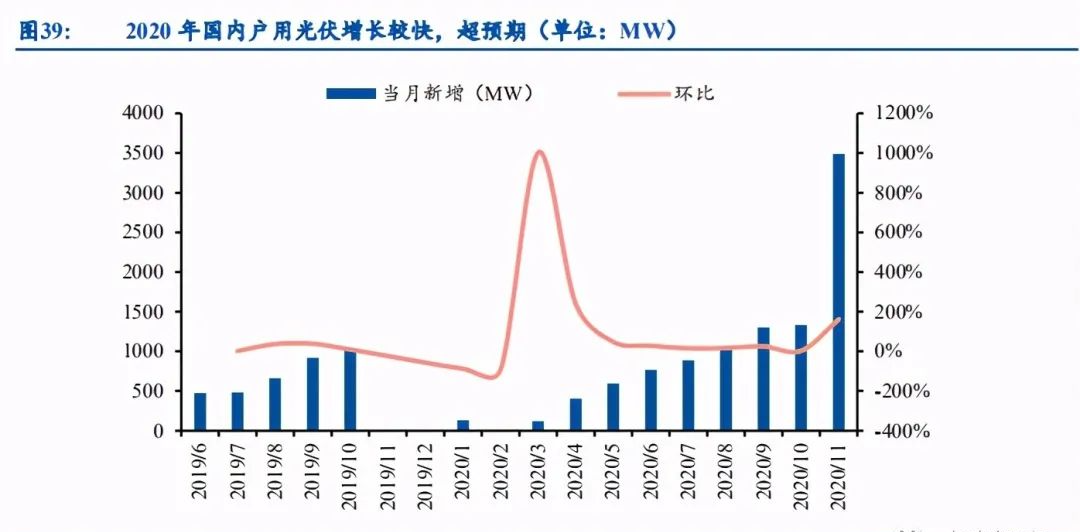

2020 年户用光伏安排 5 亿元 的年补贴额度,原预期全年装机7GW,但由于最后一个月抢装(11月份户用光伏新增3.49GW), 全年新增装机 10.12GW。 预期 2021 年户用光伏仍有补贴。

我们预计 2021 户用光伏项目年补贴额度 3 亿元,按 0.03 元/kWh 补贴强度,考虑最后一 个月缓冲期强烈的抢装效应,预计 2021 年户用光伏项目新增装机可达 13GW。

我们预计 2021 年需求的季度分布整体上依然呈现前低后高的状态,但相比 2020 年会更均 匀,脉冲式增长会减少。全面实现平价后项目的装机和并网主要受市场驱动而非政策,需求的周期性逐渐淡化,2021 年装机的季度分布会更平滑,这一点在 2022 年开始可能更明显。

一季度同比依然会维持较好增速,环比不至于剧烈下滑,装机预计略高于 2020 年第三季 度。主要得益于国内 2020 年竞价项目未完成本,以及海外由于组件价格上涨而延期的项目。二、三季度装机预计逐季度递增,四季度依然是全年最旺季,预计新增装机超过 60GW。但四 季度与二、三季度差距不会像 2020 年这样悬殊,在经历了 2020 年的全产业链涨价后,2021 年需求会更前置,有条件的项目在拿到合适的组件价格后会更多选择尽快并网,而非继续等待组件降价。

2.1.2 中长期增长更乐观,光伏迈向主力能源

碳中和逐渐成为全球共识:碳中和,是指企业、团体或个人测算在一定时间内直接或间接产生的温室气体排放总量, 通过植树造林、节能减排等形式,以抵消自身产生的二氧化碳排放量,实现二氧化碳“零排放”。

碳中和正在逐渐成为全球共识。全球大部分国家均将已碳中和作为目标,当然进程有所 不同,中国、欧盟、日本等主要经济体在碳中和目标上都进展不错。根据 Energy & Climate Intelligence Unit 统计,目前苏里南和不丹已经实现了碳中和,瑞典、英国、法国等 6 个国家 已立法实现碳中和,欧盟、加拿大、韩国等 5 个国家处于立法状态,中国、日本等 14 个国家 发布了政策宣誓。

央企碳中和先锋,预计“十四五”期间央企光伏风电投资规模 180GW 以上。自碳中和目 标发布以来,各大能源央企纷纷发布清洁能源装机目标。据统计,各大央企在十四五期间预计 光伏风电新增装机目标达到可能达到 180GW 以上,考虑到光伏全面平价,新增装机中光伏占 比会更高。

容配比提升,进一步增加组件需求:光伏的容配比指光伏系统的安装容量与额定容量之比,其中,安装容量指的是光伏组件的 标称功率之和,额定容量指的是安装的逆变器额定有功功率之和。对于额定装机容量的光伏电 站来说,更高的容配比意味着更高的组件安装量(组件超配),同时也可以提升逆变器、箱变 等设备的利用率,摊薄升压站、送出线路等公用设施的成本,最终降低光伏发电的度电成本 (LCOE)。

随着技术的成熟,全球范围内的容配比提升逐渐成为趋势,为光伏行业中游制造业带来更多的需求。

因篇幅限制,本文仅摘录部分内容,更多完整报告内容,请在雷锋网公众号对话框内回复关键词“20210317报告”,获取。

谁是芯片晶圆厂“基建狂魔”?| 十城造芯记

新基建一周年,狂热、下沉与拐点