市值从79亿到7.9亿,“脚踝斩”的容联云上市半年在做什么?

未来,如果通讯商也重金投入到这一领域,对容联云的考验将越来越大。

全文4080字,阅读约需8分钟

文|晴天

来源 | 节点财经

ID:jiedian2018

题图 | Pexels

今年2月,通讯云服务商容联云通讯(RAAS,以下简称容联云)成功在纽约证券交易所挂牌上市。上市首日股价报收48美元/股,上涨200%,总市值达79亿美元(约合506亿人民币)。盘中涨幅一度突破260%,市值最高超过600亿元(人民币,下同)。

可惜好景不长,容联云很快走下了神坛,此后股价一路下跌。6月,容联云发布Q1财报,股价已经跌至8美元上下。但这一状况仍未停止,近期发布Q2财报后,股价至今已经跌至4美元上下徘徊,总市值为7.94亿美元 (截至8月24日收盘),相较于上市第一天的79亿美元,容联云仅仅剩下了一个零头。

对此,容联云对节点财经表示,“照一些第三方媒体的观点,容联云股价表现不佳,很大的一部分原因或是公司上市时正值全球资本市场处于牛市,全球主要国家货币超发导致市场做多情绪高昂。然而,近几月来伴随市场风险偏好下移,中概股普遍遭遇卖压,市场恐慌情绪弥漫。受复杂多变的外部环境影响,容联云的股价亦有所波动。”

曾经辉煌一时的“中国版Twilio”,拿什么拯救自己的股价?

短信验证码的生意

消费者也许很难理解容联云的业务,但却一定收到过他的服务信息。日常生活中,登陆App的验证短信,收快递时的短信,都是容联云的业务范畴。

诸如此类服务,都涵盖在通讯云的范畴内。不仅是个人日常生活,在工作中,互动直播、视频会议等场景,满足实时的通信需求,都是通讯云的作用范围。

2013年,37岁的孙昌勋创办了容联云,创业之初,容联云的商业模式就是将通讯能力打包成API接口与SDK,卖给企业降低他们的使用门槛。这种模式简单理解,就是参与者主要做转售业务,以短信为主,还包括语音、流量。譬如,App的短信验证、语音电话的转接服务等。

如今,短信验证服务深入到每个人的日常生活,但当时,这还是一个不大的市场。前瞻产业研究院数据显示,2015年,全球互联网通讯云的市场规模仅为5.7亿美元,到2018年时也仅仅攀升至16.1亿美元。

直到2019年开始,通讯云的市场才开始有了起色,2020更是叠加居家办公的刚需,疫情刺激企业增加云使用量在2020年规模突破40亿美元。其中,增长最快的就是PaaS层,四年符合增长超过20%。而这也是容联云最早切入行业的方式。

之所以选择这个角度,不仅是企业倾向于选择使用PaaS作为应用平台,更重要的是,互联网的发展,让社交、直播游戏都有了音视频场景,加上电商直播的发展,也加速了互联网通讯云渗透到以直播为首的工具型应用中。

不过,如果仅仅做短信验证这样的服务,门槛并不高。为此,容联云也从PaaS逐步延伸至SaaS,并引入了AI与大数据技术,先后推出了中型企业标准云客服及呼叫中心SaaS七陌云客服,服务于专有云、私有化部署的中大型企业的企业UC解决方案,高端定制化大型企业呼叫中心SaaS及AI SaaS、AI文本机器人和AI语音机器人以及智能视频会议SaaS。

容联云CEO孙昌勋表示:“在产品层面,容联云的核心优势是不仅能提供覆盖电话、短信、网站、微信等新媒体的全渠道的用户触达能力,同时通过AI+通讯的技术,如AI智能外呼、AI社群运营等,让企业与用户的链接更加高效和精准。”

看上去产品线虽然更为丰富,但是从营销层面看,容联云的赚钱能力并不高。

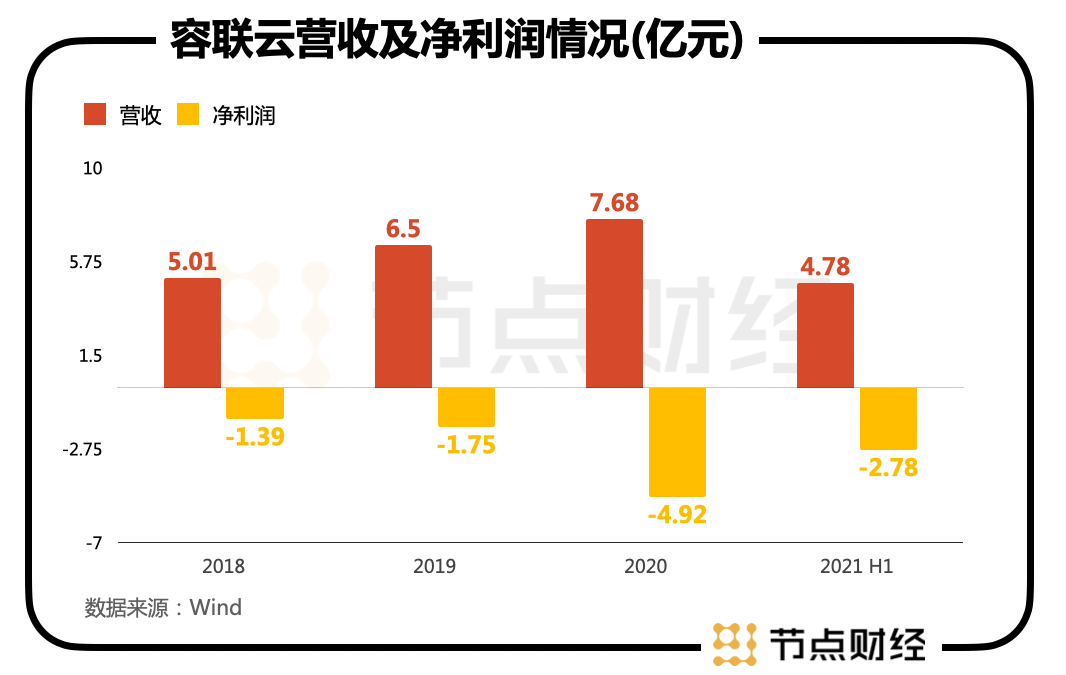

2018-2021中报,容联云营业总收入分别为:5.01亿元、6.50亿元、7.68亿元、4.78亿元。从营收看,小步慢走,仍是向上趋势,但亏损面也在随之扩大。2018-2021中报,亏损分别为1.39亿元、1.75亿元、4.92亿元、2.78亿元。

值得一提的是,去年疫情,容联云无法到客户现场交付产品,近5亿巨额亏损尚且可以理解。但今年,全球互联网通讯云市场规模增速达到59.5%,中国作为疫情恢复最快的国家,在产品交付、收入规模和盈利方面理应表现更佳,容联云仍然亏掉了营收的一半。或许,这也是二级市场上,容联云股价暴跌的根本原因。

收购带动业务增长

二级市场股价狂泻,容联云也在想法设法弥补。今年6月,容联云进行了品牌升级,品牌名正式由“容联云通讯”升级为“容联云”,新的品牌名称,带来了新的改变吗?

容联云重视产品打造,从产品策略看,以通讯作为切入点,为BtoC企业提供新营销的SaaS服务。容联云从行业客户的营销场景出发,涵盖了从线索获取、营销转化、用户运营、销售管理、裂变复购、决策辅助等阶段的营销闭环。

在产品层面,容联云的核心优势是不仅能提供覆盖电话、短信、网站、微信等新媒体的全渠道的用户触达能力,同时通过AI+通讯的技术,如AI智能外呼、AI社群运营等,让企业与用户的链接更加高效和精准。

目前,容联云业务包括新营销服务云、产业数字云、政企智能云三大板块,分别对应的是腰部以下客户、头肩部客户和大央企与政府三类人群。而产品方面则包括CPaaS通讯能力(语音、短信等)、CC(智能云客服与云联络中心)、UC&C(IM及企业移动门户、双录、CV)。

今年Q2,容联云较为亮眼核心业务CC(云联络中心)增长超过105%,而CC的收入突破1亿元,目前,容联云CC+UC&C业务收入占比超过50%。

但提到容联云的CC业务增长,不得不提今年3月完成的一笔收购。

今年3月,容联云宣布完成了对客户关系管理软件(CRM)服务商过河兵科技的收购。

过河兵并不是一家成立不久、缺乏历史背景的新项目,相反,这家企业已经创立近18年,在客户关键管理行业积累了大量客户资源,三大运营商、多家银行和保险公司都是过河兵的客户。

容联云为何选择过河兵?其实也很好理解,容联云虽然有研发能力,能生产产品,但是把产品推向客户进行销售,并帮助客户进行获客已经成了通讯云企业的重要竞争力。

此前,容联云的CPO曾经表示:“企业数字化呈现一个大趋势,把联络中心与其业务系统,比如营销或获客、销售转化等环节打通,实现用户全生命周期的一体化服务。”

而上述提到的CC业务,一直被业务诟病,是毛利低、门槛低的业务。有了过河兵的加持,显然能在毛利方面有所提升。

这种提升已经见到成效。据容联云透露,第二季度整合带来的收入约1370万元人民币。此外,容联云收入2.74亿元人民币,同比增长47.9%,环比增长33.9%,毛利率达43.1%。

手持过河兵,容联云将低成本、低门槛的业务整合成更有竞争力的产品后,就能安然渡过云通讯的大河了吗?

从目前看,河里还有一些“绊脚石”。

赚钱却是为他人做嫁衣裳?

多年来,容联云伴随着营收小步增长,亏损却持续扩大,与成本支出有很大关联。

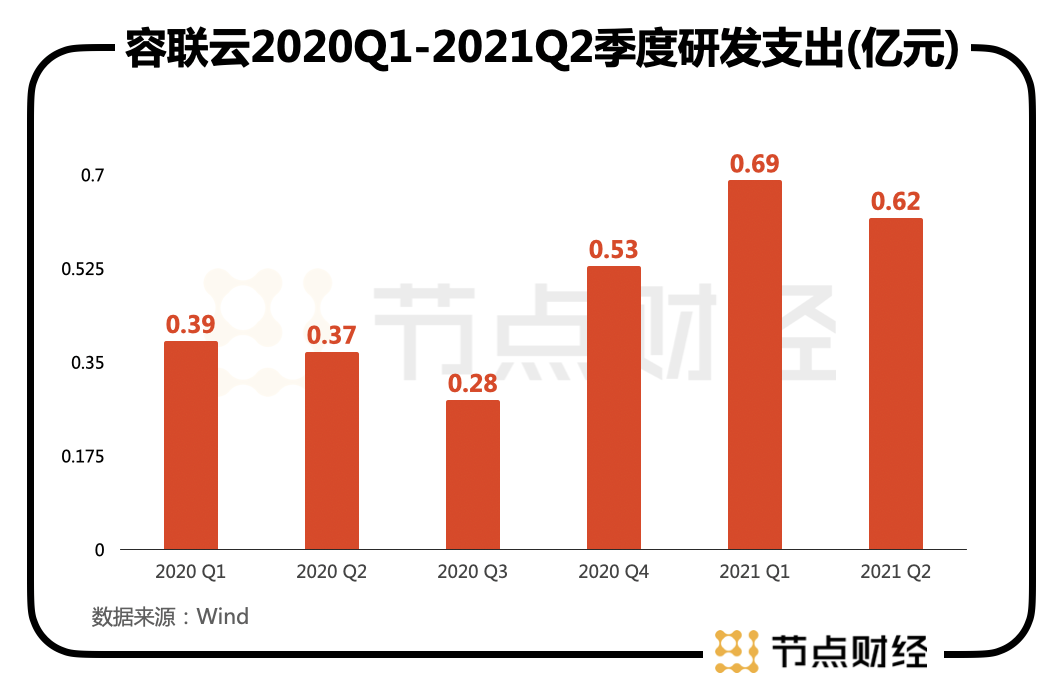

先看近几年的研发费用,2020年Q1-2021年Q2,容联云研发支出分别为0.39亿元、0.37亿元、0.28亿元、0.53亿元、0.69亿元、0.62亿元。去年一整年加起来,也仅1.6亿。但去年亏了近5亿,剩下的钱去哪了?营业成本才是最重要的一环。

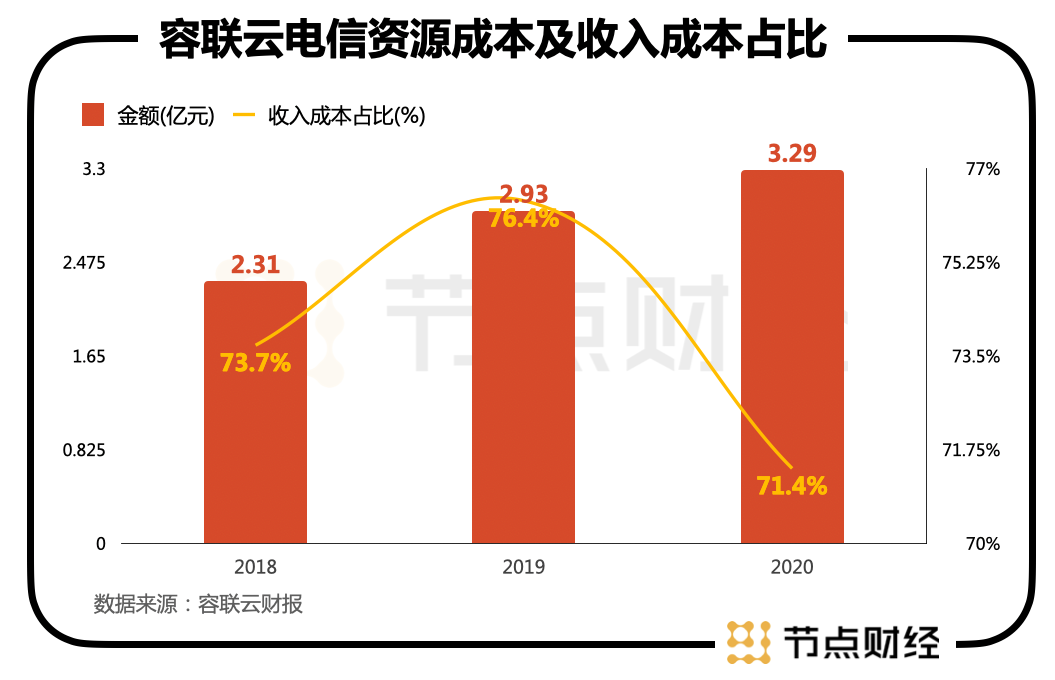

事实上,容联云大部分的营业成本都耗费在电信资源成本上。

2018-2020财年,容联云的电信资源成本分别为2.31亿元、2.93亿元、3.29亿元,收入成本占比分别为73.7%、76.4%、71.4%。

分业务来看,低毛利的CPaaS占了大部分营业成本。2018-2020财年,来自CPaaS的收入成本分别为1.87亿元、2.46亿元、2.84亿元,收入成本占比分别为59.9%、64.3%、61.7%。据了解,该业务主要包括短信、语音呼叫、联营CPaaS等。也就是说,容联云需要从运营商处获得电信资源,客户才能够使用容联云通讯的解决方案,因此容联云在与三大运营商的议价能力方面存在劣势。

如果不能降低这一成本,容联云也很难在短时间内快速抬高毛利。对应的,短信等CPaaS业务扩张的越快,交付的成本也将更高。这就导致了,容联云一边亏损一边成长的现状。

如果说这是内部盈利结构问题,那么如今可谓已火烧眉毛,容联云的客户保留率开始降低。2018-2020财年,容联云基于美元的净客户保留率分别为135.7%、102.7%、86.8%。

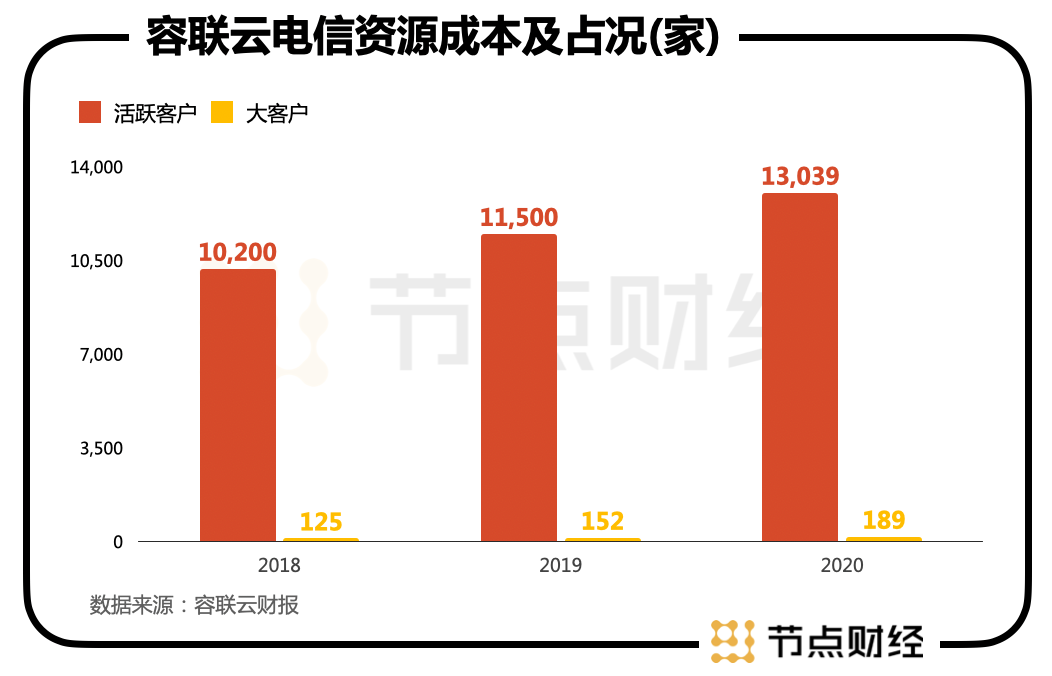

除了留存率下降,对于TO B行业而言,保持大客户的增长是最重要的成长指标。2018-2020年,容联云活跃客户数分别超过10200家、11500家和13039家企业,其中大企业客户分别为125家、152家和189家。从去年的规模占比看,1.3万家客户仅有不足200家大客户,大客户占比约为1.45%,占比较低。

容联云曾在上市前的招股书中表示,自身的议价能力会受到大客户的制约。根据招股书,容联云通讯把年消费金额在10万美元以上的客户定义为大客户,由于容联云通讯的业务主要聚焦于大型企业,存在被要求大幅减价的可能。

目前,容联云的客户包括中国银行、兴业银行、国家电网、中石油、中石化、中车集团、现代汽车、腾讯、京东、今日头条、学而思等。随着教育行业的不断整顿,包括学而思在内的教育类大客户未来的留存率堪忧。

上市时,容联云是一直以美股云通信巨头Twilio为对标企业,上市前,容联云市值超25亿美元,是Twilio上市前估值2倍。但上市后,Twilio的股价与市值在不断攀升,截至8月24日收盘,市值已高达630.65亿美金,相当于90个容联云。最近的第一季度财报中,Twilio营收高达5.9亿美元,活跃客户更是有23.5万个,远远领先于全球同行。

当然,目前中国的云服务渗透率还落后美国,容联云在规模上和Twilio存在较大差距,一定程度上,也反映了中美云通讯市场整体差距和创业年限差距。

不仅有美股巨头,在中国市场,容联云除了有声网这样的细分领域的劲敌之外,还有诸如阿里云、华为这样的云服务商巨头在侧。未来,如果通讯商也重金投入到这一领域,对容联云的考验将越来越大。

*文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

本文由节点财经授权亿欧发布,申请文章授权请联系原出处。