跨国药企扎堆罕见病,中国“第一股”到底香不香?

怀揣着期待的北海康成敲锣上市,远不止第一股那么简单,中国罕见病药物市场仍有许多路要走。

全文5507字,阅读约需11分钟

文|肖伞伞

编辑|刘聪

题图|123rf

虽然受众较窄,但并不妨碍罕见病药物(又称孤儿药)成为下一个重磅炸弹。

2020年十大畅销孤儿药的全球营收达428亿美元,展现巨大的商业价值。《我不是药神》药物原型格列卫,最初就是以“孤儿药”获批,最后成为年营收峰值逼近50亿美元的超级“重磅炸弹”。曾有机构测算,孤儿药的 III 期临床试验成本是非孤儿药的二分之一,其投资回报率较非孤儿药高 1.14 倍。这些都促使陷入研发困境的药企转向罕见病领域。

中国庞大的人口基数,更是给了药企无限想象的空间。在经济学人智库2020年刊发的研究报告中,中国被认为是罕见病的单一最大市场,拥有世界上最大的罕见病患者人口,合理估计中国患有一种或多种罕见病患者总基数可能超过1亿人。

北海康成招股书中披露,预计中国罕见病药物市场将急剧增长,由2020年的13亿美元急速增至2030年的259亿美元,复合年增长率为34.5%。

但定义模糊、专利缺乏保护、收益不确定等种种困难,让中国千亿罕见病市场成为“看起来很美”的高地。重磅炸弹的畅想如何照进现实?问题还需要交给中国罕见病药企来回答。

12月10日,国内罕见病龙头北海康成正式在港交所上市,发行价12.18港元/股,共发行5625.1万股,由摩根士丹利和Jefferies联合保荐。招股书显示,北海康成成立于2012年,是立足中国、专注于罕见病的全球领先生物医药公司,致力于研究、开发及商业化变革性的疗法。

这一次,市场明显谨慎得多。北海康成开盘即破发,重挫超20%。有证券分析师对亿欧大健康指出,“罕见病药物在国内的可及性和前景,现在还是比较难判断。”即使跨国药企铆足劲儿在罕见病药物领域攻城略地,但受制于国内支付方单一、罕见病药物政策仍不完善等因素,二级市场难免有“水深水浅不知道”的审慎。

顶着“罕见病第一股”上市的北海康成,与隐隐现出轮廓的中国罕见病药物市场,未来将向何方驶去?

药企下一步攀登的市场

“药物研发低垂的果实已经摘尽,罕见病药物成为药企下一步不得不攀登的市场”,行业观察人士郑宇向亿欧大健康指出。

从抗炎药物、免疫药物到肿瘤药物,药物研发从易到难,显而易见的是创新药物低垂的果实或被摘尽,热门靶点成红海之势,而布局罕见病药物研发,或是企业差异化竞争的打法之一。

上述受访人士指出,多数罕见病由基因缺陷与变异引起,而肿瘤是细胞突变与无序繁殖造成,在研发上,二者有共通的地方,很多新药研发技术是从罕见病开始应用。随着基因疗法技术的进步,罕见病药物研发技术和监管成功的概率将大大提高。

医药投资人郭佳博士曾在公开路演《2021年生物医药行业的投资逻辑》时,对比了各类药品的临床研发成功率。其中,罕见病在临床I期的成功率是76%,到最后批准上市是25.3%。对比之下,成熟度最高的化学药新药,其临床I期的成功率是61%,到最后批准上市是6.2%。

一个直观的数据是,2020年FDA批准罕见病药物的数量已超过抗癌药物。

高技术壁垒、高自由度定价权、巨大利益的罕见病药物市场,很难不令药企心动,罗氏罕见病药物的研发在其临床管线中占比从2017年的12.2%,上升至2020年的16.3%,重心不言自明。默沙东、武田、阿斯利康等跨国药企也相继豪掷数百亿美元,夺得罕见病药物的入场券。

而当药企们怀着“挣大钱”的心思进入,才会发现中国罕见病药物市场广阔蓝海下暗礁密布。

第一个问题就是“患者在哪?”在中国发布的121种罕见病国家目录中,仅有14种疾病的发病率和患病率有国家数据。医生经验有限,常出现“疾病难诊断”,这就造成了罕见病的发病机制研究不足、样本数量不足,临床研究的耗时更长和实验的终点设置困难。

而历经重重困难开发药物之后,药企还需直面定价问题。动辄数十万的罕见病药物定价,一经出现即引发舆论热议,给药企带来不小的心理负担。支付难题限制了市场本就狭窄的罕见病药物可及性,无市场独占权也令不少药企惴惴不安。

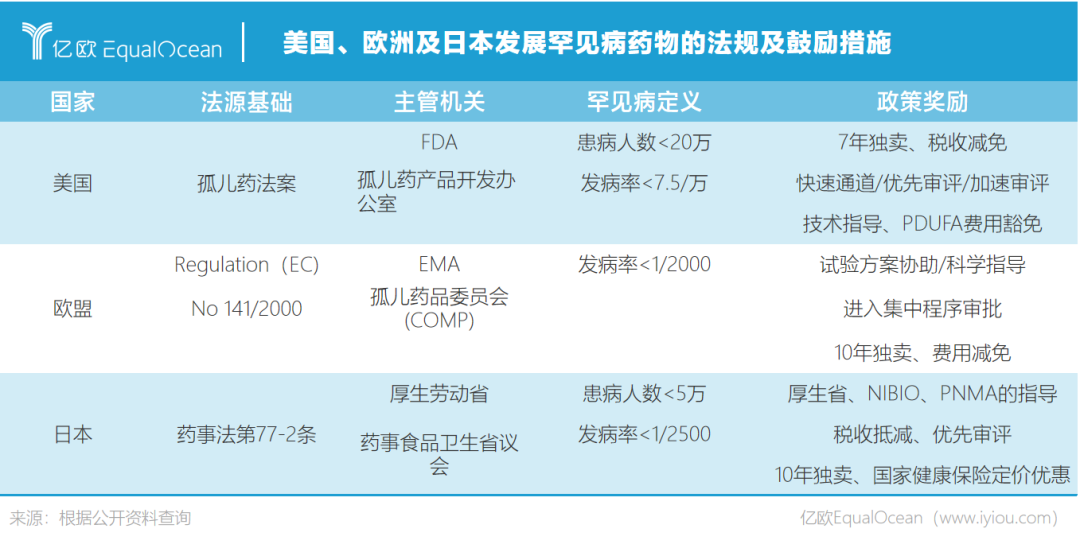

迟迟未有罕见病明确定义、配套法案未出等问题,给本就不明朗的中国罕见病药物市场,笼罩着一层尘埃。而欣喜的是,改变正在发生。

政策东风频起,罕见病药企谁尝“头啖汤”?

“每一个小群体都不应该被放弃”,国家医保局谈判代表张劲妮的一句话,似乎释放出一个信号:中国罕见病药物的市场或将迅速打开。此次医保目录谈判,罕见病用药新增进入医保的品种有7个,进步不可谓不大。借助医保目录的快速放量,罕见病药物市场能够实现快速增长。

郑宇认为,罕见病未来的政策支持只会有增无减。事实上,国家层面对罕见病防治工作的推动进展迅猛。2018年国家卫生健康委等五部门联合发布了《第一批罕见病目录》,首次明确了121种罕见病,影响患者超过300万人,被业内视为国内罕见病领域“开荒性”重磅文件。

此后国家更是出台多项政策,对进口罕见病药品,减按3%征收进口环节增值税;建立全国罕见病诊疗协作网;为临床急需罕见病新药开设审评审批绿色通道,以2019年孤儿药Spinraza的上市为例,审评历时仅用了173天。为开展符合罕见病特点的临床研究,今年10月CDE发布了《罕见疾病药物临床研发技术指导原则(征求意见稿)》,鼓励建立标准化患者登记系统。

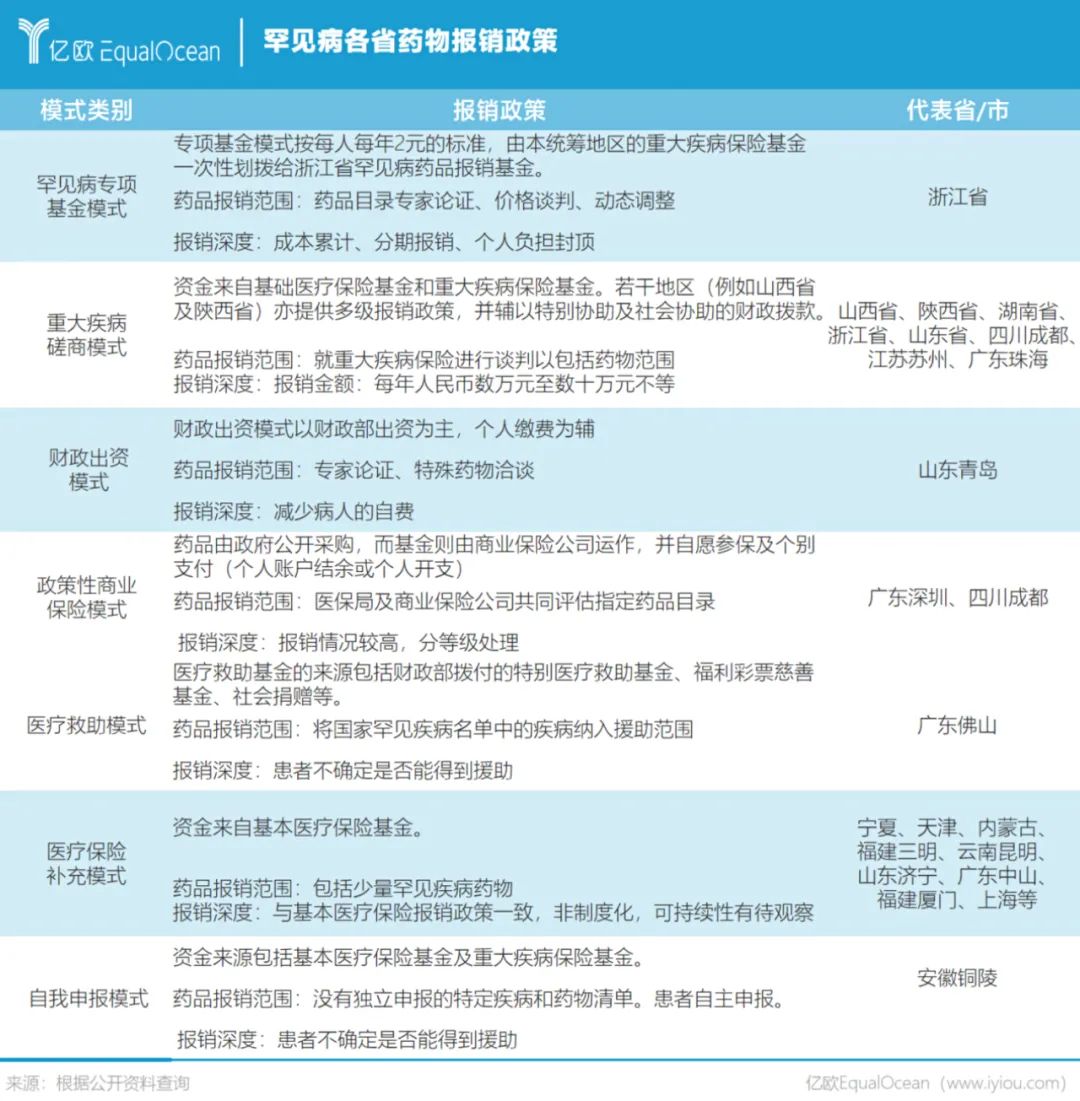

政策东风下,罕见病药物的支付难题正在稳步解决。而在国家推进罕见病用药保障新政策之前,各地的探索也已开始。“1+N”多方共付,已经成为罕见病用药保障机制的共识。当下已有29个省市以多种报销模式实施罕见病保险政策。

其中,浙江以基本医疗参保人每年每人2元的标准,建立了国内第一个省级统筹的罕见病用药保障专项基金。经测算,患者每年自费的上限是10万元。

此外,商业健康保险、慈善捐赠、医疗互助也在不断探索罕见病支付的保障体系,在多方合力下,罕见病药物的可及性或将逐步提高。

相较于已成红海之势的肿瘤药物市场,目前国内罕见病药企竞争格局相对良好,仅有北海康成、康蒂尼药业、德益阳光、曙方医药、琅钰集团、信念医药等专注罕见病领域研发的企业。与跨国药企加码布局的笃定相比,整体来看,我国罕见病药物研发仍处于“试水阶段”。

而头顶“罕见病第一股”光环的北海康成,在此时上市则有种天时地利人和的自洽感。在社会普遍共情罕见病患者,罕见病品种多次登上热搜之时,它打了个漂亮的开局。但北海康成能坐稳国内罕见病第一股龙头位置,尝“头啖汤”吗?

License in只是途经,重估北海康成

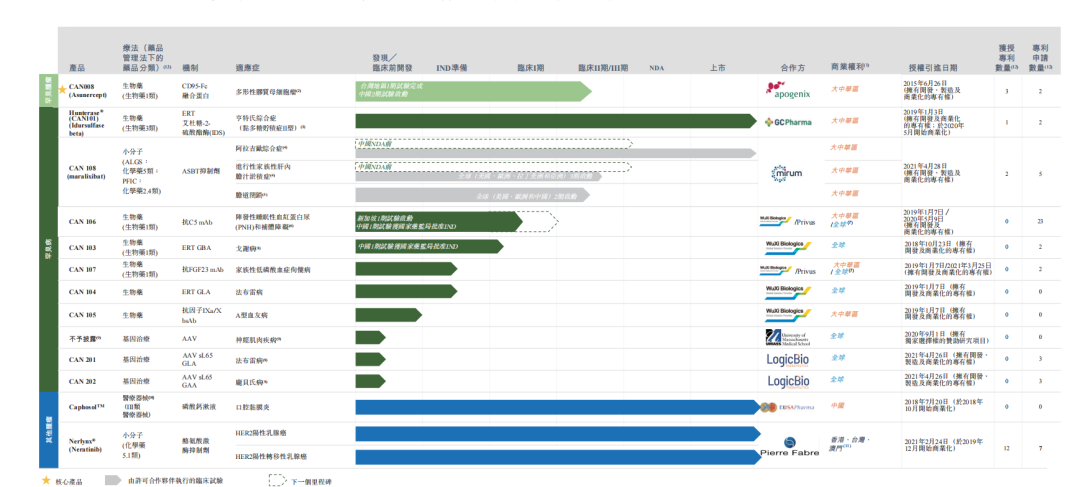

从招股书来看,北海康成目前令投资者担忧的一个问题是——三款商业化产品均为License in。

图源:招股书

预防和治疗化疗引起的口腔黏膜炎的康普舒,引进自英国EUSA制药公司;用于HER2阳性早期乳腺癌强化辅助治疗的奈拉替尼引进自美国Puma生物技术公司;以及中国首个黏多糖贮积症Ⅱ型(以下称MPS II,又称亨特综合征)酶替代疗法药物海芮思引进自韩国绿十字公司。

在研管线核心产品是一款用于治疗多形性胶质母细胞瘤(GBM )的糖基化CD95-Fc融合蛋白CAN008,这一产品也是在2015年从Apogenix授权引进。

成立近十年,北海康成在“License in”领域算得上不折不扣的老兵了。但License in的合作模式,注定企业要承担合作的不确定性、产品失败或者销售不达预期、被替换的风险。在这方面,北海康成也踩过雷。

以营收主力军奈拉替尼为例,自2019年—至2021年6月,奈拉替尼产生的收益分别为40万元、1170万元及1070万元,而同期营收为147万、1203万元、1219万元。但就是这个曾被分析师预测为下一个重磅炸弹的药品,被原授权公司Puma以2000万美元的“分手费”解除北海康成大中华区所有权利,转手将产品授权与意大利公司Pierre Fabre。奈拉替尼在港澳台三地的授权仅到2022年12月31日。

虽然北海康成“眼光”很好,商业化能力极佳,药品管线布局在最常见的罕见疾病以及罕见肿瘤适应证上,但“受制于人”却是其必须解决的问题。

“目前License in市场竞争越来越激烈,水涨船高,大价钱买来的罕见病药物,支付将会是很大问题。”业内人士王旭向亿欧大健康表达了他的担忧,他指出,武田法布雷用药阿加糖酶α注射用浓溶液进入医保目录几乎是“地板价”,如果是License in品种,企业有没有能力决定在中国的价格?在中国市场,医保目录是药企放量的关键所在,可前期支付昂贵的首付款及商业化成本后,药企的定价很难达到医保专家的心理预估。

德诺资本创始人林云峰则认为这种担忧是由于对北海康成还不够了解。他向亿欧大健康指出,License in只是北海康成前期蓄力的过程,以这种方式可以迅速打开市场,一则获得足够好的现金流支持自己进一步的研发,二则获得市场认可,确立其市场地位。他解释道,许多License in品种由于人种等因素差异,在治疗效果上会出现较大的偏差,仍需要独立自主地进行实质性的改进。北海康成在研发上下了很大的功夫,对一些现有品种进行二次研发再改进,同时又锻炼自己的队伍,提升了自我的研发实力。

“过往我们也见过不少企业一味只强调自己技术实力强,却一直依赖外部输血来存活,这样非常危险。因为一旦融资遇冷,企业就可能立即倒下,貌似强大的背后实则极其脆弱。”林云峰分析道,北海康成目前的策略是以战养战,一手抓销售,一手抓研发,两不误,这样才是企业合理发展的方法。

截至最后实际可行日期,除了三种已上市产品,北海康成还拥有四种处于临床阶段的候选药物、一个处于IND准备阶段、两个处于临床前阶段及三个处于先导识别阶段的基因疗法产品。

随着产品管线扩增与产品组合丰富,企业的抗风险能力也将大大增强。

两年半亏损14亿,罕见病药企的下一站

亏损在医药研发领域屡见不鲜,北海康成也不例外。

报告期内(即2019年、2020年、2021年前六个月)公司亏损分别为2.17亿、8.46亿、3.44亿元人民币。也就是说在过去两年半,北海康成累计亏损达14.07亿元。

对此,招股书解释道亏损主要原因在于“研发项目产生的成本、 行政开支及可转换可赎回优先股的公平值亏损导致。”当然,“预计短期内将继续亏损”也亮晃晃地出现在招股书。此次IPO为北海康成补充弹药,为核心产品、主要产品组合以及候选药物产品现有及日后研发提供资金。

事实上,随着商业化产品增加,该公司的营收已经有了显著增长。招股书显示,于2019、2020年全年实现收益分别为147万、1203万元,同比增长718.37%;2020年上半年及2021年上半年的收益分别为人民币194万、1219万元,同比增长328.35%。

图源:招股书

北海康成的收益表现业已成功验证它的“眼光”和“执行力”。

从市场竞争格局来看,由于海芮思是目前国内仅有可用的MPS II靶向疗法,因此面对逐渐增长的治疗市场缺口,海芮思在商业化层面拥有独占优势,市场开发潜力较大。且今年6月,海芮思刚投入在中国的商业化应用。换言之,好日子才刚刚开始。

在研管线核心品种CAN008靶向的GBM,作为难治的癌种,曾15年中国内地都没有新获批的治疗方法。目前仅有三种GBM靶向药物在中国上市,而北海康成于2021年4月获批准在中国对GBM患者进行一线2期试验,并于2021年10月在中国进行首例患者给药,商业化值日可待。

紧随而来的问题是,成功商业化的药品会不会遭遇其他仿制药的围攻?为保护药企权益,自1983年美国颁发孤儿药法案后,孤儿药获批可享受为期7年的市场独占期,欧盟、日本、中国台湾孤儿药的市场独家经营权均为10年。但我国暂没有相关法律规定孤儿药独家经营权及财政激励措施。

林云峰解释道,罕见病治疗药物开发的道路艰难且漫长,需要企业有很好的韧性,北海康成以一系列成熟的产品构筑起了很好护城河,即使有后来者追逐,至少也会有一年半以上的时间差,而到时候前者更多的产品又陆续已经推出市场了。本土后起的罕见病药企仍需在资金、产品研发与人才队伍构建这三方面上好好努力才行。

而北海康成超过80%的员工拥有在跨国生物制药公司工作的经验,管理团队共同拥有在各主要市场成功商业化罕见病疗法的良好往绩,也似乎在无声暗示着——全球,才是罕见病药企的下一站。

纵览北海康成的投资方,药明康德、泰格医药、启明创投、德诺资本等多家知名机构均在其列。其中,最大外部投资方药明康德在IPO前,持有北海康成11.02%的股份。众所周知,药明康德作为医药界的“富士康”,服务全球超30个国家,凭借资方助力,北海康成的全球之路也会走得轻松一点。

七色堇罕见病创始人吴坤亦向亿欧大健康指出,目前的支付环境还不足以让中国罕见病市场立即变成一个主流市场。但是,对于药企,从短期来看,有可能做到的事情就是在中国把一些前期准备工作做好,比如临床试验相关的工作,对于中美双报甚至直接在美国申请都可能有巨大价值。

“我希望有更多的企业参与罕见病药物研发。如何鼓励更多企业参与?重要的一点就是企业一定要盈利,商业行为一定会用脚投票。北海康成作为中国罕见病第一股,也是名副其实的探路者,可能市场需要给它更多耐心。”吴坤说道。

怀揣着期待的北海康成敲锣上市,远不止第一股那么简单,中国罕见病药物市场仍有许多路要走。

应受访者要求,郑宇、王旭为化名。

参考资料:

《中国罕见病行业观察(2021)》

《北海康成招股书》

《2021年罕见病诊疗与数字健康行业概览》

《中国罕见病行业研究报告》

《这类研发成功率最高的药,药企为什么都不愿意做?》

本文由亿欧原创,申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。