数字化转型下,银行将如何创新供应链金融?

报告作者 | 刘曦

报告审核|孟凤翔 薄纯敏

报告审核|林家琪

题图丨Unsplash

笃行 . 银行应加速发力供应链金融

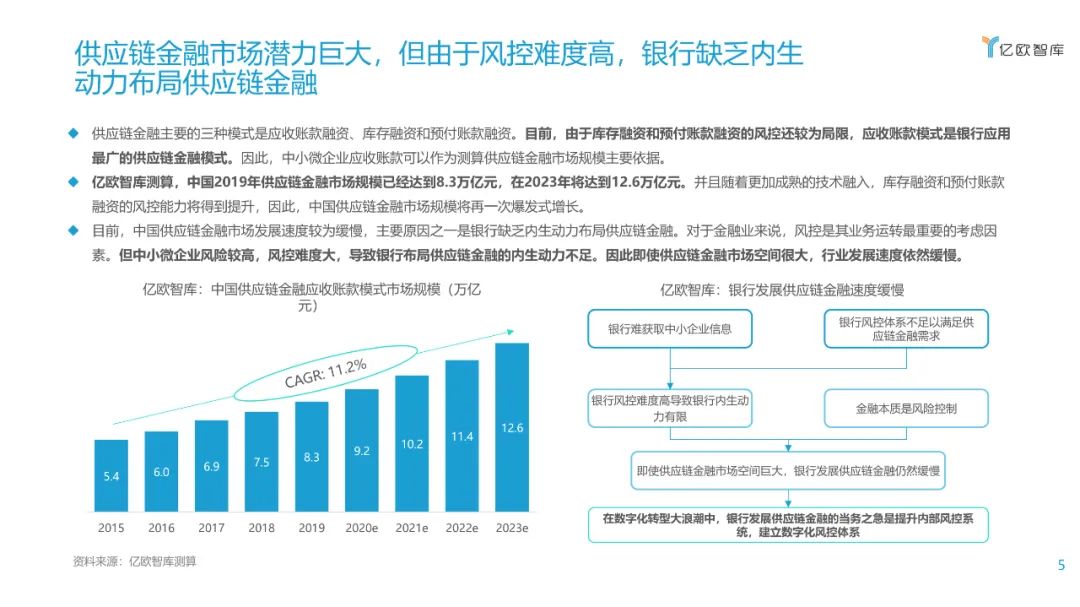

随着国家扶持中小微企业融资政策的频繁出台,供应链金融被推向风口,逐渐进入银行等金融机构的视野,但目前行业发展仍然缓慢,主要原因是中小微企业抗风险能力较差以及银行风控能力有限,导致供应链金融不良贷款率依然面临居高不下的风险。

因此,面对难以防控的风险,银行发展供应链金融内生动力依然有限。亿欧智库预计中国供应链市场规模将在2023年达到12.6万亿元,仍然有巨大的供应链金融市场空缺需要银行填补。

在已经发布的《2021数字化转型下银行发展供应链金融研究报告(上篇)》中 ,亿欧智库就供应链金融需求方(中小微企业)的融资难题和供应链金融资金方(银行)的对公业务困局两个角度分析银行为何要发力供应链金融这个蓝海市场。

《2021数字化转型下银行发展供应链金融研究报告(下篇)》中,亿欧智库将分析并梳理银行如何在数字化转型大背景下加强数字化风控能力,从而减少不良贷款率,增强银行发展供应链金融的内生动力。

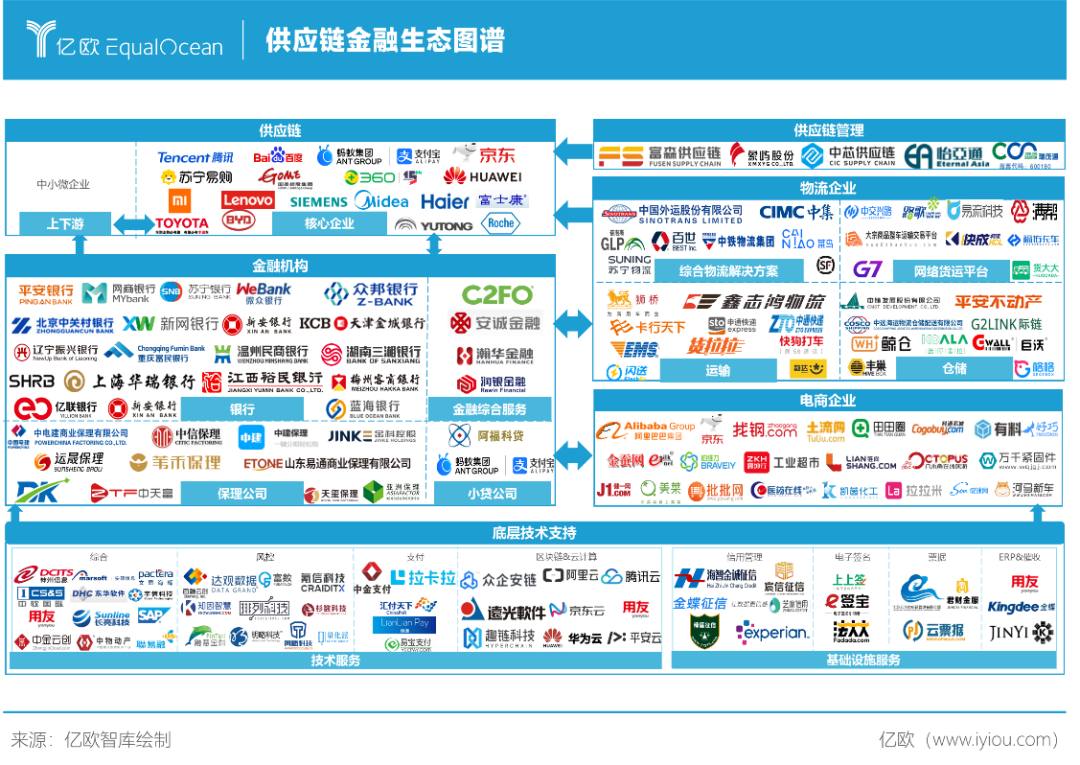

此外,亿欧智库将就银行如何与供应链中核心企业、物流企业、电商企业以及底层技术服务企业形成合作共赢的深度串联生态模式展开分析。其次,根据供应链金融现有布局,亿欧智库就产业互联网趋势、开放银行趋势以及银行与其他金融业态合作等方面剖析未来供应链金融创新模式与趋势,希望给正在布局供应链金融的银行给予发展建议。

内部创新:数字化风控体系

是银行发展供应链金融的基础

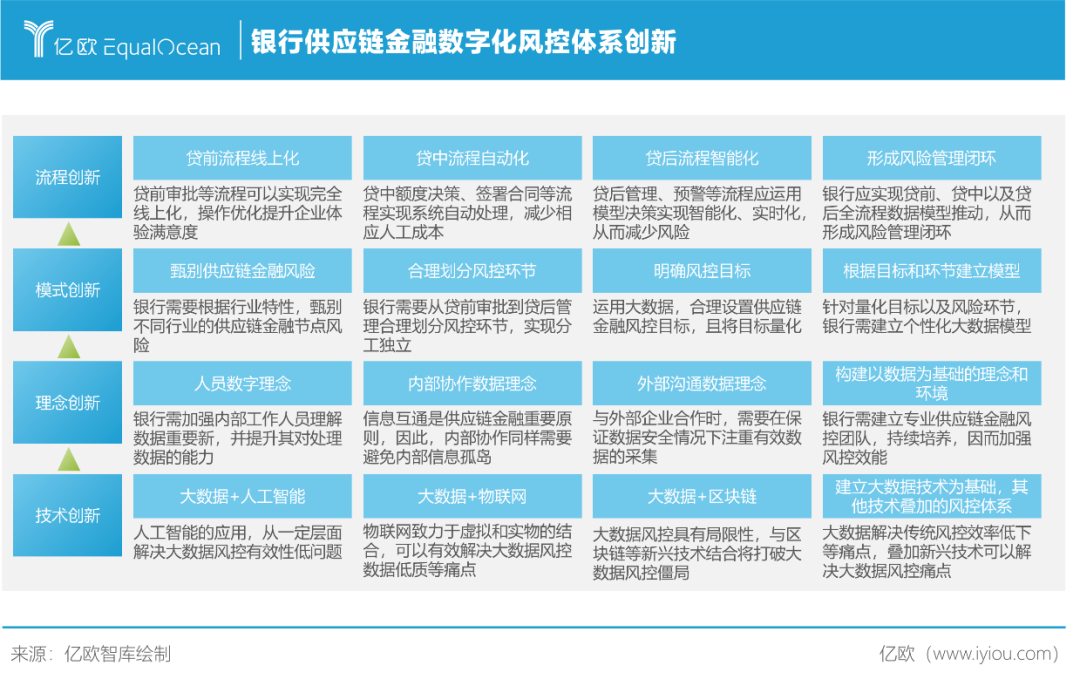

在数字化转型大浪潮中,银行发展供应链金融的当务之急是提升内部风控系统,建立数字化风控体系。由于供应链金融模式不同于传统信贷,银行布局供应链金融时需要颠覆传统风控模式,紧跟数字化转型浪潮,实现从底层模式到顶层流程全方位创新。

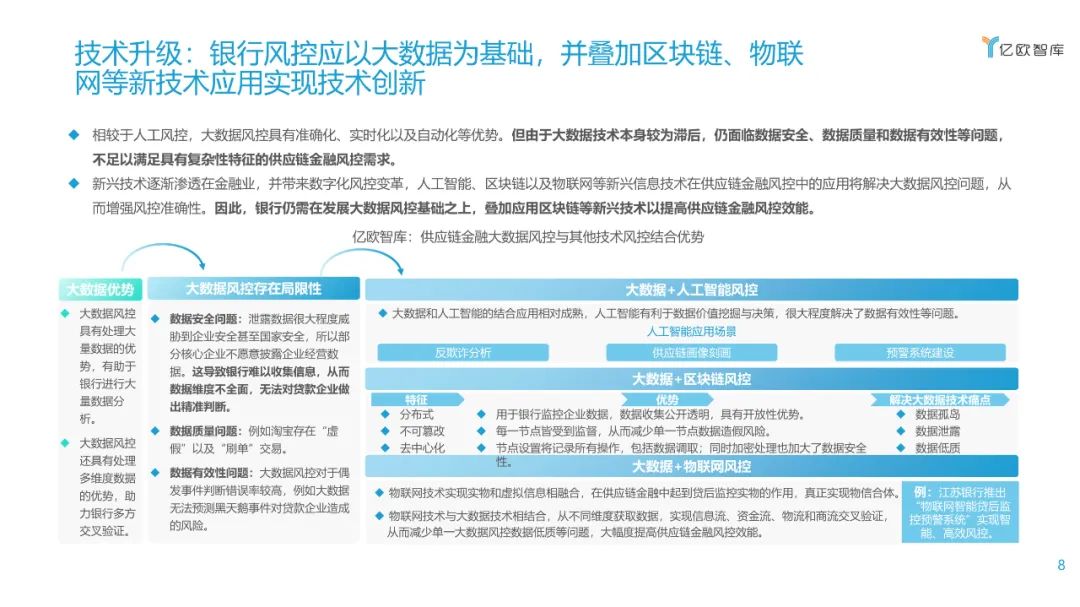

因而,银行需在以大数据风控为基础、区块链等技术为辅助的独立风控体系下,实现数据理念以及数字化手段创新,从而完成贷前、贷中以及贷后风险管理全流程业务闭环的成果落地。

技术创新:虽然供应链金融风控已经逐渐进入大数据风控模式,但大数据风控依然面临数据质量低下、数据泄露以及数据有效性低等问题,银行需要加强人工智能、物联网以及区块链等新兴信息技术的应用来以此增强供应链金融风控准确性。

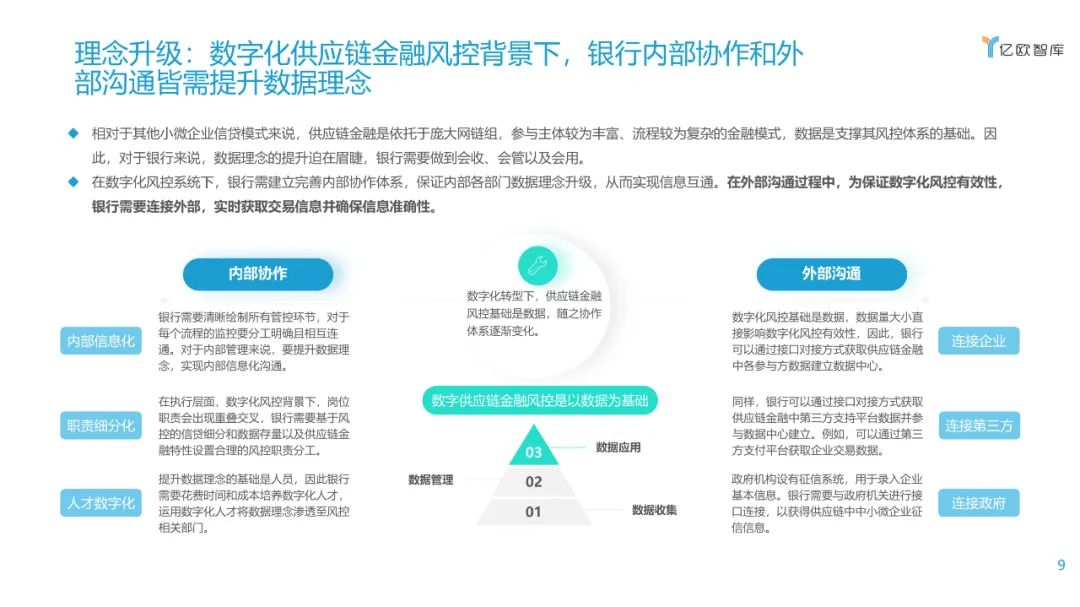

理念创新:供应链金融风控最重要的步骤便是数据积累,因此,银行需要提升内部人员数据理念,建立完善内部协作体系,保证各部门数据理念升级,从而实现信息互通。在外部沟通过程中,为保证数字化风控有效性,银行需要连接外部,实时获取交易信息并确保信息准确性。

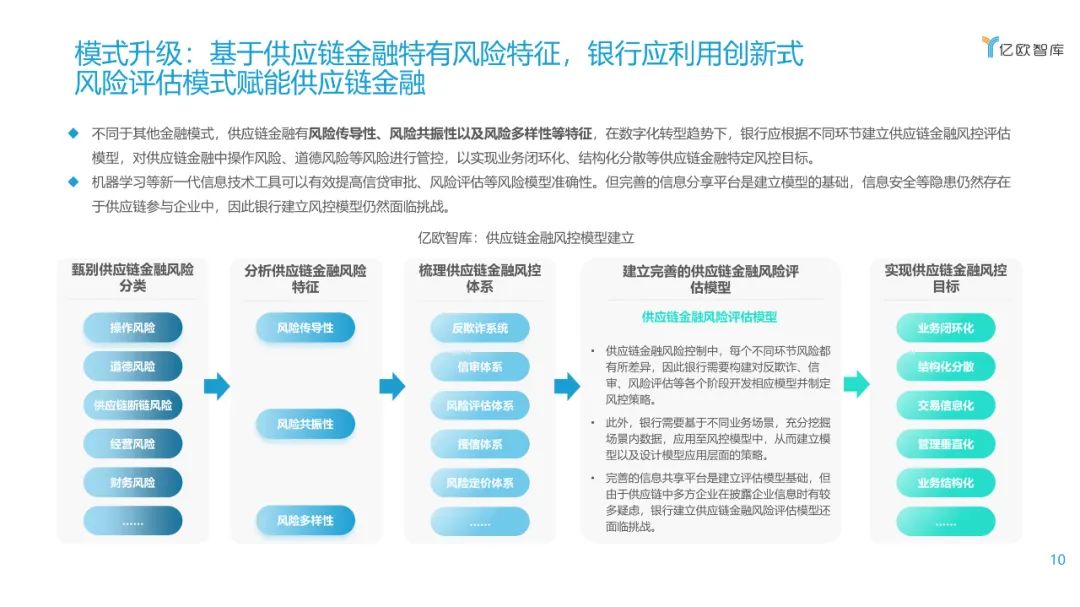

模式创新:银行需根据供应链金融的独有特性,设置不同风控环节,并根据不同风控环节,建立针对性大数据模型。

流程创新:银行需要设立专门的风险管理体系。银行应建立商流、物流、资金流以及信息流四流合一的管理系统,从而实现贷前、贷中以及贷后全流程闭环风险管理。

外部共赢:银行需自建多方参与的供应链金融平台

目前供应链金融模式还是以银行与核心企业共建平台为主,核心企业拥有更强的议价地位导致银行获客局限性高;另外,随着核心企业主导地位凸显,欺诈风险也随之增加。因此对核心企业依赖性过强将会增加银行发展供应链金融隐患。

银行需要与供应链金融中其他参与者合作共同探索新模式,从而降低风控成本以及风险。

核心企业:银行拥有资金优势,但因缺乏产业优势,仅依靠自身无法实现真正产融结合。因此,银行需要与不同行业供应链中的企业建立良好合作关系,选择、发散并深耕至各个前景行业。

物流企业:物流企业不仅掌握供应链企业交易节点,还有深入产业等优势,因此银行需要切入场景方,依托第三方平台数据拓展供应链金融业务边界。

电商企业:互联网的发展加速B2B采购电商平台的生根发芽,B2B采购电商平台具有沉淀真实交易信息等优势,头部互联网企业已经逐步布局供应链金融。然而,由于中尾部电商企业缺少强大的金融背景和风控能力,无法开展供应链金融业务。因此,银行为避免边缘化发展,应加速与中尾部电商企业合作,共同赋能供应链金融,实现产融结合。

底层技术服务企业:目前底层技术服务企业主要助力银行各环节数字化转型,但底层技术服务企业也利用其技术优势对大量数据进行沉淀以及处理,为银行提供数据服务,从而减少供应链金融信用风险;此外,金融科技企业拥有服务平台的身份优势,有利于辨别企业优劣性,从而为银行提供优质资源,实现产业资源和资金的有效配置。

以下是报告正文部分内容:

点击阅读原文,即可下载完整报告。