独家|深挖Netflix中长期增长动力

流媒体网(ID:iptvott)原创

作者|林起劲

在更激烈的全球大视频竞争格局下,Netflix的第三季度财报及近期举措背后,掩藏着什么样的中长期增长动力?

10月下旬,Netflix发布的2020年Q3财务报表显示,Netflix在Q3总营收为64.36亿美元,同比增长22.7%;归属Netflix的净利润为7.90亿美元,同比增长18.75%。本文意在结合近一年情况深挖Netflix的增长动力。

一、亚洲与欧洲地区成为主要增长来源

1、用户增长与结构是关键

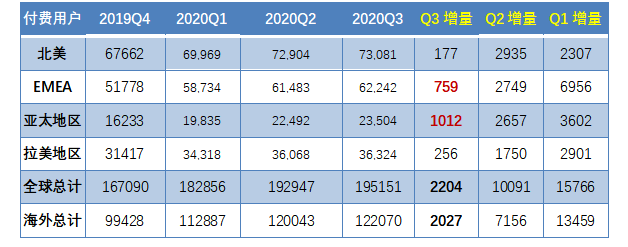

在最重要的用户增长方面,如表1所示,Netflix在Q3实现了220.4万的付费用户增长(比预测值减少30万),其中202.7万来自北美之外的市场,尤其是亚太地区(101.2万,占比45.9%)和EMEA地区(指欧洲、中东与非洲地区,75.9万,占比34.4%)。相比之下,北美地区和莱美地区只有可怜的17.7万和25.6万。用户增长数据再次显示,在北美地区陷入欧洲地区和亚太地区对Netflix增长的重要支撑作用。

在另一方面,不管是在那个地区,Q3用户增长显然大大低于前两个季度的数据。这是预料之内的事:此前两个季度,Netflix和Disney都可以认为是疫情版“口红经济”的典型案例(参考《独家|OTT硬币两面(上):Disney+“口红经济”的背后》)。而在欧美等国逐渐恢复(或者也可称为“强行恢复”)经济的过程中,越来越多家庭用户走出家门,原来因为疫情“居家令”导致的流媒体用户增长就逐渐消失。实际上,笔者甚至预测在饱和度较高的北美区甚至可能在Q4出现负增长(后面还有其它负增长因素)。

注:过去一年Netflix用户变化及区域情况(单位:千人)

不管如何,亚洲和EMEA地区都成为Netflix事实的用户增长核心来源。尤其是亚太地区已经取代EMEA地区成为Netflix主要的用户增长源,使用户增长格局在一年之间已经发生巨大的变化。在去年Q3财报,Netflix在EMEA增长最多(442.3万,在总增长占比50.5%,环比增长9.3%),而亚太最快(203.7万,在总增长占比23.3%,环比增长12.1%)(参考《独家|NetflixQ4财报分析:全球化增长与ARPU值的矛盾?》)。

2、加大亚太及欧洲地区投资是Netflix当下战略要点

对于将全球扩张作为核心任务的Netflix来说,这两个地区必将获得Netflix的持续重视。Netflix的亚太地区业务发展副总裁Tony Zameczkowski在10月下旬接受采访时表示,Netflix在该地区特别注重本地化服务。这包括为节目内容添加字幕和当地语言的配音,比如印地语、马来语、韩语、日语、泰语和印尼语。该公司还提供了本地语言的UI界面。

事实上,自2016年以来,Netflix在东南亚的内容目录每年都翻一番,并且该公司还计划在2020年为东南亚地区再添500部作品。而在Netflix原先并不占优势的印度市场,Netflix在2019年到2020年之间已经投资4亿美元用于原创内容开发或购买其他内容。截至10月份该公司已经在印度制作超过40部原创作品。

当然,用户数占据31.9%的EMEA地区市场的重要性也不用说,这方面的投资也将是持续的(参考后续分析)。

二、区域性ARPU变化掩藏惊喜之处

1、亚太增长是否仅仅来自低资费移动端服务?

此前,笔者在《独家|NetflixQ4财报分析:全球化增长与ARPU值的矛盾?》一文中指出Netflix区域增长与ARPU值下降的矛盾。尤其是在2019年7月和9月底,Netflix分别在印度和马来西亚地区推出了低资费的移动端产品——每月订阅费用低至5美元,并逐渐在其它亚太地区推广开来。对此,Zameczkowski表示:“过去四年中,我们意识到,在这个地区,人们的首选是移动端,这跟世界上其他地方有很大的区别。”

尤其是对于印度市场,该地区在过去四年来经历了惊人的变化,Reliance Jio提供了更便宜的数据套餐,使得首先越来越多人开始接入互联网。Zameczkowski认为:“这对我们来说自然更是件好事,因为我们确实受益于这样一个扎实的基础设施。有了这个基础设施,人们才可以访问Netflix。”据报道,Netflix曾与Jio合作,将其移动端订阅服务与Jio的后付费移动套餐和固定宽带基础套餐捆绑——其中后付费移动套餐每月399卢比起。预期到2020年底,借助这些合作,Netflix在印度的订阅用户数可以达到460万(参考海外OTT报告系列之《东南亚与印度OTT市场现状、特征与趋势》)。

问题在于,上述举措可能带来另一个后果:Netflix在亚太地区获得快速的用户增长同时,有可能面临ARPU值下降的问题。

今日流媒体会员免费阅读,续费会员识别下方二维码