上半年IPO盘点:A股95%上涨,港股募资翻倍,美股超7成下跌

320家中资企业全球资本市场征战。

全文4720字,阅读约需10分钟

文|林泽玲

编辑|顾彦

题图|Pexels

6月30日,奈雪的茶高调登陆港股,首日破发,当日收报17.12港元,较发行价跌13.54%,引发二级市场“骚动”。滴滴出行则低调在美国纽交所挂牌,当日盘中一度上涨28.6%,最后收于14.14美元,市值678亿美元。

一高一低之间,上半年中资企业IPO热潮终于迎来完美收官。而这两家企业的上市表现,也多少成了这次IPO热潮的缩影——在资本市场里,总是有人高歌狂欢,也有人失望落寞。

在全球经济稳步复苏的大背景之下,2021年全球IPO市场表现活跃。

毕马威近期发布报告指出,上半年全球资本市场募资总额和上市总数分别为2100亿美元和1047家,较去年同期分别增长196%和134%。

这其中,中国A股和中国香港市场贡献了关键力量。截至6月23日,在IPO募资总额排名前五的证券交易所中,港交所以260亿美元位列第三,上交所以206亿美元排名第四,仅次于纳斯达克和纽交所。

在这排名前四的交易所里,随处可见中资企业身影。据亿欧EqualOcean统计,上半年IPO热潮中,共有320家中资企业在A股(245家)、港股(39家)、美股(36家)成功上市。

A股:七成企业在科创板和创业板上市

整体概况——IPO总数较去年翻倍

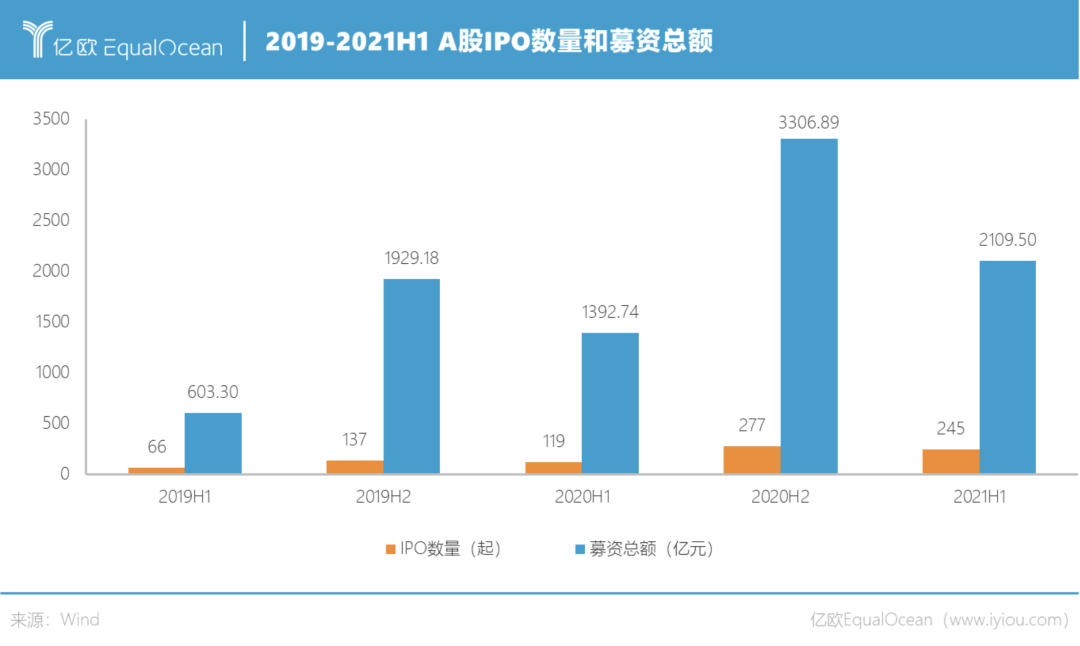

2021年上半年,A股沪深两市共有245家企业上市,较2020年同期增加了126家,同比增长105.88%。首发募资总额达到2109.50亿元人民币,较2020年同期增长51.46%。

从IPO数量和融资额度来看,在过去两年半,A股市场2021年上半年的表现仅次于2020年下半年。

对于这场中资企业IPO热潮的成因,市场普遍认为是国内经济稳步复苏以及资本市场制度完善带来的积极影响。

德勤中国全国A股市场华东区合伙人赵海舟指出,上半年A股市场IPO较去年同期活跃主要是新证券法实施、创业板注册制改革带来的成果。

由于注册制审核程序相对简单,可以有效加快企业上市进度,同时,注册制之下企业上市门槛相对较低,一些营收少、利润低甚至亏损的企业,也可以在其他条件满足的情况下在科创板完成上市。因而,科创板和创业板也成为了众多企业的上市首选。

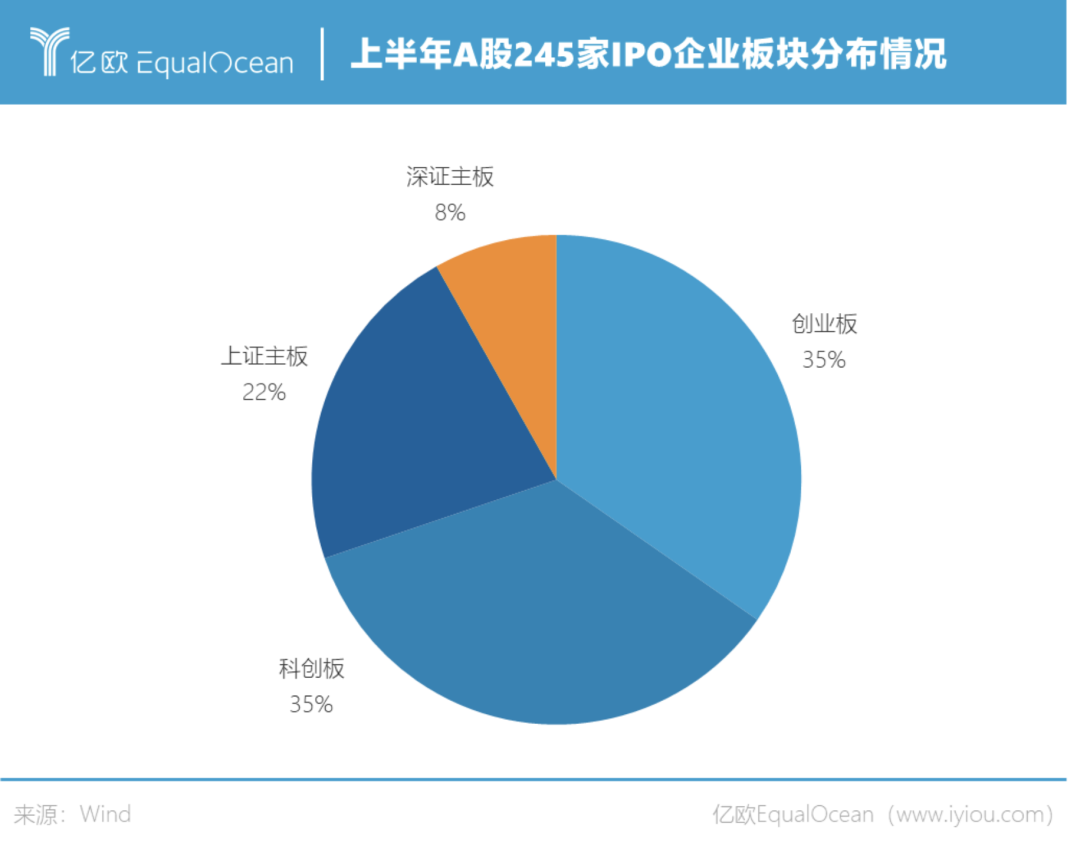

从上半年IPO的245家企业分布板块来看,科创板和创业板在推动企业进入资本市场方面发挥了关键作用。在科创板和创业板上市的企业分别有86家和85家,合计171家,占IPO企业总数近七成(69.80%);募集总额1235.57亿元,占比58.57%。

值得一提的是,245家企业中,募资规模前十的企业有6家是在科创板和创业板上市。

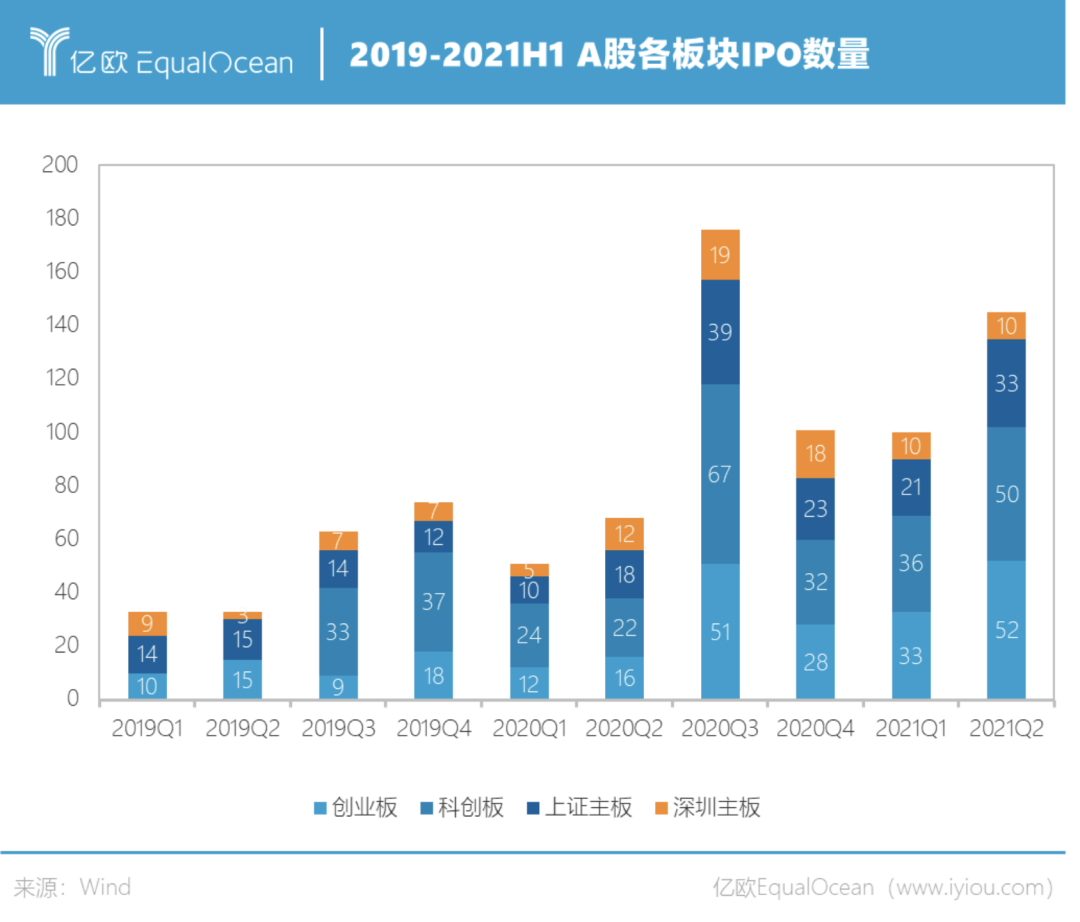

其实自2020年第三季度以来,科创板和创业板就成为企业A股IPO的主要发力板块。2020年Q3-2021年Q2,科创板和创业板IPO总数为118家,60家,69家和102家。占比分别为67.05%、59.41%、69.00%、70.34%。

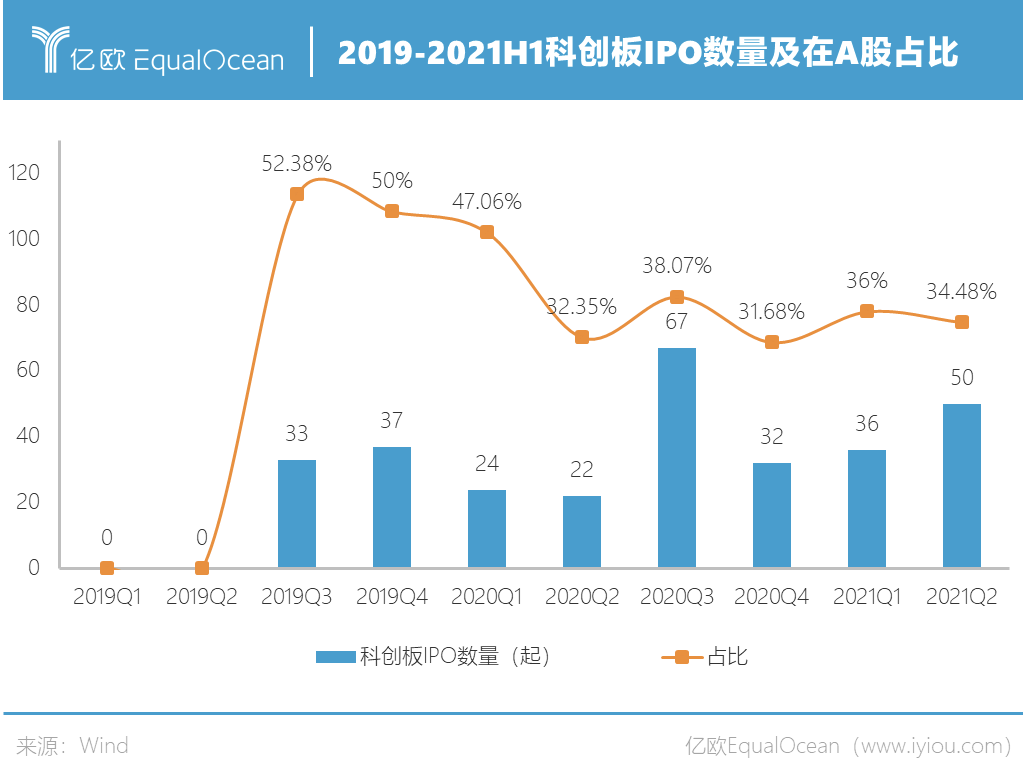

其中,科创板更是从2019年6月13日正式开板以来就表现亮眼,至今年6月30日已迎来301家企业上市。

2019年全年有70家公司登陆科创板,包括金山办公、传音控股、澜起科技、华熙生物等;2020年145家,包括中芯国际、福昕软件、寒武纪、华润微、凯赛生物等;2021年上半年86家,包括天能股份、中网软件、生益电子等。

2020年第二季度以来,科创板上市企业数量在整个A股市场上市企业数量占比一直维持在30%-40%上下,已然成为我国资本市场的重要组成部分。

业内人士指出,科创板在上市条件更加多样化也更具包容性,发行定价环节也更加市场化,能够很好地适应不同类型、不同发展阶段科创企业的差异化融资需求。预计在下半年,科创板将持续保持活力,为整个A股市场贡献力量。

国盛策略张启尧团队认为,随着市场资金由增量入场转向存量博弈,2021年下半年高增速是制胜关键,而眼下科创板就是A股增速最高的板块。

另据德勤报告预计,下半年科创板和创业板均将会有180-210只的新股发行数量。其中,科创板融资额或达1300亿-1700亿元,创业板融资额或达1600亿-2000亿元。

行业分布——食品饮料、医疗保健等板块态势见好

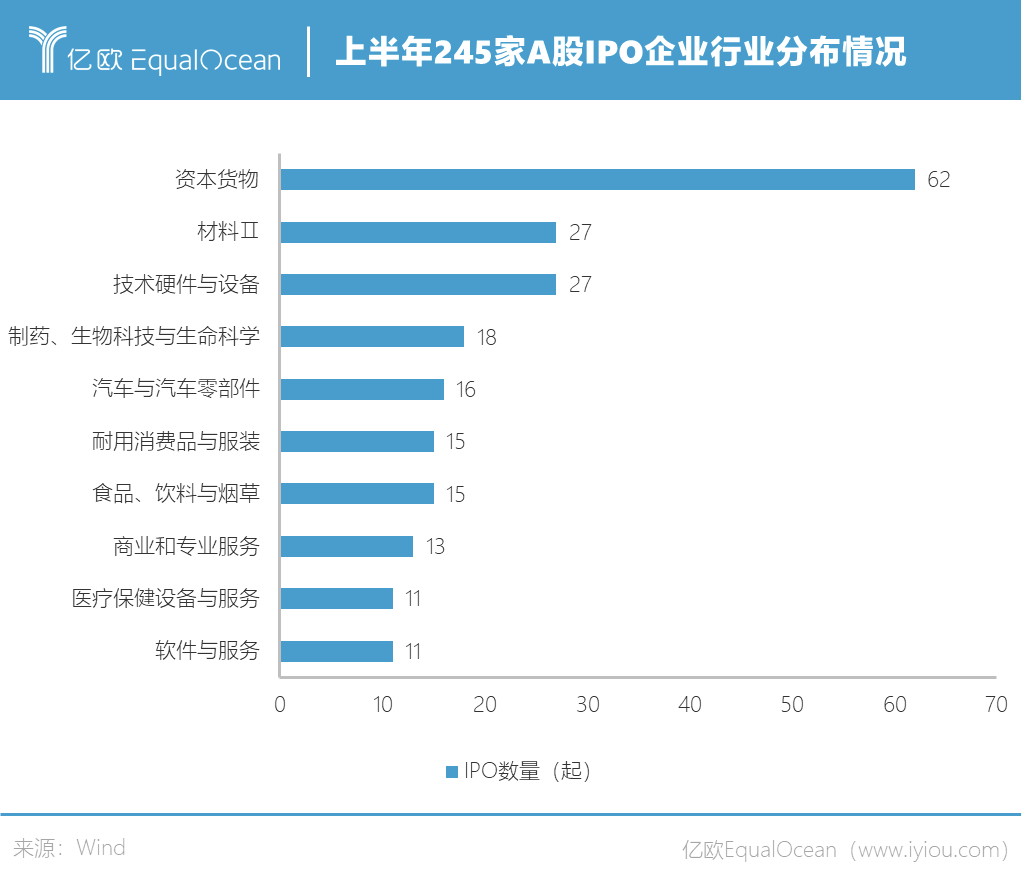

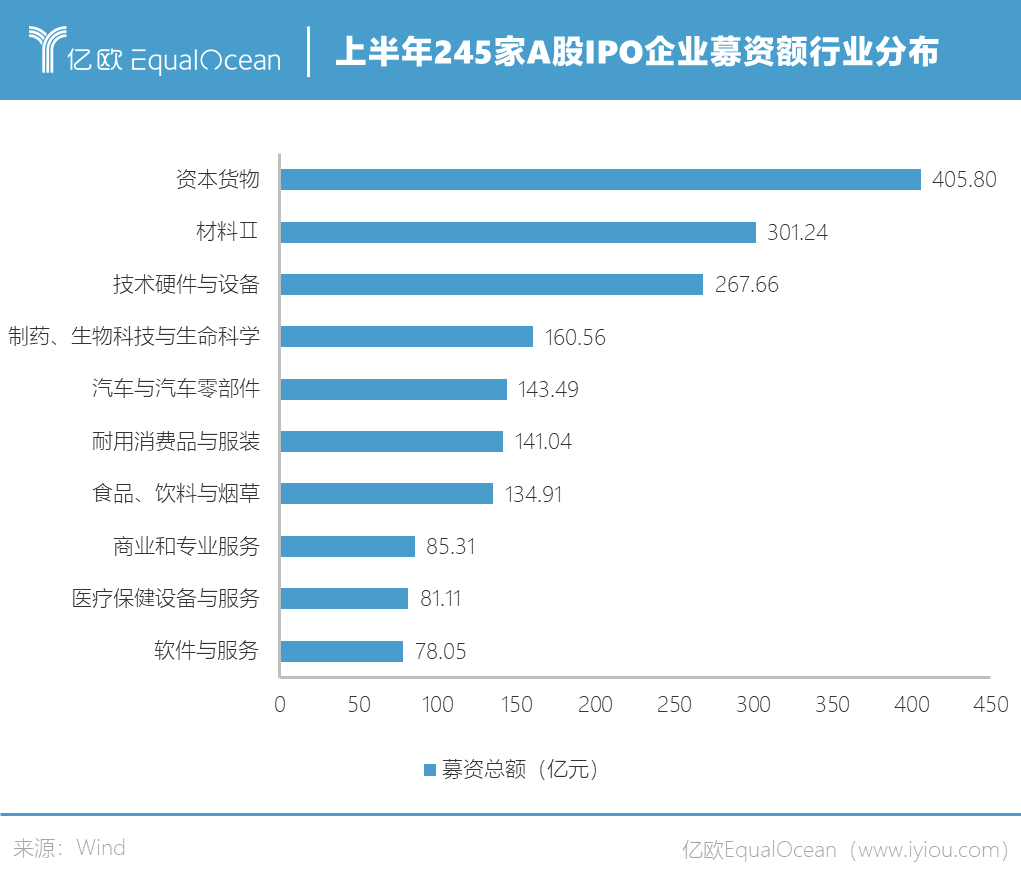

亿欧EqualOcean统计发现,2021年上半年A股245家上市企业主要分布在资本货物、材料II、技术硬件与设备等领域。

其中,资本货物的IPO数量和筹资额均列第一。该板块主要覆盖建筑与工程、工业机械、航天航空与国防、电气部件与设备等领域,包括天能股份、东威科技、科汇股份等共63家企业,IPO募资总额369.15亿元,占2021年上半年A股IPO募资总额17.50%。

材料II板块覆盖多元化工、工业气体、建材等领域,包括联科科技、晶雪节能、江苏博云等共27家企业,募资总额160.56亿元,占比7.61%。

技术硬件与设备板块覆盖电子元件、电子设备与仪器等领域,包括和辉光电、生益电子、达瑞电子等27家企业,募资总额267.66亿元,占比12.69%。

2020年,A股食品、饮料与烟草,医疗保健设备与服务,制药、生物科技与生命科学,汽车与汽车零部件,耐用消费品服装等板块涨势喜人。尤其是食品、饮料与烟草板块,医疗保健设备与服务板块,年度涨幅分别达到77.01%和73.93%。

今年上半年,上述相关板块的态势依然见好。

食品、饮料与烟草板块共有15家企业IPO,募资总额达到143.49亿元,占比6.80%。其中,东鹏饮料和立高食品截至6月30日,股价涨幅均超过400%。

医疗保健与服务,制药、生物科技与生命科学,也依然是备受资本关注的赛道。特别是在全球疫情肆虐的大背景下,更多资本进入推高相关企业市值。这两大赛道共有18家上市企业,共募集资金141.04亿元,占A股IPO募资总额6.69%。

企业表现——涨幅最高达1356.01%

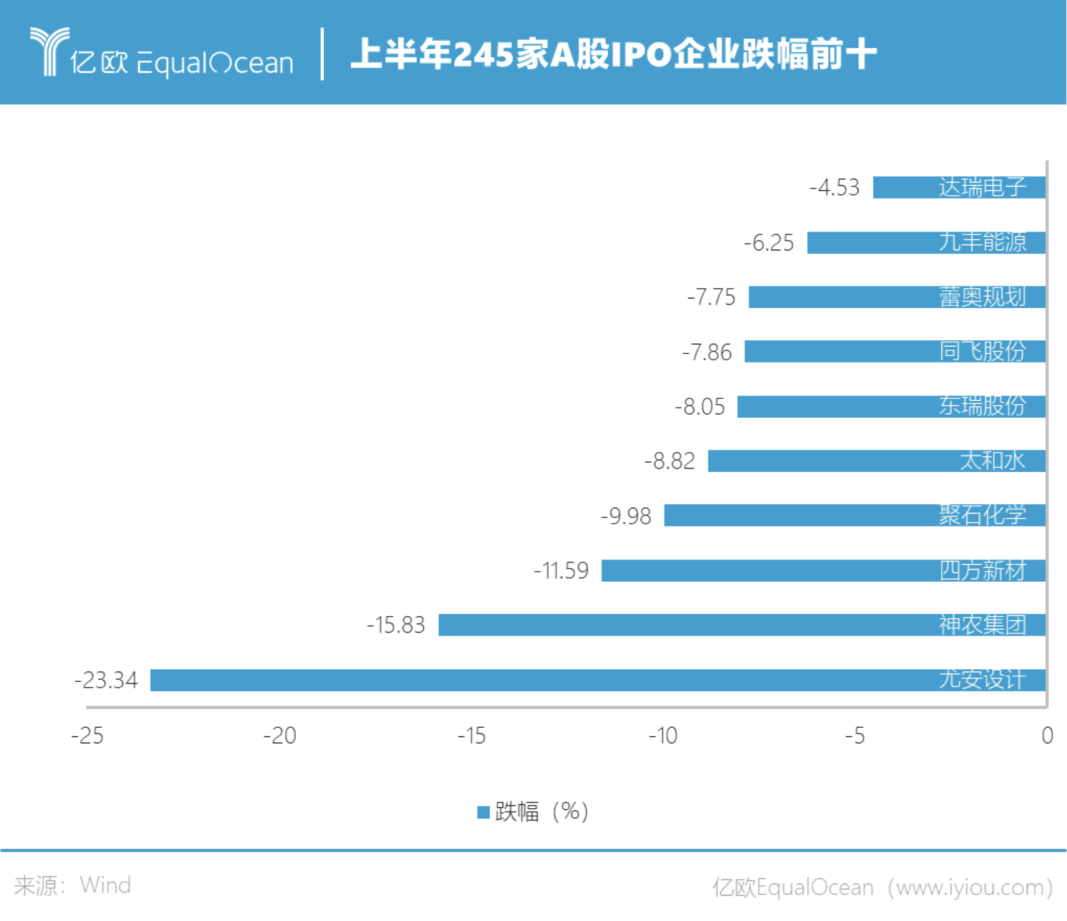

截至6月30日,2021年上半年在A股上市的245家企业中,95%的企业股价上涨。其中,涨幅超100%共有137家,占比超过55.92%;涨幅超500%的企业有11家,占比4.50%。仅有12家企业出现股价下跌。

在涨幅100%以上的137家企业中,来自创业板和科创板的企业共有108家,占比78.83%,在245家上市企业中占比44.08%。

其中,6月23日登陆科创板的微纳科技上市以来涨幅高达1356.01%,该企业属于制药、生物科技与生命科学板块。该板块2021上半年有18家企业上市,其中有17家来自科创板,上市以来平均涨幅超281%。

而上市以来股价跌幅前十的企业主要分布在沪深两市主板和创业板,仅一家企业聚石化学来自科创板。

可见,科创板与创业板上市企业整体表现较主板强。

港股:中概股二次上市热潮持续

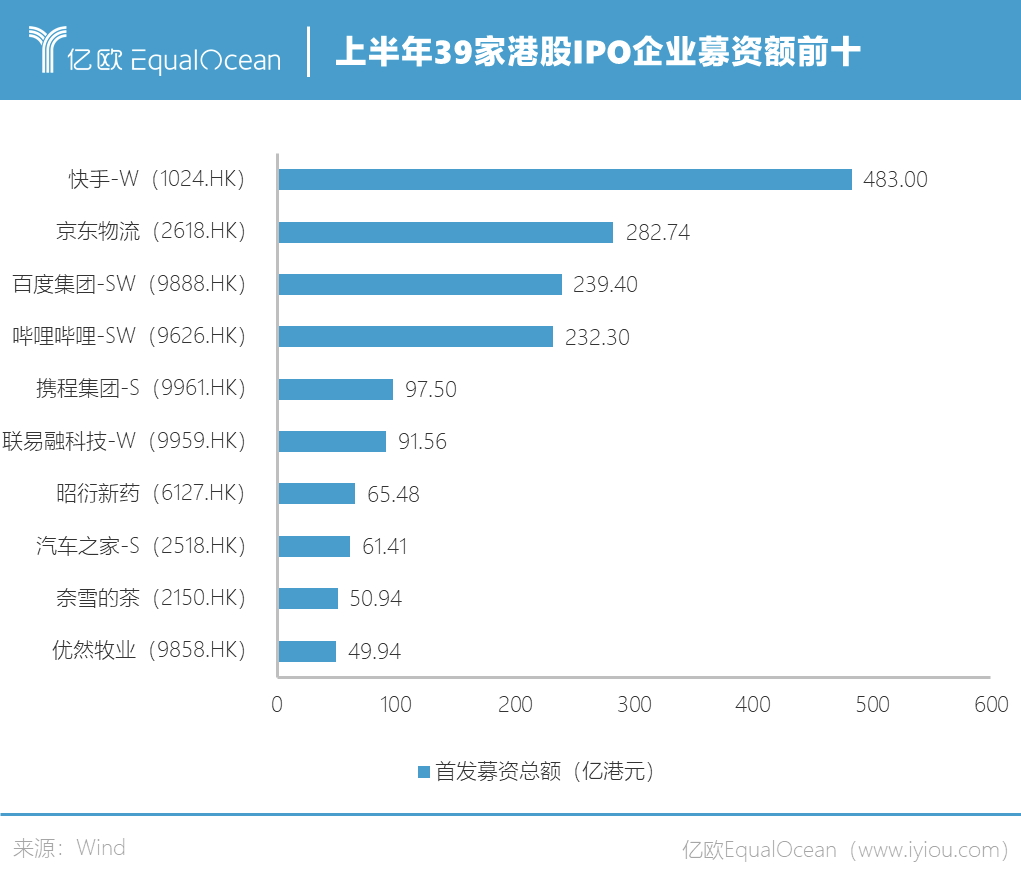

2021年上半年港股市场IPO数量46家,同比下降22%;募资总额约2129.5亿港元,同比增长138%,创下历史新高。

其中,39家中资企业赴港上市,共募资2097.13亿港元,约合1817.063 亿人民币(按7月1日汇率)。相比2020年同期的38家和约826亿元人民币,IPO数量基本持平,募资总额增长119.98%。

综合IPO数量和首发募资总额来看,制药、生物科技与生命科学和软件与服务两大板块表现较突出,分别有7家和5家企业成功IPO,募得资金202.71亿港元和1024.84亿港元。

在软件与服务赛道,快手、百度集团、哔哩哔哩、汽车之家4家企业募资规模在39家赴港上市中资企业中排名前十。快手、百度集团、哔哩哔哩与京东物流,还位列上半年全球融资规模前十榜单。

这些巨头企业可观的募资额,推动了港股市场2021年上半年融资总额增长翻倍。

近年来的港股热潮,源于一系列利好新经济成分的改革措施。港交所在2018年4月修改了上市机制,接受个人股东同股不同权架构的公司在港上市之后,陆续迎来了小米、美团、阿里巴巴等新经济公司入驻。

2020年香港市场出现中概股二次上市浪潮并延续至今。Wind数据统计显示,2020年港股IPO发行规模达到3975.28亿港元,仅次于美股和A股,排名全球第三;前十大IPO中,中概股回归公司占据6席。

而今,越来越多巨头企业选择赴港二次上市,比如全球最大的旅游零售运营商、免税巨头中国中免。中国中免于6月28日发布公告称,公司已于6月25日向港交所递交招股书。

毕马威中国合伙人朱雅仪预计,未来几个季度,港股医疗保健、生命科学、物流和供应链、及金融科技等新经济板块,新股上市活动势头将维持强劲。

美股:超7成IPO中概股股价下跌

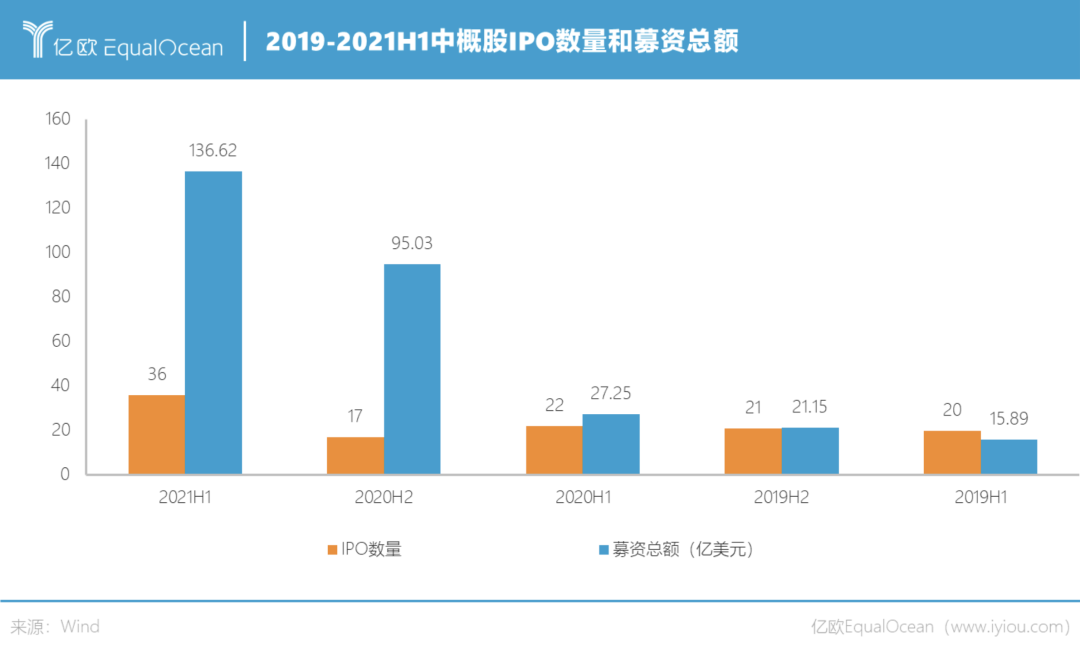

2021年上半年,中资企业赴美上市热情空前,IPO数量和募资额度都较去年同期大幅上涨。这是2019年至今,赴美IPO中资企业数量最多、融资额最大的一个半年度。

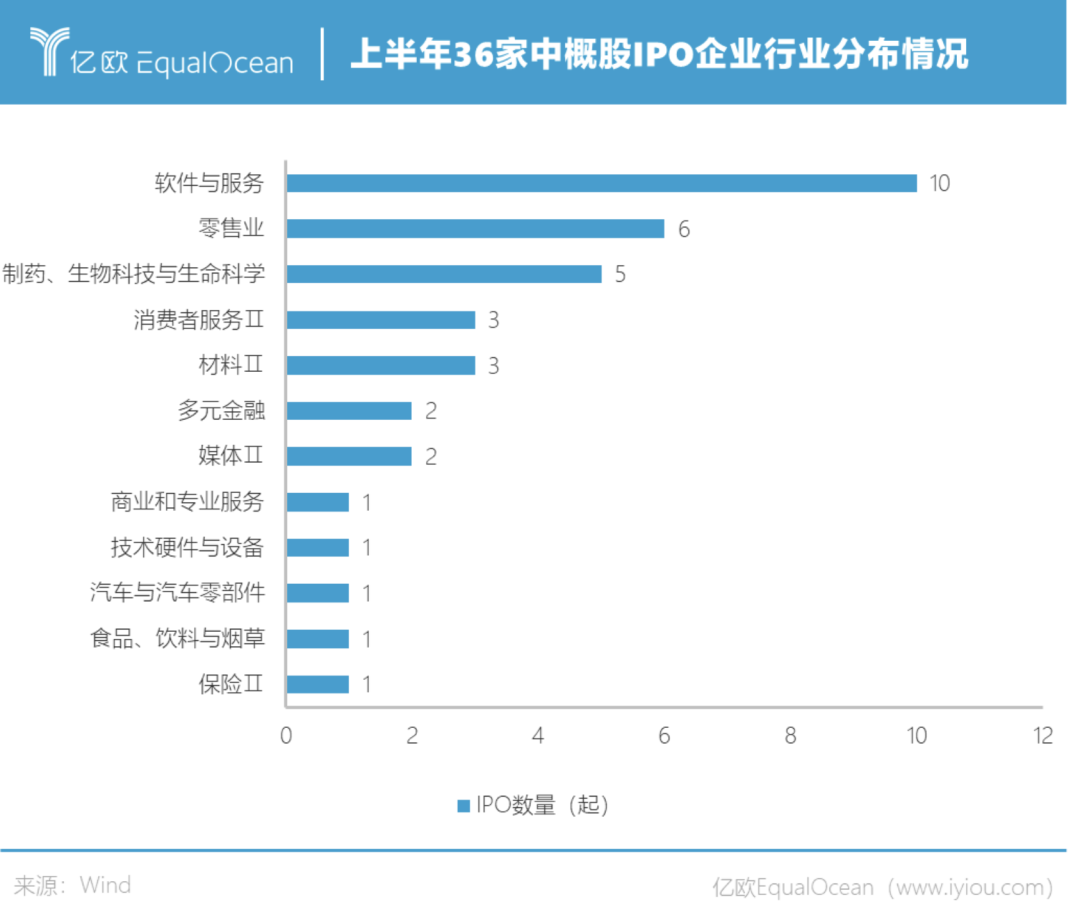

截至6月30日,今年上半年赴美IPO的中资企业共有36家,其中有23家登陆纳斯达克,13家在纽交所登陆。首发募资总额为136.62亿美元,约合833.1亿元人民币(按7月1日汇率)。

这些上市企业中不乏备受资本市场关注的明星企业。比如6月30日上市的国内出行巨头滴滴出行,汽车领域的满帮集团、图森未来等,生鲜电商平台叮咚买菜、每日优鲜,再往前还有BOSS直聘、水滴公司、电子烟巨头悦刻的母公司雾芯科技、知乎等。

上述明星企业均位列2021年上半年中概股募资额前十。从行业分布来看,融资额前十主要集中在软件与服务行业,共有7家;食品、饮料与烟草,多元金融,零售业各1家。

从首发募资总额来看,排名前三的行业分别为软件与服务,食品、饮料与烟草,零售业。值得注意的是,食品、饮料与烟草行业仅有雾芯科技1家企业IPO,但其首发募资额高达13.98亿美元。

从企业上市后股价表现来看,截至6月30日,36家中概股中6家股价上涨、28家下跌(6月30日上市滴滴出行和普普文化未录得股价涨跌数据)。

涨幅超50%的企业仅有3家,其中图森未来涨幅最大,为78.10%,其次是叮咚买菜62.84%,知乎59.53%。

有16家企业下跌幅度超30%,包括5月7日上市的保险科技平台水滴公司(-33.20%)和跨境电商平台洋葱集团(-38.14%),1月份上市的雾芯科技(-70.42%)等。

尽管中资企业赴美融资热情不减,但目前来看市场表现不尽如人意。眼下,国内加强对赴美上市企业存在的数据泄露风险的管控,也给下半年赴美上市的企业带来了更多的不确定因素。

结语

回顾上半年IPO热潮,中资企业在全球范围内的资本市场表现出强劲实力。2021年上半年上市企业融资额全球前十的企业中,半数企业来自中国香港和内地。

展望2021年下半年,虽然美股由于监管加强存在较大不确定性,但A股和港股资本市场仍可期待。

安永报告提到,截至6月21日,A股共有633家排队企业;其中科创板和创业板是上市的主力军,有55%的排队企业计划在创业板上市,23%的排队企业计划在科创板上市。

德勤报告也指出,A股方面,随着科创板的稳定发行以及创业板的注册制改革, IPO数量会有较大增长,中小规模的制造和科技行业会在发行数量上处于领先。港股方面,预期2021年香港新股市场可融资超过4000亿港元,而中概股回港二次上市热潮仍将持续。

*注:中资企业包括A股+美股中概股+港股中资股;其中,港股中资股包括H股、红筹股、中资民营股。

参考资料:

1、KPMG《中国内地和香港IPO市场2021年度中期回顾》;

2、国盛策略:指数空间受压制 科创板是下半年市场决胜关键;

3、德勤《中国内地及香港IPO市场——2021年上半年回顾与前景展望》;

4、安永《中国内地和香港IPO市场》。

本文由亿欧原创,申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。