卫龙:成于辣条,困于辣条

仅靠辣条或许撑不起600亿估值。

全文4928字,阅读约需10分钟

文丨胡小凤

编辑|顾彦

两次递交上市申请后,近日,卫龙终于通过了港交所上市聆讯。

卫龙做辣条的故事充满传奇性:老板刘卫平草根出身,硬是把市场上贴有“垃圾食品”标签、单价五毛的辣条,做到了单价五块、年营收超40亿元,离登陆资本市场就差临门一脚。

今年4月的Pre-IPO轮融资后,卫龙的估值就达到了600亿。这个数字被外界频繁拿来与在A股上市的休闲零食企业三只松鼠、良品铺子和洽洽食品对比,已经大于三者当前市值的总和。

上市之前,卫龙面临的质疑不断:一家做辣条的凭什么上市?为什么要和做坚果的三只松鼠比?从一级市场到二级市场,卫龙撑得起600亿的高估值吗?

一包辣条的进化史

辣条起源于湖南平江。当地自古就有做酱干豆制品的传统,《平江县志》中记载,清朝康熙年间,平江的长寿酱干曾被列为宫廷贡品。

1998年发生特大洪水灾害,平江人民损失惨重,制作酱干的原材料大豆更是价格疯涨,当地师傅开始寻找新的原材料。他们发现面粉供应充裕且价格便宜,于是将面粉制作成面筋,再用生产酱干的方法制成麻辣面筋,这便是辣条的雏形。

平江县有制作辣条的配方,却并不出产原材料小麦。1999年,平江人刘卫平带着配方离开家乡,来到了盛产小麦的中原地区,在河南漯河铁东开发区开了一家食品加工厂,并从中原小吃牛筋面中找到灵感,正式开创出第一根辣条,随后申请了“卫龙”商标。

辣条虽然单价低,市场空间却并不小。公开数据显示,2019年辣条行业市场规模为651亿元,估计到2026年市场规模有望达到949亿元。

国内做辣条的企业也不在少数。天眼查数据显示,我国目前有超过2600家经营范围含“调味面制品、辣条”的企业;近5年以来,辣条相关企业注册量均保持较快增长,其中2020年新增742家,年度注册增速超过50%。

为什么卫龙能在众多辣条企业中脱颖而出,并成为辣条上市第一股?

这与其凭借成功的品牌营销抢占了年轻消费群体的心智有很大关系。“垃圾食品”是辣条在很多人心中的固有印象,为了树立安全、卫生的品牌形象,卫龙在营销宣传上下足了功夫。尤其在2014年至2016年间,卫龙的多场营销成功出圈,获得了巨大的流量关注。

2014年卫龙搬进全自动化的新厂房,特意请来专业摄影团队拍摄宣传片,充满科技感的车间图片很快登上微博热搜。2015年,卫龙借谐音梗模仿电影《逃学威龙》创作恶搞视频,唤起人们心中学生时代关于辣条的记忆。

在尝到了甜头后,2016年卫龙频繁操作网络营销。与暴走漫画联名宣传;请来知名网红“富士康第一质检员”张全蛋,通过一个流水线工人的视角,将卫龙的车间、生产线直播展示给大众;甚至借着iphone7发布走起苹果营销风,苹果的带货文案、简约的产品设计、黑白灰的色调,让卫龙成功圈粉一波。

图源:卫龙招股书

卫龙的包装也不断变高端,从简包、透明包逐渐到铝箔、铝膜等,价格同样随之一路上涨。根据招股书披露的建议零售价,根据重量和保质期的不同,独立包装的卫龙辣条目前售价在1元到12.8元不等,最便宜的卫龙大面筋1元钱小包装只有28克。

这一系列操作,让“卫龙相比其他辣条更干净、卫生”成为消费者心中的认知,也塑造了卫龙辣条年轻幽默个性化的品牌形象,颇受年轻人喜欢。根据招股书披露,卫龙有95%的消费者年龄在35岁以下,55%的消费者年龄在25岁以下。

从营销成本上,也能看出卫龙对营销的依赖和重视。招股书显示,2018-2020年,卫龙的销售费用从2.35亿元攀升至3.71亿元,2021年上半年,销售费用达2.63亿元;其中,推广及广告费用从2018年的2680.9万元增至2020年的4665.8万元,2020年广告费同比增长超过50%。

除了靠品牌营销成功占领消费者心智,卫龙的业绩还离不开其强大的线下销售渠道。

与三只松鼠、良品铺子等销售渠道严重依赖第三方线上平台不同,卫龙的主要销售渠道为线下的商超、连锁便利店等经销商。截至2021年6月30日,卫龙拥有2150名线下经销商,覆盖零售终端网点超62万个,其中8成分布在低线城市。

卫龙对经销商的管理可以用强势来形容,主要采用一级经销模式,通常在经销商付款后交付产品。除在产品保质期内发生的产品质量问题之外,公司一般不接受经销商的退货或换货。此外经销商们对媒体透露,压货、爆款捎新货甚至“二选一”等政策,都让他们倍感压力。

强大的线下渠道及强势的管理带来的效果显著。招股书披露,卫龙超九成营收来自线下渠道,2018-2020年,卫龙线下渠道收入分别为25.2亿元、31.3亿元、37.4亿元,营收占比高达91.6%、92.6%及90.7%。

备受质疑的高估值

出圈的营销加上强大的线下销售渠道,卫龙不愁卖也不差钱。

根据招股书,2018年-2021年上半年,卫龙的营收分别为27.52亿元、33.85亿元、41.20亿元和23.03亿元,2019年-2021年上半年,同比增长率分别为23.01%、21.73%、22.06%。

2018年至2021年上半年,卫龙实现归母净利润4.76亿元、6.58亿元、8.19亿元和3.58亿元,2019年-2021年上半年,分别同比增长38.24%、24.47%、-2.45%。值得注意的是,2021年上半年卫龙的净利润增速同比降至为负,公司解释主要是上半年销售及营销费用、管理费用大幅增长所致。

成立至今20年,卫龙只在2021年4月引入过外部资本,完成了5.49亿美元Pre-IPO轮融资。资方包括CPE源峰(中信产业基金)、高瓴、腾讯、云锋基金、红杉资本等8家国内顶级投资机构,合计持有卫龙约5.85%股份。

根据此轮融资计算,卫龙总股本20.93亿股,每股折合4.48美元,卫龙投后估值为93.77亿美元,约合人民币600亿元。

通过港交所上市聆讯后,卫龙的估值被外界频繁拿来与在A股上市的三只松鼠、良品铺子和洽洽食品进行对比。截至11月26日收盘,三只松鼠、良品铺子、洽洽食品的市值分别为150亿元、169亿元和271亿元,卫龙的600亿融资后估值已超三家市值总和。

为什么三只松鼠等做坚果起家的品牌,市值比不上一家做辣条的估值?

从业绩来看,三只松鼠、良品铺子和洽洽食品的营收规模均在卫龙之上。2020年,3家公司的营收分别为97.94亿元、78.94亿元和52.89亿元,而同期卫龙的营收仅为41.2亿元。

但若看利润,则是卫龙更赚钱。卫龙招股书中称:“我们的净利润率在2020年达到19.9%,根据弗若斯特沙利文报告,该净利润率高于2020年中国休闲食品行业约10%的平均净利润率。”而同期三只松鼠、洽洽、良品铺子净利润分别为3.01亿元、7.90亿和3.44亿元,净利率为3.07%、15.22%、4.36%,远低于卫龙。

其实从产品、渠道、品牌等方面看,卫龙和三只松鼠、良品铺子等并没有可比性。

招股书中将休闲食品按品类可分为10个类别,分別为:糖果、巧克力及蜜饯;种子及坚果炒货;香脆休闲食品;面包、蛋糕与糕点;饼干;肉质以及水产动物制品;调味面制品;休闲蔬菜制品;休闲豆干制品以及其他休闲食品。

三只松鼠等一开始做种子及坚果炒货起家,现在业务领域已经基本拓展至休闲食品全品类。这些发端于坚果、蜜饯的品牌,打的是健康和高端的品牌形象,主要通过线上电商渠道销售。

而卫龙从做调味面制品(辣条)开始,现在业务主要包括调味面制品、蔬菜制品和豆制品三大类,主要依靠线下销售渠道。品牌定位上,辣条即使包装得高端,也无法成为健康食品。

从某种程度上来说,卫龙与涪陵榨菜、洽洽食品有一些相似性,同样走的是“独特的品类+占领消费者心智+强大的线下渠道”路线。

但与洽洽食品和涪陵榨菜对比,卫龙的估值依旧偏高。按照卫龙2020年8.19亿元的净利润和目前600亿估值计算,对应的PE为73.34倍,而目前洽洽和涪陵榨菜对应的静态PE分别为34.33、38.22,远低于卫龙估值水平。

从行业规模来看,卫龙的估值也有些站不住脚。

招股书数据显示,按零售额计算,2020年中国休闲食品行业的市场规模为人民币7749亿元,预计2020年至2025年年复合增长率将达到7.3%,2025年市场规模预计将达到人民币11014亿元。而卫龙占整体市场份额的1.2%,也就是说其市场份额为92.988亿元。

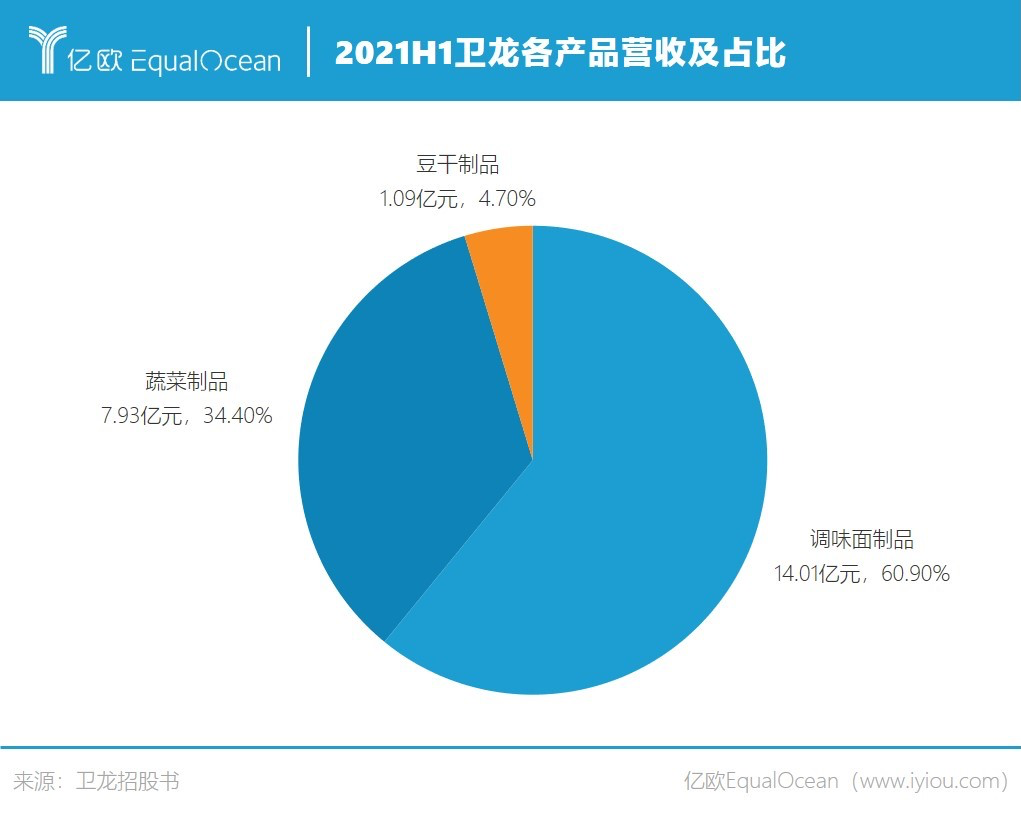

再看卫龙的营收结构,2021年上半年,卫龙调味面制品收入14.01亿元,占比60.9%;蔬菜制品收入7.93亿元,占比34.4%;豆干制品收入1.09亿元,占比4.7%。可以看出,调味面制品是卫龙的主要业务,其次是蔬菜制品,二者给卫龙带来的营收占比超95%。

而2020年中国调味面制品市场规模为412亿元,辣味休闲蔬菜制品市场规模为223亿元,2025年将分别增长至672亿元和512亿元。按零售额计,卫龙在调味面制品和辣味休闲蔬菜制品市场中市场份额均位列第一,分别为13.8%和10.8%。按此计算,2020年卫龙两大主要业务的市场份额分别为75.81亿元和24.08亿元。

即使行业市场集中度偏低、仍有一定的增长空间,但成长性和盈利能力再好,也越不过行业天花板,卫龙的600亿估值,已经与其主要业务目前的整体市场规模不相上下。

想要用一级市场的估值,去说服二级市场的投资人,卫龙急需讲出一个新故事。

前后受困的多元化

两次递交上市申请的卫龙,显然不甘于在几百亿的辣条市场里打转,而是瞄准了近万亿市场规模的休闲零食市场。这也意味着,卫龙或许终究将和三只松鼠、良品铺子等成为对手。

中国食品产业分析师朱丹蓬告诉亿欧EqualOcean,很多头部食品公司,走的都是“多品牌、多品类、多场景、多渠道、多消费人群”的五多战略,开始做主打产品,主业做强之后再做品类的多元化,卫龙也不会例外。

从2017年开始,卫龙就在品牌扩张和产品多元化上积极尝试。招股书显示,卫龙调味面制品包括面筋、辣棒、亲嘴烧等,蔬菜制品包括魔芋爽及风吃海带等;豆制品则包括软豆皮、78°卤蛋、亲嘴豆干、肉制品等。

卫龙的多元化布局与三只松鼠、良品铺子覆盖休闲食品全领域不同,目前产品主要还是以辣味为主。前期成功的品牌营销让“卫龙是一家做辣条的企业”深入人心,如果去做了糕点、果脯蜜饯等,会扰乱消费者的品牌认知,也让卫龙在新品类中竞争受限。

从营收数据来看,卫龙的多元化战略效果还不太明显,调味面制品依然扛起了公司的营收大旗,但占比正逐步缩减。2018-2020年,卫龙辣条的收入分别为21.62亿、24.75亿和26.90亿元,占收入比重分别为78.6%、73.1%、65.3%。

其他品类尚未崛起,而卫龙的辣条业务已经面临着新的竞争者,百草味、三只松鼠、良品铺子、盐津铺子等零食厂商也在拓展辣条品类。

2015年,三只松鼠就上线了辣条项目,2017年正式推出“约辣”系列,2020年一度进入辣条人气榜前三;盐津铺子曾经喊出要做中国“辣条行业第二”的口号,2019年推出辣条“小新王子”,2020年其辣条业务实现收入5043.79万元。

辣条还存在区域“割据”问题,不同地区口味差异较大,比如有的地区喜欢吃辣,而卫龙的口味为了覆盖更多的消费人群偏向甜辣。卫龙在辣条行业看似一家独大,但仍有很多规模较小的辣条品牌享有较高的区域影响力,比如麻辣王子、源氏大辣片、霸王丝、志辉鞋底辣片、邬大妈等。

此外,“垃圾食品”也是辣条很难摘掉的标签。2019年,国家市场监管总局针对辣条发布统一分类及添加剂使用标准,并要求企业改善产品配方,降低辣条中盐、脂肪、糖含量,提升产品营养健康水平。随着监管的介入和市场的规范,未来所有辣条厂商都将按照统一的标准生产辣条,卫龙前期在卫生、健康等方面积累的优势也会逐渐弱化。

写在最后

卫龙辣条是许多消费者心中的“yyds”,但仅靠辣条或许撑不起600亿的估值。

零食品类面临的竞争对手更多也更强大,而消费者还抱有“卫龙等于辣条”的固有认知,让其在新品类中竞争受限,多元化又会削弱原有优势,或许卫龙需要更加谨慎。

卫龙在新战场面临的挑战才刚开始。

本文由亿欧原创,申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。