735亿!中国汽车用了125年

125年后,中国汽车在欧洲市场逆袭,狂揽735亿。

”

作者丨于宗申

编辑丨郝秋慧

1897年,德国柏林举办了第一届德国国际车展(IAA),当时仅有8辆展车参展。而彼时的清政府刚刚签订了《马关条约》,距离光绪帝发动戊戌变法还有一年时间。

此后百年,IAA逐渐发展成欧洲最大的国际性车展,见证了全球汽车行业的发展。但直到108年后,中国车企才第一次在IAA参展,实现了中国汽车品牌在全球车展上从0到1的突破。

125年后的2022年,中国汽车在欧洲市场实现了销量逆袭,一年时间卖出52.2万辆汽车,狂揽735亿元。

2023年的慕尼黑车展(IAA Mobility)上,共有9家中国品牌参展,分别是比亚迪、阿维塔、零跑、赛力斯、名爵、小鹏和东风柳汽,以及吉利旗下的路特斯和极星,数量比上届翻了一倍,占到了整个车展乘用车名额的三分之一。

2023世界新能源汽车大会(IAA Mobility专场)公布的议程也显示,全体大会的20名演讲嘉宾中,有11名来自中国,其中既有上汽、比亚迪等传统车企,也有蔚来、零跑等造车新势力,以及地平线、黑芝麻、宁德时代等汽车供应商。

中国汽车产业已然成为慕尼黑车展中不可忽视的一股力量,而此时距离中国汽车首次登上IAA展台还不过18年时间,扭转这一局势的,正是新能源汽车。

攻守易势

摩根士丹利曾指出,在本世纪的大部分时间里,中国生产的汽车在欧洲的销售量几乎为零。但是反过来,欧洲汽车品牌在中国长期位于食物链的顶端,哪怕是“混血”的合资车企,都可以轻易碾压中国自主品牌。

不过最近两年,中国车企终于扬眉吐气,在欧洲市场上逆袭,中欧车企在攻守之势上发生了逆转,进出口销量便是最直观的体现。

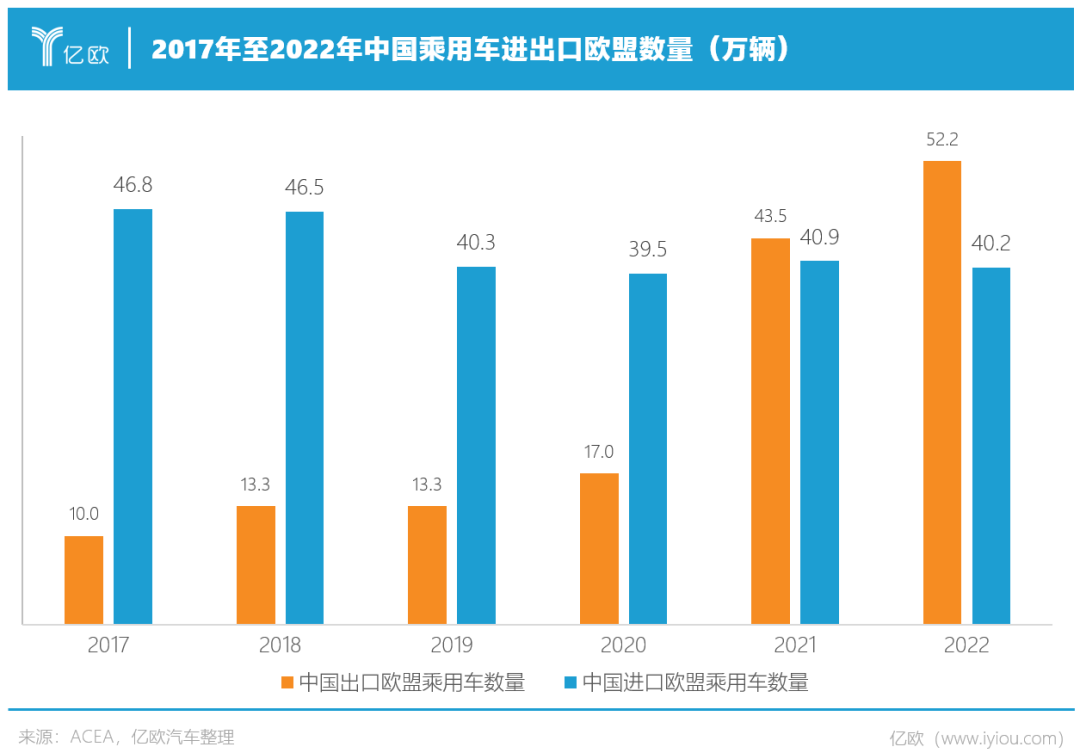

ACEA(欧洲汽车制造协会)数据显示,2022年,中国出口欧盟的乘用车数量是52.2万辆,比中国进口欧盟的乘用车数量整整多了12万辆。而在5年前,中国出口欧盟的乘用车总量仅有10万辆。

从2017年到2022年,中国出口欧盟的乘用车数量从10万辆增长到52.2万辆,而中国进口欧盟的乘用车数量却从46.8万辆下降到了40.2万辆。

5年时间内,中欧汽车进出口销量的攻守地位完成了转变。中国汽车在欧洲市场实现了华丽转身。

2017年,欧盟进口乘用车386.5万辆,进口中国的10万辆占比仅2.6%,2022年时,欧盟进口乘用车324.4万辆,进口中国的52.2万辆占比16.1%,中国一跃成为欧盟最大的乘用车进口国。

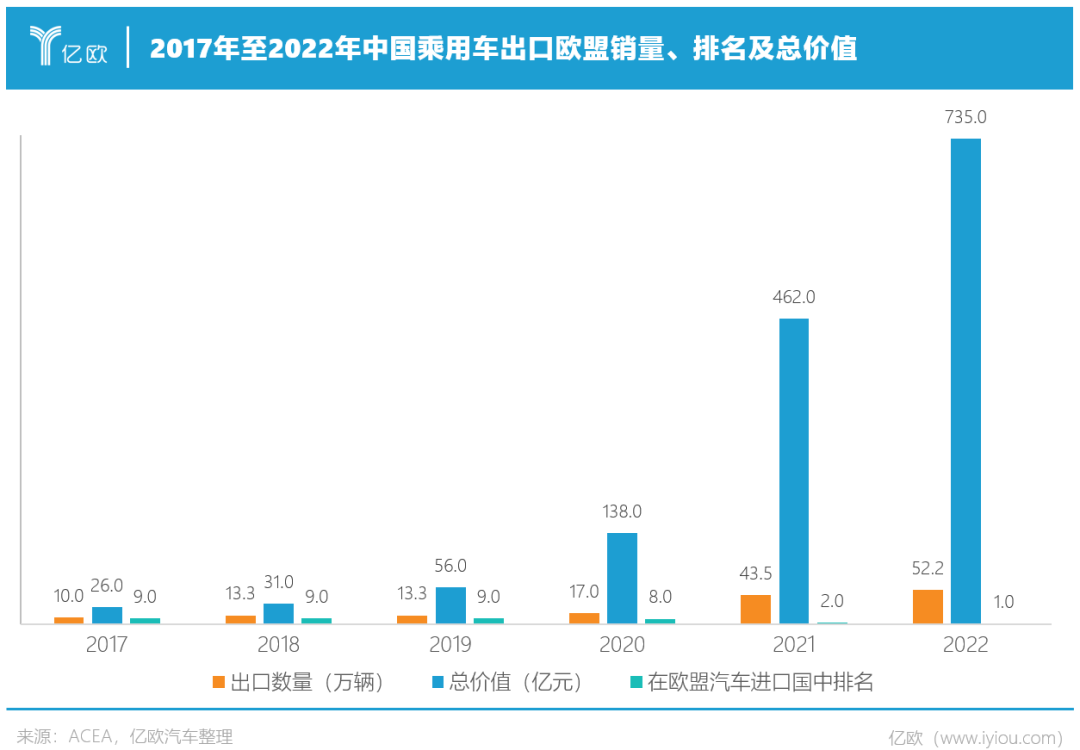

中国在出口销量上涨的同时,汽车总价值也在不断上升。

2022年,中国出口欧盟乘用车销量是2017年的5.2倍,出口汽车总价值是2017年的14.1倍,这意味着,2022年的单车价值变为2017年的5.4倍。

德国作为汽车强国,第一时间感受到了中国汽车的威胁,不少德国媒体与政客更是公开抵制中国汽车。

德国《星期日世界报》打出了“中国将征服欧洲电动汽车市场”的口号,德国执政党自民党的议员Kudith Skudelny在接受德国《图片报》采访时说:“政府机关当然也应该予以警惕。汽车数据也有可能泄漏个人相关信息,我们不会愿意看到这些信息被其他国家获取。”

但不论媒体与政客的反应如何,中国汽车在欧洲的销量和单价都增长至2017年的5倍以上,证明了其在欧洲市场的认可度得到了快速地提升。

标普全球数据更是显示,2023年底时,欧洲进口的汽车中将有20%来自中国,中国汽车将成为欧洲进口汽车市场中的一代新王。

新王当立

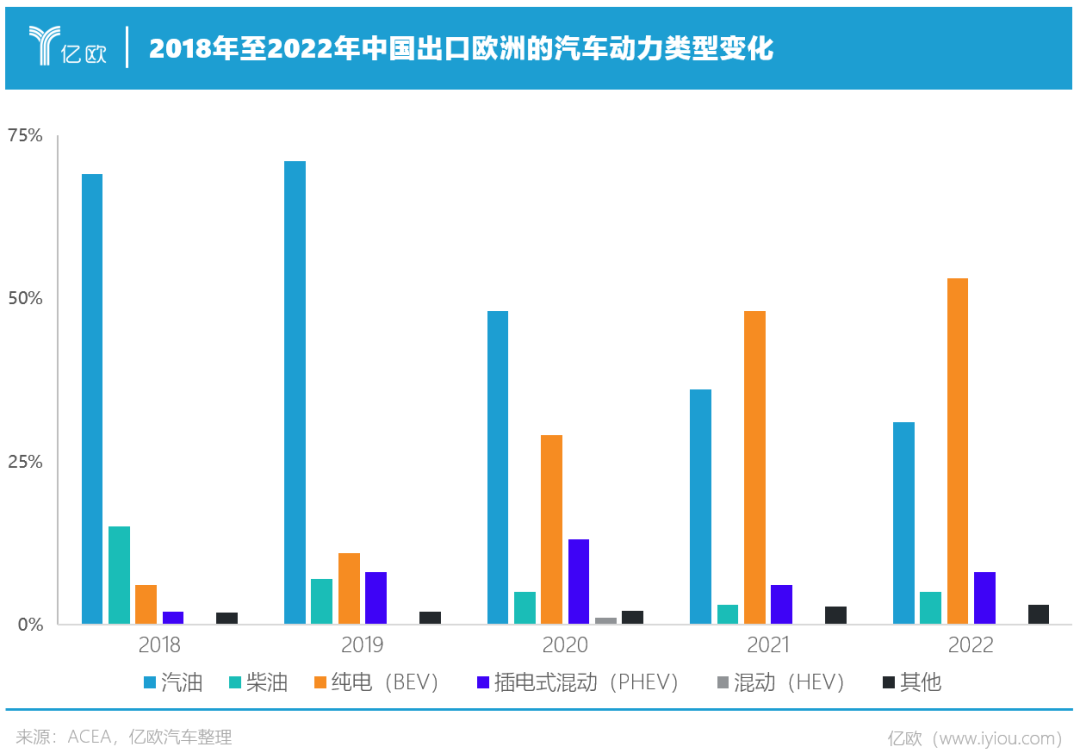

在中国汽车成为欧洲进口汽车市场一代新王的过程中,离不开新能源汽车的推波助澜。乘联会数据显示,2022年中国出口欧洲的汽车中,53%为纯电动汽车。

一方面,欧洲开始了对新能源汽车的补贴;另一方面,中国新能源汽车在经过多年的发展之后迎来了爆发式增长。

2019年开始,欧盟各国开始对新能源汽车实施补贴政策,德国、法国、英国、荷兰、西班牙、瑞典、意大利、挪威都实施了相当高的补贴政策。除此之外,欧盟本身还对个别国家的新能源汽车的销售给予补贴,部分国家的消费者能享受到双重补贴,极大地刺激了欧盟各国对于新能源汽车的消费。

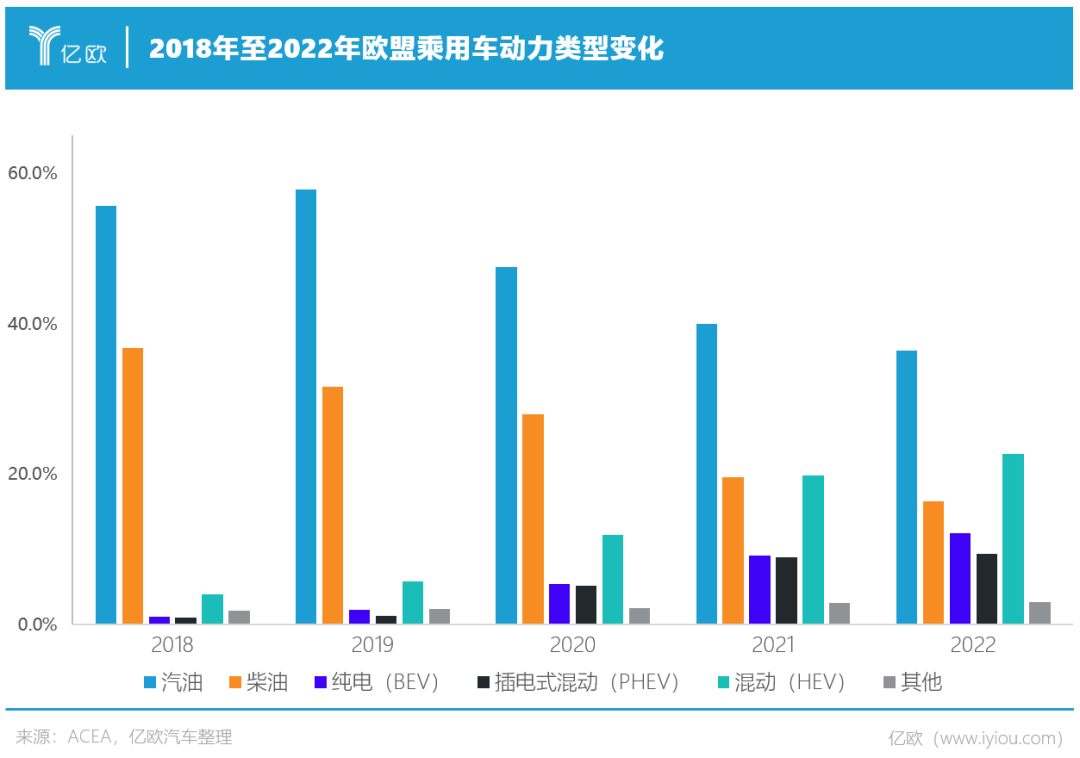

新能源补贴政策落地之后,欧盟乘用车的动力类型便开始发生显著的变化。

2018年和2019年时,欧盟乘用车市场中,传统燃油车(汽油和燃油)的比例分别为92.3%和89.4%。新能源补贴政策落地后的2020年,传统燃油车比例便直接下降到75.4%,2021年和2022年又持续下滑至59.5%和52.8%。

短短三年时间,曾占据欧盟汽车市场90%份额的传统燃油车便丢掉了40%的市场,取而代之的,是混动汽车(HEV)、纯电动汽车(BEV)以及插电式混动汽车(PHEV)。

其中混动汽车由于在不改变用户习惯且使用成本较低的前提下,满足欧洲2019年制定的碳排放标准(95g/km),快速抢占了传统燃油车丢失的市场,从2018年的4%增长至2022年的22.6%。

纯电动汽车和插混汽车虽然没有混动汽车占据的市场份额大,但也实现了大幅增长,分别从2017年的1%和0.9%增长至2022年的12.1%和9.4%。

从销量来看,2022年欧盟乘用车总销量为926万辆,纯电汽车和插混汽车分别卖出了112万辆和87万辆。

乘联会数据显示,2022年中国乘用车出口267.6万辆,26%售往了欧洲,而这其中纯电动车比例又达到了53%,计算可知,2022年中国向欧洲出口了36.9万辆纯电动汽车。

一方面,中国出口的纯电动汽车占据了欧洲近1/3的纯电动汽车市场;另一方面,欧洲纯电动汽车市场的崛起给了中国汽车在欧洲出口量大增的机会。

然而在繁华的表象之下,出口到欧洲的中国汽车也暗藏玄机。

暗藏玄机

宏观来看,中国汽车出口形势一片大好,在出口销量和地区上均有所突破。然而如果分品牌、分地区地查看,便不难发现攻下欧洲市场的仍是国车特斯拉、名爵和极星等在中国生产的有海外基因的汽车品牌,自主品牌的主要海外市场依旧是发展中国家。

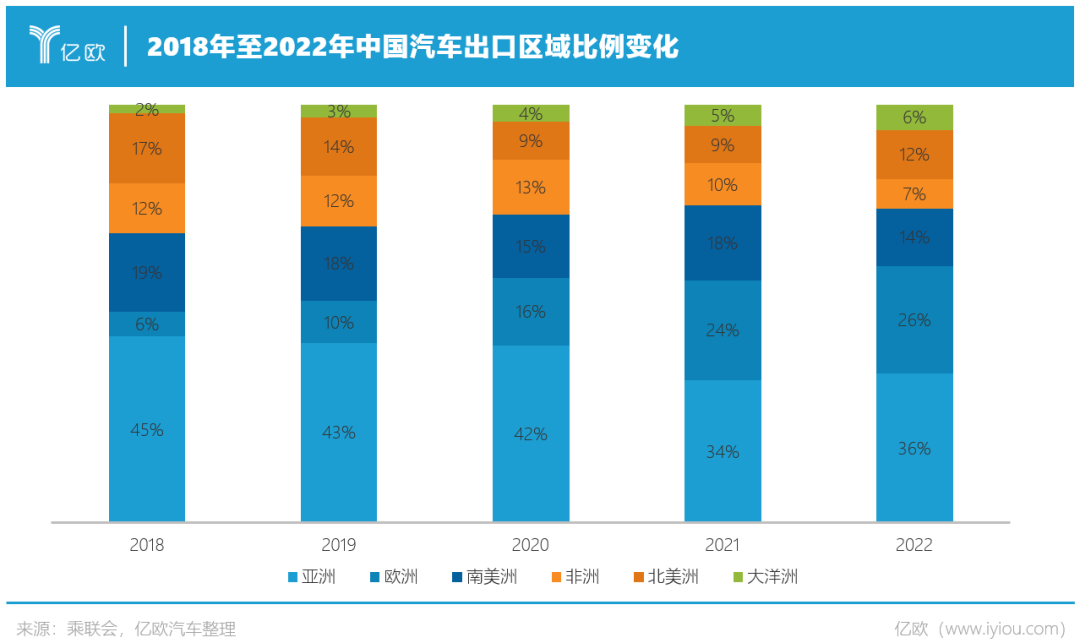

2022年,中国出口乘用车267.6万辆,其中新能源汽车104万辆,较2018年分别有208.3%和612.3%的增幅,新能源汽车的崛起带动了中国汽车攻占全球市场。

从出口地区来看,南美洲、非洲等地区在中国汽车出口份额中的比例持续缩小,而欧洲的比例则显著提高,中国汽车在发达地区的影响力不断增强。

乘联会数据显示,2023年以来,中国汽车出口更是再创新高。前7个月乘用车出口232万辆,同比增速高达86%;新能源乘用车出口90.4万辆,同比增长105%。与此同时,出口地区中欧洲市场占比也进一步提高,来到了41%。

不过华丽的宏观数据背后,同样暗藏玄机。

2021年,特斯拉中国出口15.2万辆,占同年中国出口新能源汽车的28%;2022年,特斯拉中国出口27.1万辆,占同年中国出口新能源汽车的26.1%;2023年前7个月,特斯拉中国出口21.5万辆,占比为23.8%。

考虑到2021年、2022年特斯拉在欧洲16.6万和23万的销量,以及2021年、2022年中国出口欧洲的纯电乘用车分别为18.9万和36.9万辆。国产特斯拉成了真正撑起中国汽车出口欧洲的顶梁柱。

除此之外,在欧洲热卖的中国汽车也大多为曾经的欧洲品牌。

2021年,欧洲纯电动汽车市场中,除了特斯拉位列销量榜第二位以外,在中国生产的极星(吉利)、名爵(上汽)分别以1.5万和1.4万的销量排在第18、19名。

2022年,名爵依然是欧洲销量最高的中国品牌,全年销量11.2万,其中半数为纯电动汽车。极星以3.2万的销量紧随其后。

2023年1-7月,中国车企新能源汽车出口销量排名前三的企业分别为上汽集团、吉利集团和比亚迪。

不过在英国、法国、德国、意大利、西班牙、瑞典等欧洲发达国家中,销量几乎均集中在上汽集团(名爵)和吉利集团(极星)手中。比亚迪销量仍集中在泰国、以色列、澳大利亚等国,在欧洲市场反响平平。

如果考虑上燃油车,2023年1-7月,中国车企出口销量排名前三的企业便成了上汽集团、奇瑞集团以及长城汽车,不过奇瑞和长城的主要销量集中在俄罗斯、智利、南非等地,在欧洲市场销量几乎可以忽略不计。

欧洲除了是全球第三大汽车市场,还是单车价值最高的汽车市场之一。2022年,欧洲新车均价为4.3万欧元(约合人民币33.5万元),欧洲电动汽车均价5.6万欧元(约合人民币43.7万元)。

在中国车企内卷的当下,欧洲市场不仅能为中国汽车提供销量,更能为中国车企带来更高的单车毛利,因此欧洲市场是中国自主品牌走出目前内卷困境的一剂良药。

对自主品牌而言,目前选择发展中国家作为出口的主要市场确实能更快地带来利润,但如果想要进行品牌升级,那必然要增大对欧洲市场的关注。

结语

在全球汽车新旧能源切换的大背景下,中国凭借着庞大的市场和政策扶持卷出了强大的新能源产业链,这是中国生产的汽车在欧洲及全球销量快速增长的主要原因。小鹏与大众的合作,以及零跑与大众、Stellantis的合作,也证明了中国新能源车企技术在全球的领先性。

中国虽然有强大的技术支撑,但仍未能打造出属于自己的全球知名的中高端品牌。在欧洲畅销的名爵和极星,起源分别是英国和瑞典。销量高的中国自主品牌,主要出口市场仍是发展中国家。至于在国内风生水起的造车新势力,在全球市场尚未掀起一点浪花。

亿欧汽车认为,自主品牌如果想在欧洲汽车市场有一席之地,必须在品牌、产品、营销渠道等多方面进行努力。

欧洲作为全球汽车发源地,诞生了许多著名汽车品牌,因此外来品牌的渗透便异常艰难,尤其是长期处于落后地位的中国车企,要想实现品牌逆袭,中国车企必须展现出足够的产品力和技术优势,打造出全新的品牌形象。

除此之外,打磨出适合欧洲市场的产品也是重中之重。

一方面,欧洲由于城市化进程早,很多街道更加狭窄,再加上人均汽车保有量更高,很少有一家人开一辆车的情况,因此中国目前流行的中大型汽车在欧洲实用性反而不强。

另一方面,欧洲消费者更加看重驾控属性,这对自主车企的底盘调校也提出了更高的要求。与此同时,欧洲市场包含几十个国家,使用几十种语言,因此在车机和语音助手适配上均要因地制宜,这对产品团队提出了更高的要求。

最后在营销战略上,中国车企也必须顺应当地的文化。比如与中国相比,欧洲消费者换车周期更长,因此在选车时也更加保守,对新功能的尝鲜欲望较低,因此中国市场常见的“交付一辆半成品随后再OTA升级”的战略在欧洲必然会水土不服。而在北欧国家,消费者对环保的要求更高,这对于车辆的材质也提出了新的挑战。

通过在全球市场的试炼,中国汽车证明了自己的技术和实力,但是在进军高端市场的路上,技术以外的挑战依旧很多,只有正面这些挑战,中国汽车才能走得更远。