开放移动支付积分,银行为什么要做这种“亏本生意”?

前些日子,有一个朋友抱怨道:“自从我把支付宝绑定了XX银行信用卡后,外卖、打车的付款均从支付宝划这张卡,平均每月有将近50笔交易、5000多的金额。直到上个月听说XX银行的积分可以兑换一个剃须刀,我准备去兑一个,才发现自己一点积分都没有。”

事实上,在过去的大多数时候,信用卡移动支付都无法获得积分,哪怕曾通过支付宝或者微信为某家银行的信用卡贡献了成百上千的交易量。现在,随着移动支付场景的不断丰富,移动支付的使用频率早已超过了传统支付。但是,用户使用移动支付要想获得积分仍然“步履维艰”,有时候需要使用特定的联名卡,有时候需要参加活动,通过指定的移动平台支付,还有时候需要先在银行平台抢领相关权益。

打破传统,平安信用卡率先实行全移动发分

当银行信用卡积分制度在移动支付领域开始摸着石头过河时,平安银行信用卡中心选择大胆尝试。2020年2月,平安银行信用卡中心宣布从2020年4月10日起全面实行移动发分,成为率先将移动支付积分写进规则的银行机构。同时,其承诺将通过合作的头部商户推出网络消费高积分反馈机制,持续向持卡人提供更高力度的积分福利。值得注意的是,所谓“移动支付发分”不囿于线上、线下场景,用户在线下通过支付宝、微信支付等线上支付手段消费,同样可以累积计入积分账户。而“全面移动支付发分”意味着平安银行已经由依托于实体刷卡场景的传统发分机制,改为以支付方式为发分标准。

信息来源:平安银行信用卡公告

“无需报名、没有期限、全面覆盖移动支付平台”,平安银行的这一举措将让积分机制和信息更实时、透明、清晰地呈现在客户面前,不仅保障了持卡用户的切身利益,更是迎合了时代潮流里的移动支付大趋势,也迎来了市场的广泛好评。

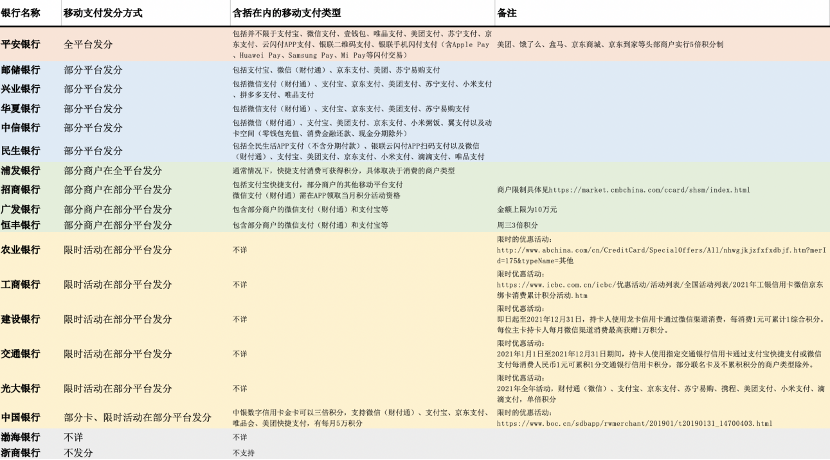

全面发力,各大银行布局移动支付发分

平安信用卡应势升级在全行业引起热议。众多股份制大行马上感知到市场的新浪潮,紧随其后,逐渐开放了移动支付积分累计规则。目前看来股份制银行的整体改革进度较快,支付宝、微信(财付通)、京东支付、 美团支付等头部支付平台已经被大多数股份制银行纳入积分累计范围。6大行除邮储银行外依旧在谨慎的探索,针对部分活动、部分卡种、部分用户开放移动支付发分。这部分针对移动支付积分累计的活动或者卡权益的营销效果显著,未来更大范围的放开也值得期待。

信息来源:各家银行信用卡公告、活动推送等

银行若沿用传统的发分规则,其投入是只减不增的,而各大银行却都选择开始布局移动支付发分,这一新方向将会造成银行更多的投入。究竟是什么原因吸引各大行纷纷开始投入这“亏本”生意呢?

原因一:考虑用户需求,因用户而变

REASONS

在生活节奏愈加快速的时代,方便和优惠才是客户选择支付方式的首要标准。移动支付打破了时间和空间限制,用户无需随身携带实体信用卡片也不用等着营业时间去找工作人员刷POS机,这大大提高了支付的便利性。同时,作为通道和载体,移动支付已经深度渗透衣食住行,覆盖了零售商品、交通出行、医疗社保、公共缴费等各个生活场景。完善的场景和丰富的优惠活动,让用户渐渐得更为依赖移动支付平台,减少在线下刷实体卡支付的频率。

积分累计除了与商户类别紧密相关,另一个关键点就是刷卡的频次。以传统的积分规则,能累计积分的刷卡行为将会越来越少,而积分是信用卡的核心权益,权益缩水导致的用户流失也注定成为趋势。以客户为先、以用户思维运营信用卡,增加移动支付的积分累计规则,付出的是卡片本身和短期投入成本的升高,但得到的是客户数量增加和顺应数字化潮流的长期优势。

原因二:净化市场生态,拉近客户距离

REASONS

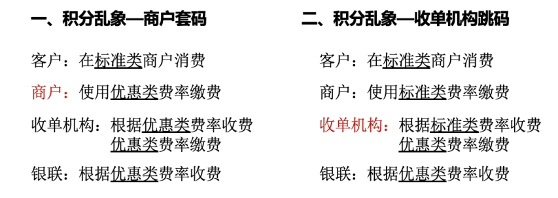

传统的积分规则建立在MCC(交易商户识别码)之上,不同商户对应的刷卡费率不同,对应的积分返还也不同。比如在酒店、餐饮这类标准类商户的POS机上刷卡,持卡人得到的积分比较多;而在批发、三农类等优惠类商户的POS机上刷卡,很大几率并没有积分。

MCC发分机制对信用卡市场的发展起到过重要作用,但也在不断衍生新的问题。由于不同类别商户的费率相差较大,并且受制于政府定价,产生了巨大的套利空间,使得跳码、套码等违规行为屡禁不止,不仅妨碍了市场秩序,也损害了持卡人的合法权益。另外,MCC发分机制相对复杂,并且存在较大的滞后性,往往会给用户带来信息不透明、积分误判等困扰。此外,由于线下交易的风险管理难度较大,导致羊毛党横行,银行也是头疼不已。线上支付相对来说漏洞小、流程透明、信息实时,对于银行强化风控、规范运营、净化市场生态具有很大的改革意义。

实体卡流行的世界因为发卡行而纷繁复杂,移动支付崛起的世界也因为第三方支付机构而标准林立。竞争与融合交替,冲突与规范并行,恰是信用卡行业崎岖前行、欣欣向荣的体现。短期利益的牺牲是看得见的,长期价值的实现则面临诸多不确定性,这是对各大银行的远见与魄力、以及自身“内功”的持续考验。

在移动支付数据的应用上,银行面临怎样的挑战?在借助大数据提升银行用户洞察与移动运营能力上,TalkingData又有怎样的经验总结?为了更好地助力银行迎接移动支付新浪潮,TalkingData将陆续推出针对银行移动支付大数据领域实践与探索的相关文章,敬请关注。

作者:TalkingData 金融咨询团队 梁郐方

转载请联系获取授权

推荐阅读:

TalkingData——用数据说话

每天一篇好文章,欢迎分享关注