云计算的未来,属于“国家队”?

国内云计算市场正在掀起一场新的变革?

根据各家公布的2021年营收数据,主流互联网云厂商在营收和增速上均弱于传统电信运营商。按照这种趋势,运营商在云计算领域后来居上的局面似乎就在眼前。

为此,前国金证券互联网行业分析师裴培特别在文章中提出,面对三大电信运营商,阿里、腾讯、百度等互联网平台在云计算市场份额已经见顶,未来几年有下降的风险。

那么,客观来看,此前在国内云计算战争中常常处于劣势的运营商真的雄起了吗?

现阶段,国内云计算市场的几大玩家主要分为五大流派:

·互联网云厂商:阿里云、腾讯云、百度智能云、金山云等

·通信运营商:移动云、天翼云、联通云

·独立云厂商:优刻得、青云

·外资云厂商:亚马逊AWS、微软azure、IBM

·ICT云厂商:华为云、紫光云、浪潮云

根据Gartner报告显示,2020-2023年公有云市场平均增速预计为17.6%。尽管中国云计算市场仍有巨大增长空间,但由于云服务产品过于同质化,随着国内云厂商竞争越发激烈,行业生态并不健康。

其中,近年来最不如意的,莫过于在巨“云”笼罩之下的独立云厂商,增速变缓、亏损扩大是它们的真实写照。

根据年报显示,优刻得2021年营收为29亿元,同比增长18.46%;2021年经营亏损6亿元,较上年同期经营亏损3.32亿元再次扩大。就在4月9日,优刻得还宣布COO华琨辞职。

青云科技2021年营收4.25亿元,较上年同期减少0.75%;实现归母净利润-2.81亿元,较上年同期扩大亏损1.18亿元。

和独立云厂商处境相似,近些年的外资云也在进一步边缘化,主要原因在于资质监管和产品“水土不服”。

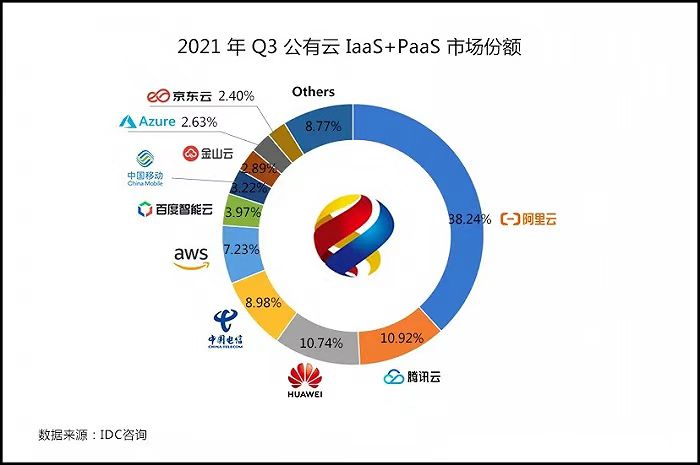

参考国际市场研究机构IDC发布的《中国公有云服务市场(2021第三季度)跟踪报告》,亚马逊AWS、微软azure分别以7.23%、2.63%的占比位列第五和第九名。

市场关注度较小的ICT云厂商中,华为云异军突起。今年3月28日,华为在深圳总部发布去年年报,在本次财报会上,孟晚舟介绍,2021年华为云实现销售收入201亿元人民币,同比增长34%。

剩下的互联网云厂商和通信运营商中,则是本篇文章主要的研究对象。

得益于自身的生态资源优势(客户资源、关联公司等),近些年,互联网云厂商是云计算市场的主力。与之对比,很长一段时间内,三大运营商云在业内声量上要弱上一筹。

那么,在2021年这个时间纬度内,互联网云厂商是否真的在营收和增速上均弱于传统运营商?

先看互联网云厂商,这里以“带头大哥”阿里云以及腾讯云、百度智能云、金山云为观察对象。

以阿里巴巴过去四个季度的财报数据计算,阿里的云业务在2021自然年营收超过723亿元,2020年收入556亿元,同比增速约为30%。

腾讯在2020年后便不再单独披露腾讯云收入及增速。根据海豚投研估测,腾讯云2020年和2021年的营收分别为210.6亿、307.0亿元,增速为35.0%、31.5%。

百度智能云增速尚可,据百度首席财务官罗戎在业绩电话会中表示,“百度智能云四季度营收52亿元,同比增长60%,2021年实现全年总营收151亿元,同比增长64%。”

金山云近些年增速呈放缓趋势,2020年至2021年,金山云的营收分别为65.77亿元、90.608 亿元,营收增速分别为66.2%、37.8%。

再看三大运营商,其云服务都被算在财务报表里的创新业务中。

根据2021年年报,中国联通产业互联网收入548亿元,同比增长28.2%,云计算方面,2021年“联通云”收入人民币163亿元,同比增长46.3%。

中国电信产业数字化业务收入为989亿元,同比增长19.4%。其中天翼云收入达到人民币279 亿元,同比增长102%。

中国移动DICT业务(包括物联网、IDC、ICT、行业云等)收入为623亿元,同比增长43.2%。其中,移动云收入242亿元,同比增长114%。

可以看到,在营收上,除了阿里云、腾讯云相对领先,其他互联网云厂商并不占优,在增速上,运营商基本排在互联网云厂商前面。

据此,可以得出一个反常态的结论:在2021年的营收基数上,倘若按此增速,互联网云厂商的市场地位岌岌可危。裴培的分析逻辑也基于此。

深究上述结论、逻辑对错与否之前,最存疑的地方,在于该现象十分反常态。

一方面,这得益于互联网云厂商PR层面的“粉饰”,现如今,全面拥抱产业互联网,已经成为互联网平台在消费互联网外押注的第二条增长曲线。

在此基调下,普罗大众逃不过媒体资源丰富的互联网平台的“狂轰乱炸”,因此产生类似“互联网云厂商第一梯队”的固有印象。

但另一方面,用户侧的感知并不是空穴来风,在研究机构IDC和Canalys“相对客观”的报告中,运营商同样常常“消失”:

IDC发布的《中国公有云服务市场(2021第三季度)跟踪报告》中,阿里云市场份额为38.24%,位列第一;腾讯云市场份额为10.92%,位列第二;华为云市场份额为10.74%,位列第三。

剩下四成市场中,中国电信(天翼云)市场份额为8.98%,中国移动为3.22%,联通云甚至没有“露面”的机会。

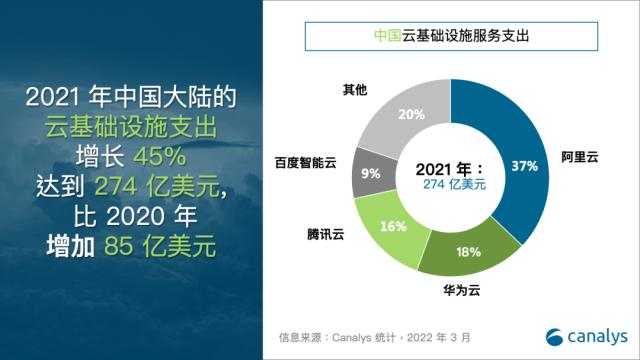

Canalys日前发布的2021年中国云计算市场报告显示,中国云基础设施市场规模已达274亿美元,由阿里云、华为云、腾讯云和百度智能云组成的“四朵云”占据80%的中国云计算市场,稳居主导地位。

在此前提下,运营商云的突然跑出,这与云计算行业的惯性相悖——规模效应制约下,后发者难以出头。

由于云计算属于重资产运营模式,本质上是服务器资源的租赁,这种重资产运营模式具有典型的规模效应。云服务市场份额会不断向大企业集中,因为大企业具有价格、品牌、技术等多项显著优势。

也正因此,近些年,国内三大云厂商(阿里云、华为云、腾讯云)主导国内市场,强者恒强,马太效应加剧。

为什么会产生这样的反差?最有可能的原因是:一、研究机构与云厂商的数据口径不同,二、“极大变量”的出现改变了行业现状。

据《财经》报道,有业内相关人士透露,电信运营商的云业务被低估了。不同机构的统计口径差异很大,部分机构只统计“IaaS+PaaS”收入,公有云厂商会占优势。部分机构统计专属云部分,电信运营商占优势。

类似的事情也在华为云身上上演。根据华为披露,2021年华为云实现销售收入201亿元人民币,倘若按此收入计算,华为云难以跻身IDC报告中的“三多云”。

当然,且不论有没有“少算多估”,客观来看运营商在云市场的话语权正在增强。深究这种群体性的趋势,可能存在的“极大变量”到底是什么?

矛头直指政企市场。赛迪顾问发布的《2020-2021年中国政务云市场研究年度报告》指出,2020年,国内政务云市场增长率为42.3%,远高于世界同期的9.2%。

近年来,政企数字化转型不断提速,给云市场带来了新的增长点,政企市场成为各大云服务商排兵布阵的新战场。以阿里云为例,截至2021年12月31日,其非互联网行业客户收入占比已增至52%。

不过,考虑到由于和互联网市场的游戏规则不同,有国资背景的国家队选手更受关注,三大运营商更是其中的佼佼者。在此背景下,短时间内,运营商自然在营收增速占优。

但以此苗头判定互联网云厂商的失势,未免有些着急。

在2019年中国移动合作伙伴大会媒体沟通会上,中国移动苏州研发中心副总经理吴世俊表示,移动云目标在三年内进入国内云服务商第一阵营。

倘若以营收增速论成败,运营商走在了互联网云厂商的前面,但因此盖棺定论还为时过早——在收入规模的表象下,运营商仍存在颇多短板。

最致命的缺陷莫过于技术范畴。与互联网云厂商投入巨资加强数据库、服务器等自研能力,从底层构建完整的自研云(国内云厂商基本走的是从模仿到自研的路子)不同,运营商自己对核心技术掌握不足。

反映到专利数量上,根据《中国互联网云技术专利分析报告》显示,截至2019年12月,腾讯、阿里巴巴、奇虎360位居前三,申请量分别达到了4899件、3671件和2607件。

与之对比,运营商则相对较少,平均不到500件。也正因此,运营商一度被质疑并不具备独立做云的能力。

这些质疑并不是空穴来风。拿天翼云和移动云来说,需要了解的是,这两朵云均为自研+华为合营。据《云头条》披露,华为合营云在移动云业务中占比很小,但在天翼云占比较大。

以天翼云为例,此前,云计算市场上以云厂商负责技术方案,运营商负责运营的模式在公有云领域进行战略合作,类似“前店后厂”,这在当时一度被称为“公有云的第三条路线”,中国电信和华为的合作就属于这种模式。

双方在2015年签订战略合作协议,并在2016年联合推出了天翼云3.0产品及服务。在IDC公布的《2016年度中国公有云市场统计数据》中,中国电信以8.5%的市场份额位于排名第二的位置。

但在2017年3月,不再甘心躲在运营商身后的华为高调宣布要进入公有云市场,并且成立云BU,双方的合作前景顿时被蒙上阴影。

同样处于这种合作关系的,还包括联通沃云和阿里云。2017年“混改”期间,联通旗下的沃云同样得到了阿里云的技术支持,双方资源池通过专线互联,将联通沃云与阿里云组成混合云。

彼时,双方合作的基础在于,联通沃云和阿里云的市场定位相对清晰,阿里云主要面对的是互联网电商客户以及一些行业企业,中国联通的主要大客户则是政府和国企。

随着云市场竞争加剧,按常理说,运营商和互联网云厂商关系应该不再紧密,但事情并非如此。

此前在2021年6月,中国电信北京分公司中标了2022年度海淀区政务云平台项目二期项目。不过,中国电信随后将项目的技术服务部分转包给了腾讯云,并在9月7日对此进行了公示。

这样的例子并不少见。据《财经》报道,运营商有时会依赖云厂商的技术能力,电信运营商拿到政企项目后,需要云厂商做技术支持。

今年1月5日,中国移动登陆A股,加上在去年8月20日率先回A的中国电信,三大运营商在A股齐聚。

招股书显示,中国移动拟公开发行人民币股份数量不超过9.65亿股并在上交所主板上市,发行比例不超过发行后总股本的4.50%,拟募集资金560亿元。

而这560亿元的去向,一半将投入5G建网,共计280亿元;另外一半则分别用于云基础资源、千兆宽带网络、智慧中台、新技术研发。

可以看到,中国联通和中国电信亦有相关投资举措,但在稍显封闭的体制下,运营商能否重铸技术领域的利剑,仍需要打上一个问号。

现阶段,三大运营商在股价表现方面,除了中国移动外,中国电信和中国联通并不出彩。低迷的股价表现背后,主要与运营商业绩相关。

根据三大运营商的年报,2021年中国移动、中国电信和中国联通分别实现营收8483亿元(同比增长10.4%)、4342亿元(同比增长11.3%)及3279亿元(同比增长7.9%),收入增速均达2014年以来的最高点。

但问题在于,现阶段在传统业务市场饱和、流量红利消失的大背景下,三大运营商的传统业务(移动和宽带业务)正在面临增长难题。

以中国电信为例,2021年,其移动通信服务收入为1842亿元,同比增长4.9%;固网及智慧家庭服务收入达到1135亿元,同比增长4.1%。增速均低于5%。

在此背景下,创新业务自然而然成为侧重对象。

根据财报,2021年,中国电信产业数字化业务收入达到989亿元,同比增长19.4%;中国联通产业互联网收入548亿元,同比增长28.2%;中国移动DICT 收入622.84亿元,同比增长43.2%。

整体上,较高增速下,创新业务收入在三大运营商整体收入占比不断攀升。而在创新业务中,云服务作为运营商切入B端市场的重要抓手,业务优先级自然水涨船高。

回过头看,近年内,运营商在云服务领域动作频频,云网融合、云网一体、云改数转等口号喊得“震天响”。

天翼云甚至毅然“独立”——2021年度业绩说明会上,柯瑞文表示中国电信将在符合监管规则的条件下,积极探索天翼云分拆上市的可能性。

但深究来看,这些动作的背后,最大的驱动因素是运营商重拾业绩增长引擎、修复市场信心的迫切。

如此烧出来的虚火,想要颠覆互联网云厂商多年的沉淀,无异于冰冻三尺非一日之寒。

参考资料:

老解《远离华为,三大运营商公有云突围之路》

财经《电信运营商收紧云主权,不想再当背后的大佬》

云头条《华为云、天翼云会合并吗?从华为 10 亿元战略投资中国电信聊起》