一图看懂大厂“医疗战”

©科技新知 原创

作者 | 樟稻

一本寥寥百页的《普通生物学》,成为张一鸣卸任字节跳动CEO,探索生命科学的契机。“虚拟现实、生命科学、科学计算对人类生活的影响都已现黎明之曙光,这些需要我们突破业务的惯性去探索”。

不只张一鸣,生命科学也让其他掌舵者着迷。3月中旬,拼多多创始人黄铮宣布辞任董事长,表示将投身食品科学和生命科学领域的基础研究。更早之前,2013年,马云宣布不再担任集团CEO一职,同年,加入美国生命科学突破奖基金会,出任该基金会理事。

诚然,执牛耳者未尝不是找个托词退居一线,但在生命科学这条道路的探索层面,也都表现出了少许诚意,捐款有之,合作有之,一派“和睦”的氛围。

这些举措可以归类到企业在社会价值层面的探索,对于近年来短时间内崛起的互联网公司,加持生命科学等领域,可以实现社会价值和商业价值“两条腿走路”的功效。但在企业内部,对于生命科学领域的落地层面,企业之间的竞争则显得十分强势。

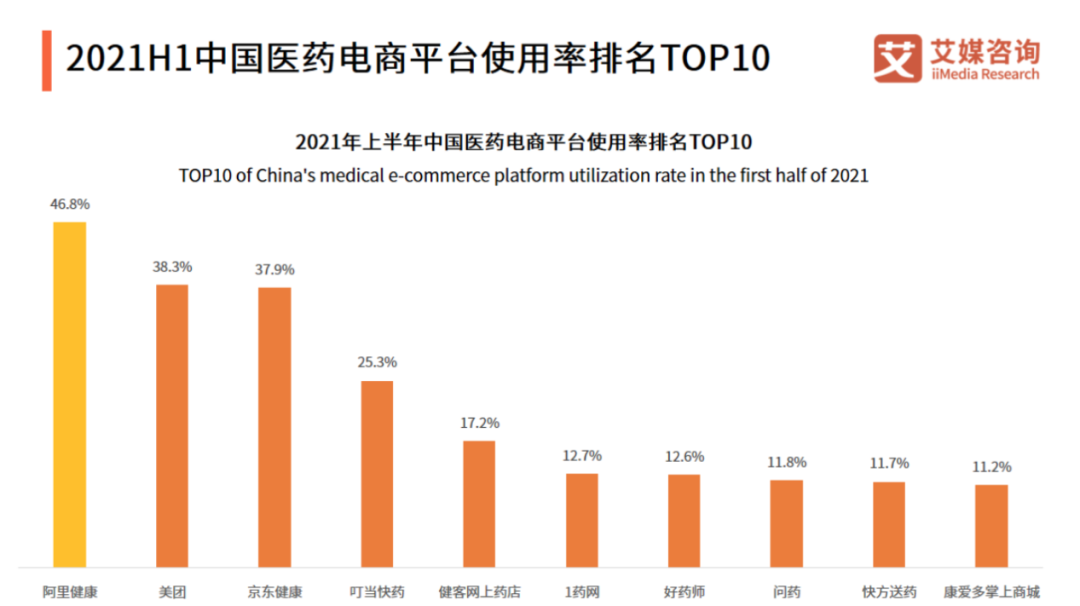

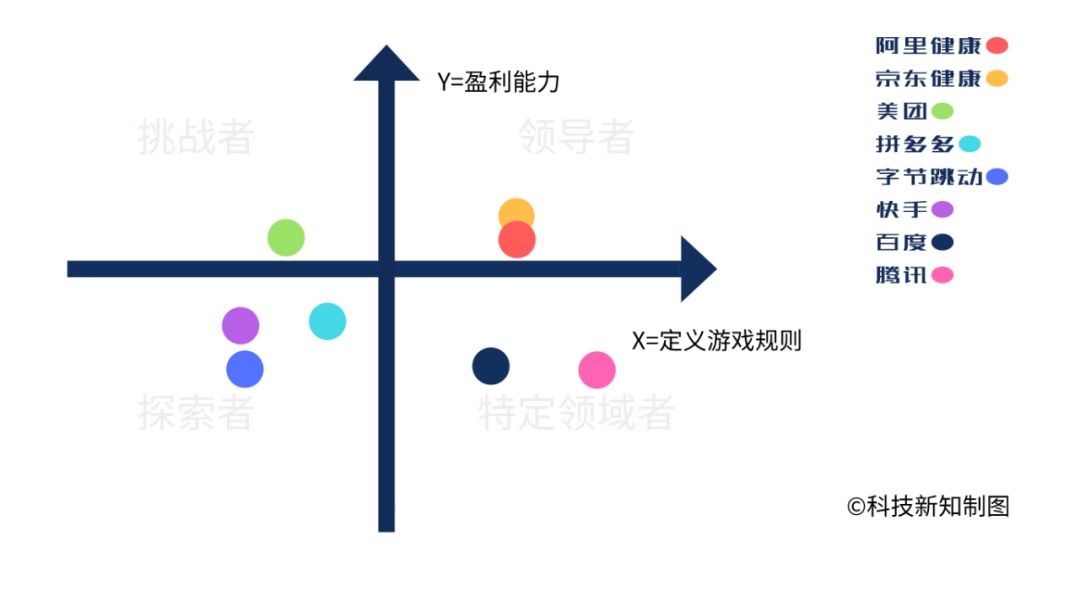

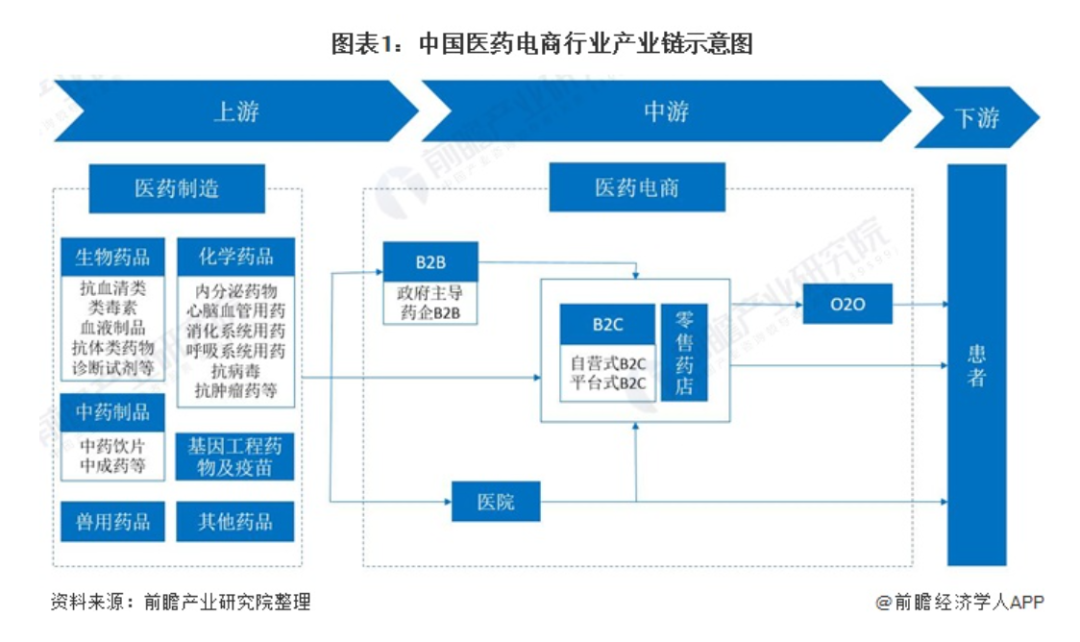

现今,以大型互联网企业为代表的互联网医疗品牌,阿里巴巴、京东、百度、腾讯等,甚至包括近些年崛起的字节跳动,美团,快手,拼多多等,凭借流量、生态、资金优势,正在实现在医疗领域的强势扩张。

不能忽略的是,从互联网医疗项目的发起方来看,市场上同样还有其他玩家:依托线下优质医疗资源,建设互联网医院,积极发展线上医疗服务的传统医疗机构;凭借在细分领域的特定经验、灵活度和差异化服务,实现优势突围的行业垂直领域创业公司。

本文主要以大型互联网企业为代表的互联网医疗品牌为分析对象。

01 互联网医疗四象限

02 盈利水平线徘徊

03 被迫死磕到底?

END

评论