全球蜂窝物联网模组数据一览:总出货2.65亿片/3+3市场格局形成/中国厂商占据绝对优势

作者:赵小飞

物联网智库 原创

转载请注明来源和出处

导 读

全球蜂窝物联网模组市场正在经历着一些变化,从过去一年的数据可以看出部分端倪。

近日,市场研究机构Counterpoint发布了2020年第4季度全球蜂窝物联网模组出货情况数据。数据显示,全球蜂窝物联网模组出货量正在逐渐恢复,第4季度出货量相对于第3季度增长了9%,但是,由于受到新冠肺炎和芯片缺货的双重影响,相对于2019年第4季度,出货量还是下滑了6%。最终,2020年全年蜂窝物联网总出货量约为2.65亿片。全球蜂窝物联网模组市场正在经历着一些变化,从过去一年的数据可以看出部分端倪。

市场格局:3+3格局明显,中国厂商占优势

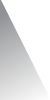

2020年各季度蜂窝物联网模组厂商份额

(来源:Counterpoint,物联网智库制图)

从Counterpoint公布的每季度数据来看,过去一年中移远通信作为全球蜂窝物联网模组龙头地位一直比较稳定,且市场份额占比较高,远高于排名第2的份额,不过几个季度中其市场份额也经历了从近25%到33%的变化。接下来的排名则变化很大,日海、Sierra Wireless和泰雷兹三家厂商轮番坐上出货量第二把交椅。去年这一领域一个亮点是广和通的快速发展,得益于疫情后快速复工复产和需求增长,广和通的市场份额基本保持在7%左右。

观察2020年全年市场格局的变化,不难发现一个典型的特征:就出货量来看,全球蜂窝物联网模组领域基本已形成“3+3”的格局,即3家中国厂商+3家海外厂商占据近6成以上的市场份额。其中,3家中国厂商为移远、广和通、日海,移远一直占据首位,且与其他厂商出货量的差距比较大,根据移远2020年报,该公司去年模组出货量超过1亿片;广和通在3-4季度出货量超过日海。3家海外厂商主要来自于泰雷兹、Sierra Wireless、Telit、U-blox这4家欧美厂商,不断与中国厂商争夺份额,其中泰雷兹比较稳定地保持在全球前6的位置,其他3家则每季度都有变化,Sierra Wireless和Telit各有1个季度未进入前6名,U-blox有2个季度未进入前6名,共同支撑形成的格局是3家中国厂商和3家海外厂商坐上前六把交椅。

从具体市场份额来看,中国3家厂商占据出货量份额绝对优势,3家的总出货量第二季度高达51%以上,这与中国有效地控制疫情、快速复工复产关系密切。即使在海外厂商出货量快速攀升地第三季度,中国3家厂商总出货量份额也将近40%,而海外3家厂商最高也仅为28%。

近年来,蜂窝物联网模组市场格局变动明显,尤其是发生多起资本运作案例,对主要企业产生重要影响。2019年7月,移远通信在A股成功IPO,也就是在当年移远超越加拿大厂商Sierra Wireless成为全球第一大蜂窝物联网模组供应商;2019年4月,法国航天军工巨头泰雷兹完成了对金雅拓的收购,在此之前金雅拓在蜂窝物联网模组、Sim卡、安全等领域均保持全球领先地位;2020年11月,广和通与三家国内投资机构组成的财团共同对其参股公司增资,通过该参股公司收购Sierra Wireless全球车载前装模组资产。全球蜂窝物联网模组市场格局的变化,在一定程度上也反映了这些资本运作的结果。

应用分布:4G模组出货量和收入均最高

5G物联网模组占比还非常少,目前更多应用于CPE/路由器以及工业网关。不过,Counterpoint预计大多数模组厂商将于2021年下半年相继推出多款5G模组,5G模组价格实现下降,在需求端对5G需求也持续增长,未来中国和欧美市场将迎来5G模组出货量快速增长。

在蜂窝物联网模组带来收入方面,Counterpoint数据显示虽然NB-IoT出货量占比达到1/3,但其收入占比仅为11%,而且随着NB-IoT出货量的增长,其平均售价也在不断下降,仅第二季度NB-IoT模组平均售价就下降了18%,第四季度下降了3%。

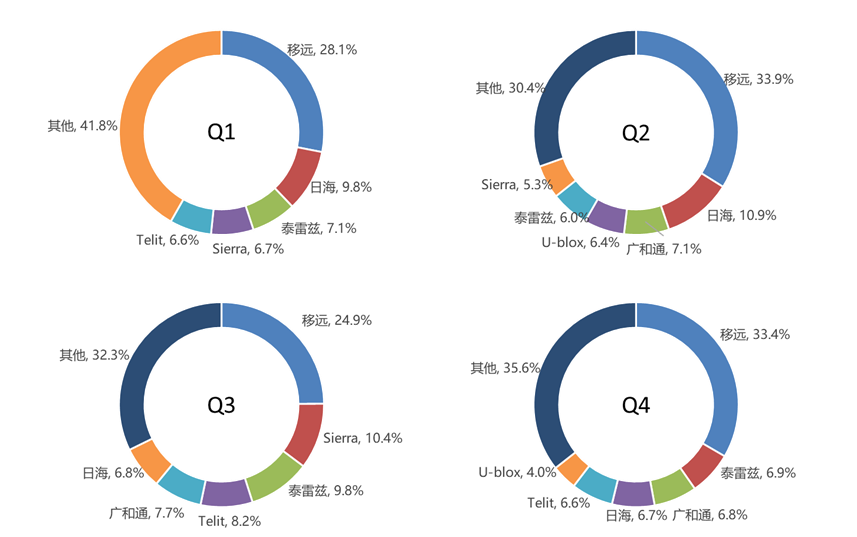

不同应用带来的蜂窝物联网模组收入结构(来源:Counterpoint)

从Counterpoint公布的2020年第三季度不同应用领域蜂窝物联网模组的收入结构来看,为模组厂商带来收入最高的是汽车、路由器/CPE、企业市场和工业等领域。可以看出,除了路由器/CPE主要应用5G,智能表计应用NB-IoT,其他收入来源大部分还是源于提供4G模组带来的。

蜂窝物联网芯片:高通成为赢家,新兴厂商迎来发展机遇

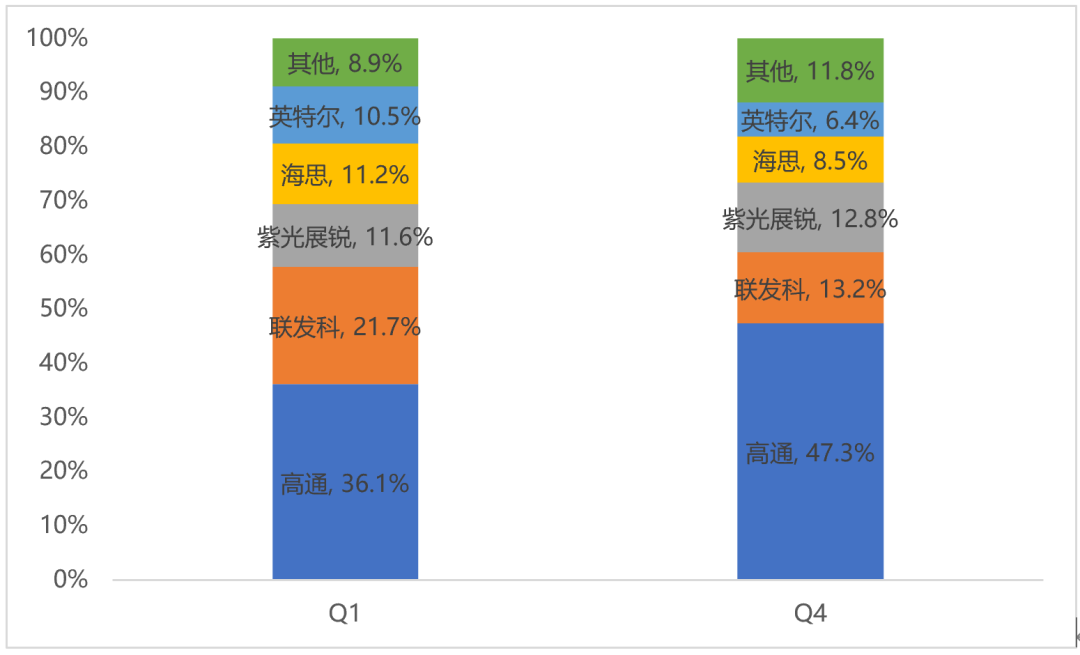

2020年蜂窝物联网芯片市场格局(来源:Counterpoint,物联网智库制图)

根据Counterpoint的数据,高通一直占据着头把交椅的绝对优势,尤其是在4G和5G IoT领域。2020年第一季度,搭载高通芯片的物联网模组出货量占比为36.1%,而到第四季度这一比例达到47.3%,几乎占据全球半壁江山。从国内外模组厂商的产品来看,几乎所有主流模组厂商都有多款搭载高通芯片的物联网模组,尤其是面向海外市场的产品。

伴随着高通市场份额增长的是其他芯片厂商份额的此消彼长。从Counterpoint的数据可以看出,联发科的份额出现明显下滑,搭载联发科芯片的模组出货量从第一季度占比21.7%下降到第四季度13.2%,笔者个人认为,这可能和联发科未能有效抓住Cat.1快速增长的市场有一定的关系;海思的份额从一季度11.2%下降到四季度8.5%,这和美国制裁有明显的关系,未来海思的NB-IoT和4G市场可能会持续萎缩;英特尔由于退出基带市场,因此其份额的下滑是不可避免地。

除了高通外,紫光展锐是另一家份额实现增长的芯片厂商,从第一季度的11.6%增长到第二季度的12.8%,这得益于过去一年多时间中紫光展锐在NB-IoT和Cat.1领域取得的成果,尤其是其抓住了2020年Cat.1市场爆红的机遇,率先发布了相关产品,成为国内Cat.1出货量最高的厂商。

值得注意的是,除了前5家厂商外,其他厂商的市场份额也实现了增长,从第一季度8.9%增长到第四季度11.8%,增长了近3个百分点,新的供应商也在持续发力。国内厂商如翱捷科技、移芯通信等新兴芯片企业在Cat.1、NB-IoT等领域持续发力,与主流模组厂商建立合作关系,逐渐成为一股不可忽视的力量。

从横向历史来看,蜂窝物联网模组领域过去几年从海外厂商主导转变为国内厂商主导,随着物联网市场的演进和需求的变化,蜂窝物联网模组也需要不断创新,新的产品和形态不断出现。比如近期有厂商发布了SiP封装形式超小尺寸NB-IoT模组,可专用于燃气抄表,区别于传统的通用模组。可以预计,蜂窝物联网模组市场格局不是一成不变的,未来类似的创新将不断出现,驱动市场格局持续演进。

笔者新书《新基建大时代:聚焦5G与物联网》已上市

长按二维码,即可购买

往期精选