SaaS 不懂留存!别玩

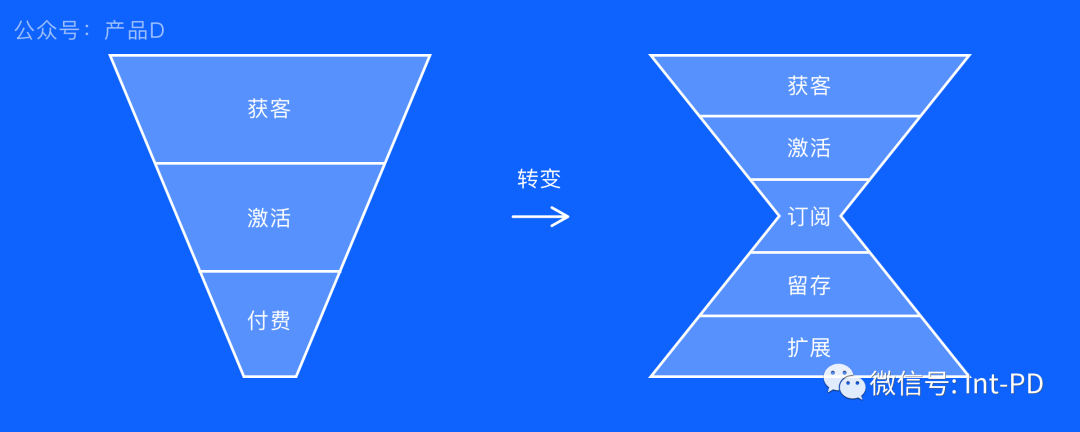

订阅特性

留存即增长

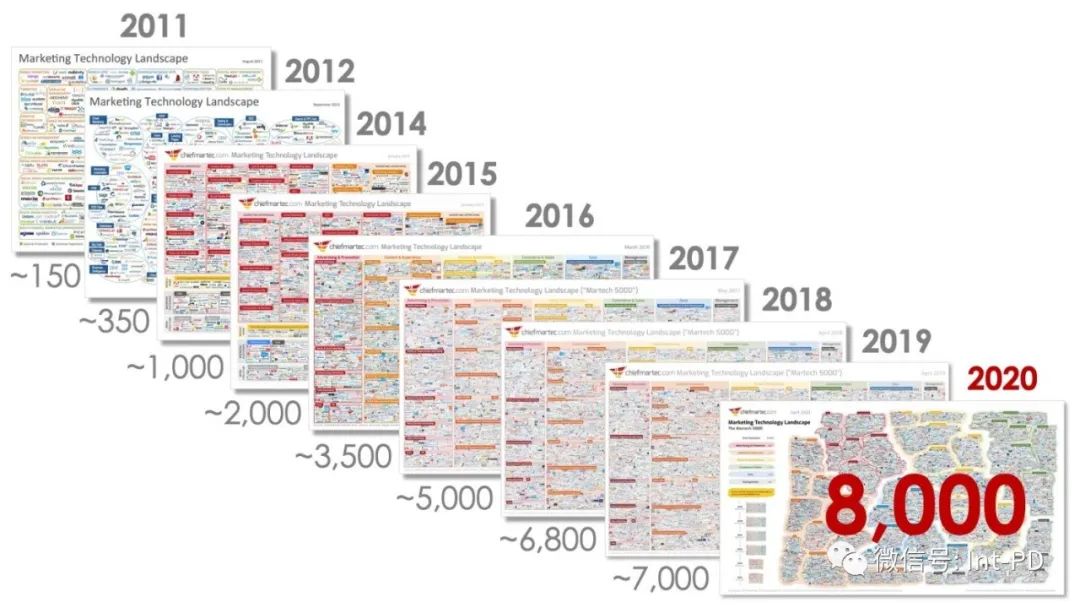

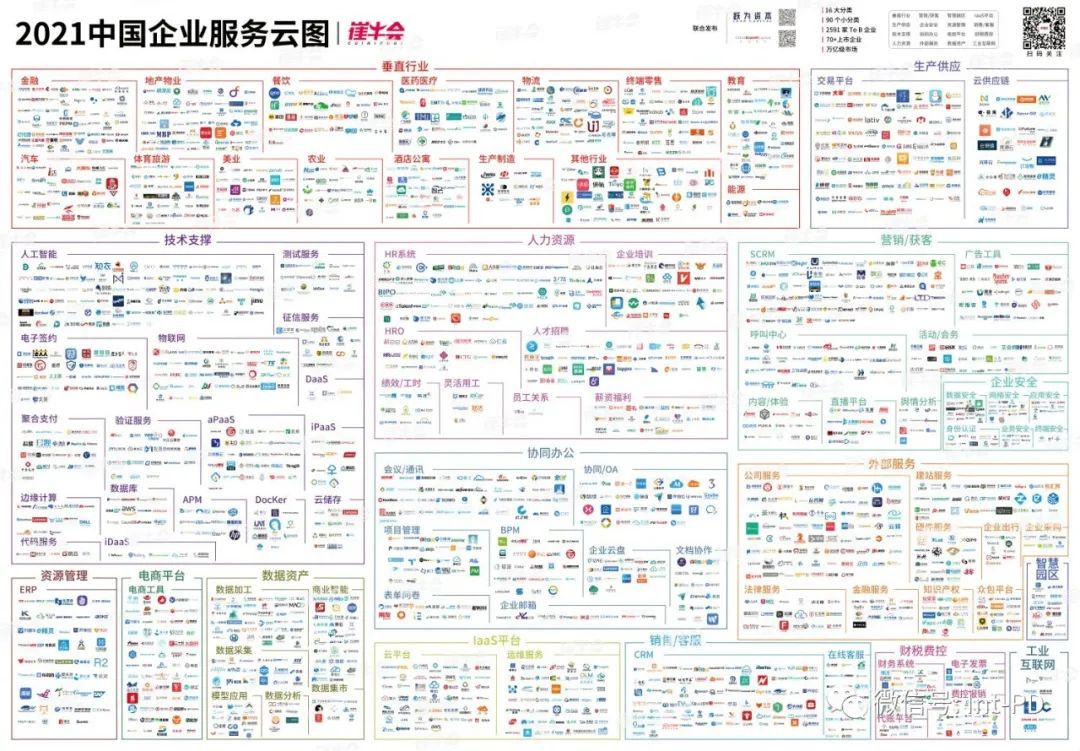

市场竞争激烈

投资回报率高

客户转换成本降低

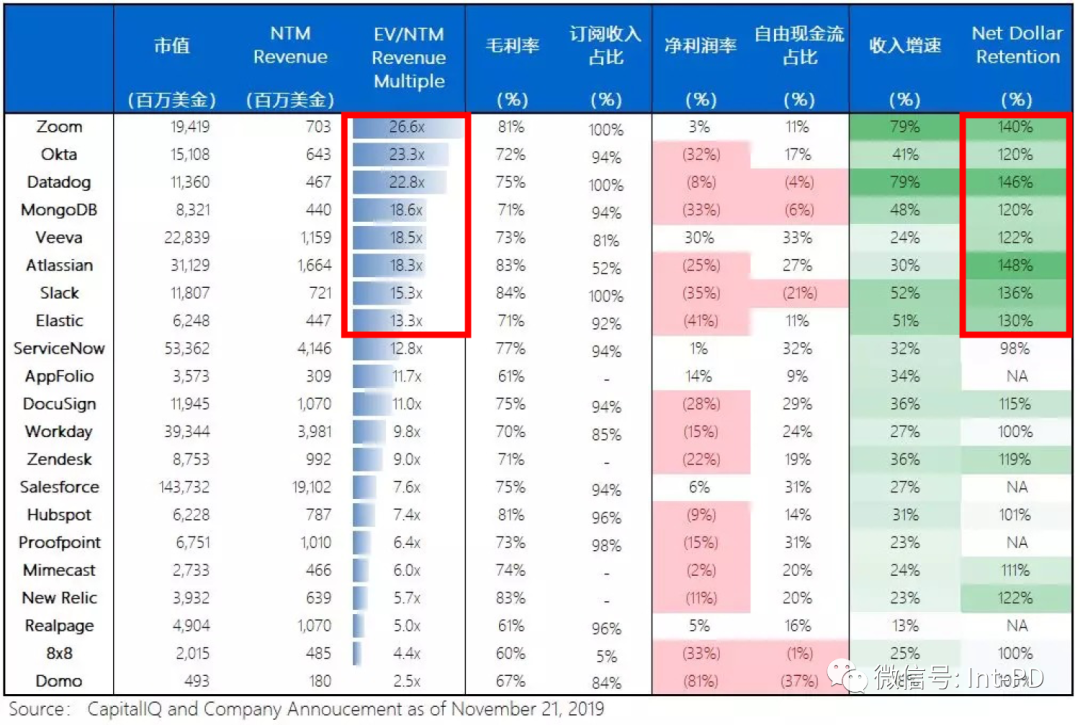

融资和市场估值

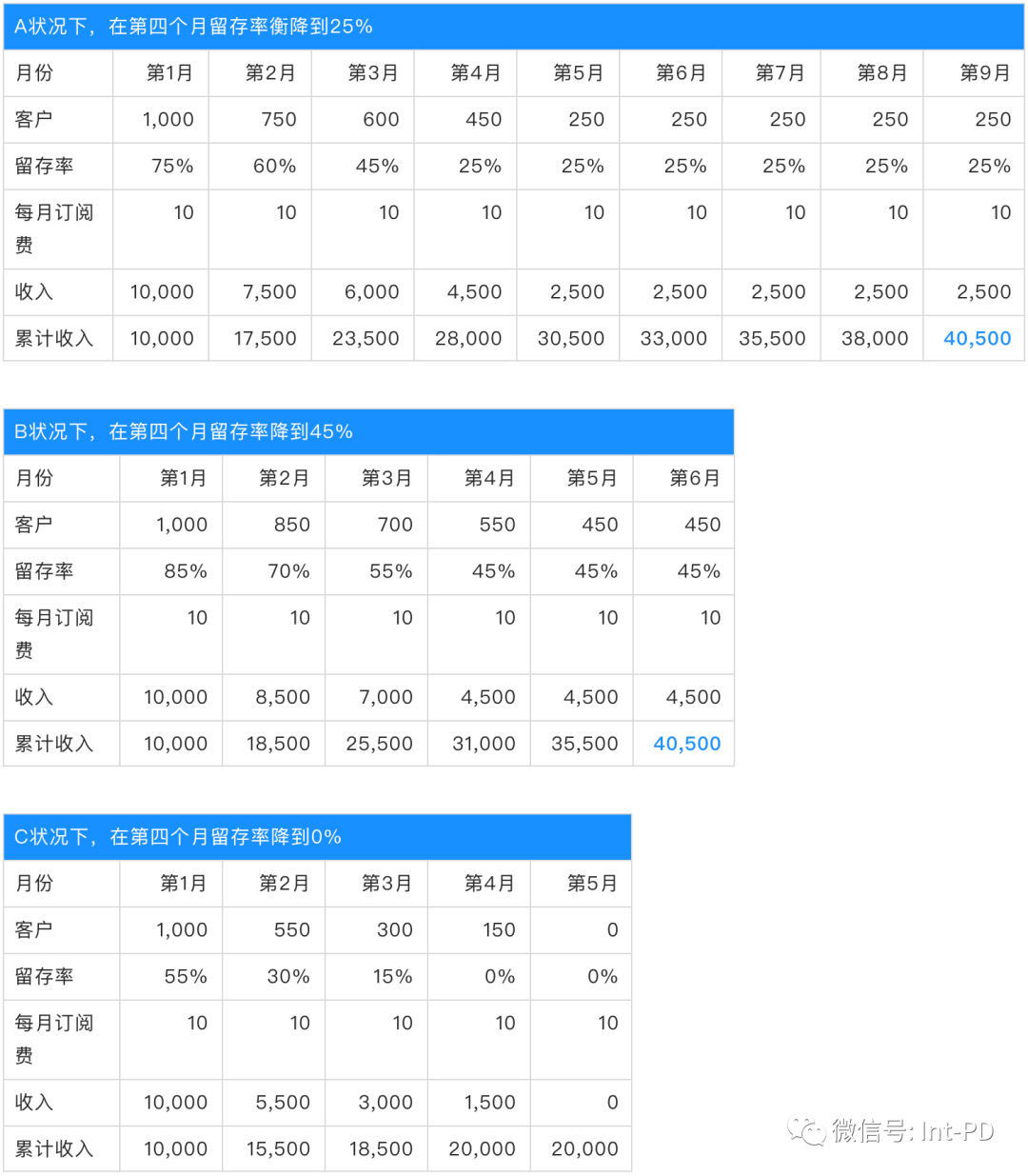

每月客户的订阅费用均为 100 元

该公司每月获取 1,000 个客户

平均获客成本 CAC=400 元

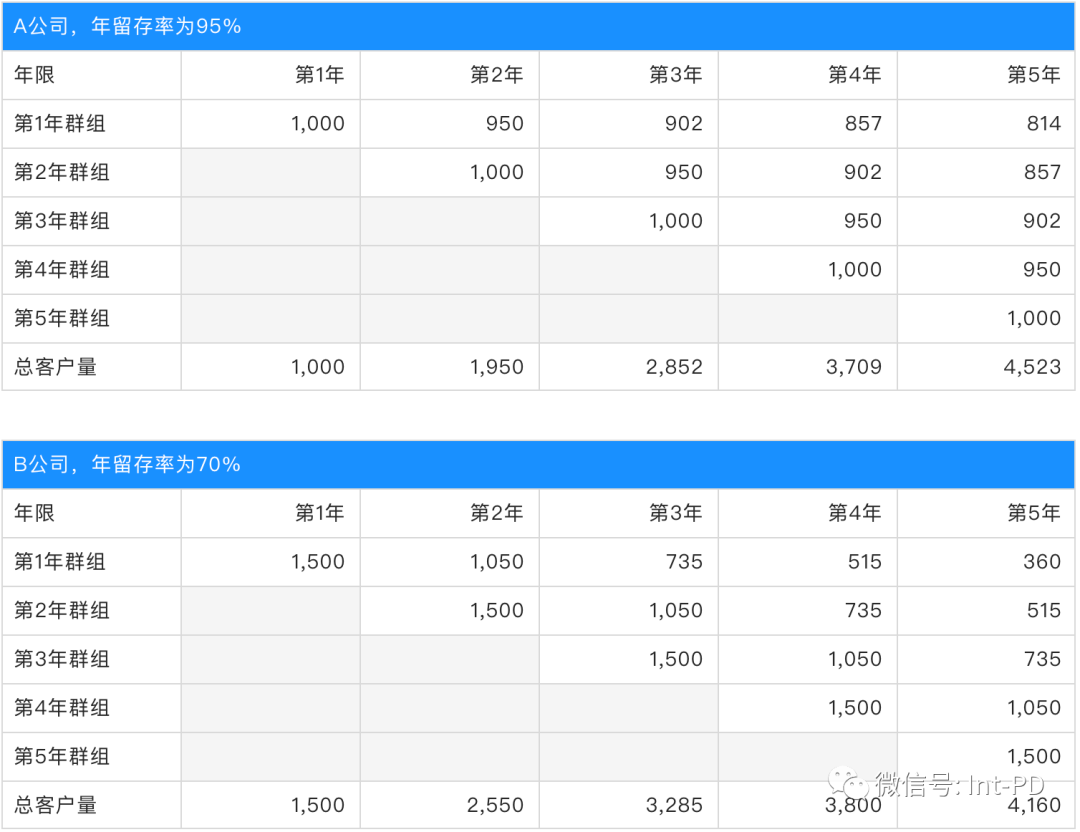

A 公司每年获得 1,000 个新客户,年留存率为 95%

B 公司每年获得 1,500 个新客户,年留存率为 70%

更少支出。Invespcro的数据统计,获得新客户的成本比保留现有客户的成本高出5-25倍

更多利润。Bain&Company的Frederick Reichheld的研究表明,将客户留存率提高5%,可将利润提高25%至95%,

更易销售。根据Marketing Metrics的统计,向现有客户销售的成功率为60-70%,而向新客户销售的成功率仅为5-20%。因为,现有的客户对我们的产品以及服务的价值更加熟悉和了解

持续回报。根据Totango首席执行官Guy Nirpaz的宣称,基于订阅的公司收入的70%至95%来自续订和追加销售

免费推荐。根据KPMG调查,大约86%的忠实客户会向家人和朋友推荐。同时在当前在线社交网络上,人们也更愿意发表言论,良好的口碑会帮助我们带来更多的免费客户

积极反馈。长时间使用产品的客户会更积极的反馈意见和想法,从而能够帮助我们更好的改进业务

SaaS 采用订阅付费模式而非大量的前期资金投入,这决定了客户沉没成本相对较低,且随时可以更换厂商

在 SaaS 行业中,盛行免费试用(Free Trial)或免费增值(Freemium)来吸引用户使用,使得用户可以无风险的尝试大量产品,大大增加了用户流失的风险

新客户 ARR 增长率为 40%

年度收入流失率为 10%

年度收入收缩率为 10%

扩展率 20%

年度收入流失率降低至 5%

年度收入收缩率降低至 5%

扩展率依然 20%

总结

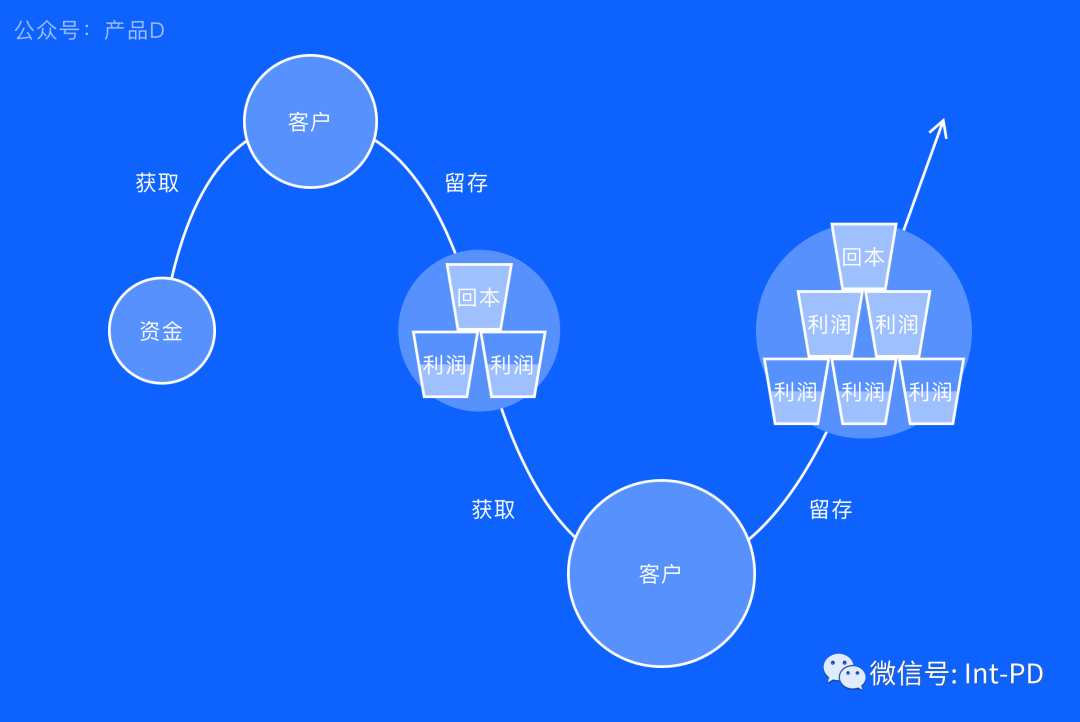

追求和获取新客户虽然令人兴奋,但对于基于订阅业务的 SaaS 而言,真正价值在于保留客户。

因为,留住现有客户是产生经常性收入最为有效的方法,并且这也决定了 SaaS 业务能否在市场上获得长期的成功。

随着市场同类厂商越来越多、获取客户成本的不断加大、客户切换成本的降低,同时高留存所带来的更高收益率和市场估值,都在进一步的凸显打造满意的、持续参与的 SaaS 业务所具有的重要性。