来源|ForeChain 作者|MetaAlita 排版|王纪珑琰

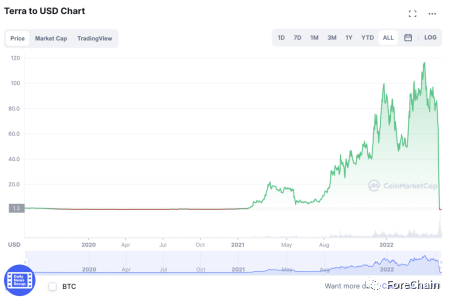

LUNA大跌,UST脱钩,比特币暴涨暴跌,恐慌的情绪蔓延到了其他的算法稳定币,USDT也开始脱钩……为什么全球排名第三的稳定币UST会一夜崩盘?最高市值高达400亿的LUNA币会2天归零?造成这次事件的“加密索罗斯”又进行了怎样的操作?

UST&LUNA的“稳定算法”

Terra USD简称UST,是韩国的加密巨头,在被袭击之前,它是全球排名第三的稳定币,也是算法稳定币中市值第一的后起之秀。UST的稳定机制是算法稳定中的一个分支,被称作“双币稳定”。它的稳定性来源于两个Terra区块链代币的相互转化和套利交易,两个Terra区块链代币分别为UST和LUNA。

当UST的价格升至$1上方的时候,LUNA的持有人就可以随时将手中的LUNA按$1的汇率兑换成UST并在市场中按较高价格出售。例如当UST升至$1.1时,你可以选择购买$100的LUNA,将其兑换成“面值”$100的UST,然后在市场中按“市值”$110出售,获利10美元。这样市场中的UST供给就会上升,套利行为带动UST回归$1。

当UST价格下跌至$1下方时候,UST的持有人可以将手中贬值的UST按$1的价格铸回LUNA并出售获利。例如当UST跌至$0.9,你总是可以用$90美元从市场中购买100枚UST,并按$1的汇率将UST铸造回$100的LUNA,出售后获利$10。这样,市场中UST的供给就下降了,UST铸造回LUNA时,UST会“消失”,套利行为带动UST的价格回升1美元。

这个稳定算法具有“死亡螺旋”的风险

当UST价格跌至1美元下方且迟迟无法回归时,将UST铸造回LUNA并出售的套利行为就会导致市场中LUNA的供给大幅上升,LUNA的价格则会下降。LUNA价格越低,销毁UST生成的LUNA数量就越多,市场中LUNA的抛压就更高,LUNA的价格就更低。而原生代币价格的不断下跌还会令UST的持有人丧失对Terra公链的信心,加剧UST抛压,导致最终结果是LUNA和UST双双归0。

Terra的创始人之一Do Kwon知道这种算法的危险性,因此他们成立了一个叫做LFG的机构,其中LFG是Luna Foundation Guard的缩写,为露娜基金会。在3月下旬,LFG宣布购买BTC,放进国库来支持UST。他们借助BTC持仓为UST增信,这类似于一国央行大举购入黄金为本币增信。于是 LFG 于 3 月 22 日开始增持 BTC,到 3 月 26 日便拥有 10 亿美元以上的 BTC 。

除此之外 UST 的发行还来自Anchor协议不可维持的高利率。Anchor是由Terraform Labs开发和维护,由社区治理,为Terra用户提供的借贷平台 。用户可通过Anchor协议抵押赚取利息以及借贷加密货币。Terra在2021年3月推出了Anchor协议,以超高的约20%的年化利率(APY)吸引UST存款。高利率能够吸引更多资金,但缺点是难以持续。在市场顺风的情况下,资金量充足,一切安好,但是如果经济情况不好,Anchor所吸引来的资金不足以兜住流通的 UST 时,UST 脱锚与 LUNA 下跌即触发了死亡螺旋。5月4日,美联储宣布再次加息 50 点,对于比特币市场是利空消息,意味着虚拟货币市场大环境不好,信心有所削弱。而LFG为了继续稳固自己的金融帝国,随即宣布将在5月8日调整 UST-3Crv 流动池,为建立4Crv流动池做准备。原先UST解决流动性的是通过UST-3Crv流动池,由USDT、USDC和DAI三大稳定币组建的流量池,3Crv锁进去了35亿美元,流动性很强。流动池让用户执行交易时, 没有传统意义上的交易对手,取而代之的是流动性资金池的流动性。流动池中的资金体量越大,流动性越强,越能减少滑点中的差价, 减少不必要的差价损失。但是3Crv并不能满足金融帝国的野心,并且3Crv还有竞争对手DAI。于是LFG开始筹备建立由UST、FXS、USDT 和 USDC 组成4Crv池子。4Crv池可扩大流动池,同时也利于LFG去调动资金购买BTC,储备BTC增强用户信心,还能踢掉竞争对手DAI,更加稳固自己的金融帝国。5月8日凌晨,LFG 如期行动,从 UST-3Crv 池中抽走了 1.5 亿美元的 UST 流动性,为4Crv做准备。这时 UST-3Crv 池的流动总量在7亿美元左右。“索罗斯”也终于在这里开始了对LUNA的“阿喀琉斯之踵”展开进攻。根据 Cardano 创始人 Charles Hoskinson 分享的谣言,攻击者可能是全球最大的资产管理公司贝莱德。但目前还没有证实这一点。在1.5亿抽走后的10分钟,一个不明账户就向池子里抛售了整整8400万美元的UST,严重影响了池子中的资产平衡;随后,一系列的巨鲸钱包开始以百万美元的规模抛售UST,在这个流动性不足的时间点使得UST开始小规模脱钩。但根据 Do kwon 的说法,UST 在 0.95 美元以上并不算脱钩,因此不会在这个阈值之上动用储备金比特币,在持续攻击下UST价格一直没有回到1。或许Do kwon 并没有想到会有人进行攻击,于是在战争早期主动放弃了反击的主动权。稳定币的长时间脱钩定然会导致用户的恐慌,用户更加开始抛售UST兑换成更加值得信耐的其他稳定币USDT、USDC等其他资产。受到抛售影响,UST继续脱钩,这时疑似 Jump Trading(UST 做市商)的地址抛售了大量 ETH 以买入 UST,试图稳定 UST 的锚定。没过多久,可看到Jump Trading 地址的ETH被耗尽。

至此,涉及金额在 3 亿美元左右,“索罗斯”只用了3亿左右美元就耗干 UST 流动性。5月9日,迟迟无法恢复锚定对UST用户的信心造成了极大冲击,然后是大量UST从Anchor中开始流出,随后触发了所谓死亡螺旋。随着3Crv流动性的耗尽,“索罗斯” 的行动才正式开始,“索罗斯”开始在Binance上出售他手中6.5 亿美元左右的UST。惊慌的Anchor用户也疯狂地抛售UST,UST价格狂跌;LUNA的自动做市机制启动,开始牺牲自己,LUNA也在狂跌。这时LFG 被迫开始清算比特币储蓄,这时 Do Kwon 再次发推:「正在调动更多资金」,以捍卫锚定汇率,这对 BTC 产生了一定的抛压,巨大的抛压对冲了挽回币价的努力,没有人知道还要抛售多少BTC才能稳定局势。恐慌蔓延到了每个人的心里,这引起了真正的脱钩,人们纷纷想尽办法逃离。LFG 卖出 BTC,“索罗斯”卖出 UST,最终导致链变得拥挤。加密社区感到恐慌,BTC 从 4 月 11 日的 4.2 万美元下跌 25% 至 3.13 万美元。终于,BTC 下跌加速,UST 彻底脱锚,“加密索罗斯”大获全胜,至此,整个事件将金融之残酷显示得淋漓尽致,大家都纷纷议论到没有料到自己尽然能够亲眼目睹加密黑天鹅。截至5月15日下午,原生代币LUNA已经暴跌至$0.00025。Terra生态的实时市值也暴跌至不足10亿。一代对冲基金大鳄,量子基金的创始人索罗斯,善于抓住机会对基础薄弱的货币发起“狙击”,以少胜多获得巨额利润。著名的战役有,狙击墨西哥比索,狙击英镑,狙击泰铢并引发亚洲金融危机,狙击日元,狙击澳元等。他认为,投资者的赢利之道在于推测预料之外的情况,判断盛衰转换,逆流而动;投资者的偏见会导致市场跟风行为,而不均衡的跟风行为会因过度投机而最终导致市场崩溃。虽然现在还不知道到底是谁袭击了UST&LUNA,但圈中人士认为是某个“加密索罗斯”所为。当然,前提是UST&LUNA露出了自己的七寸。