3个月,你家坤坤亏了57亿

全文2983字,阅读约需6分钟

作者 | 郑玄

来源|东四十条资本

ID:DsstCapital

题图|Pexels

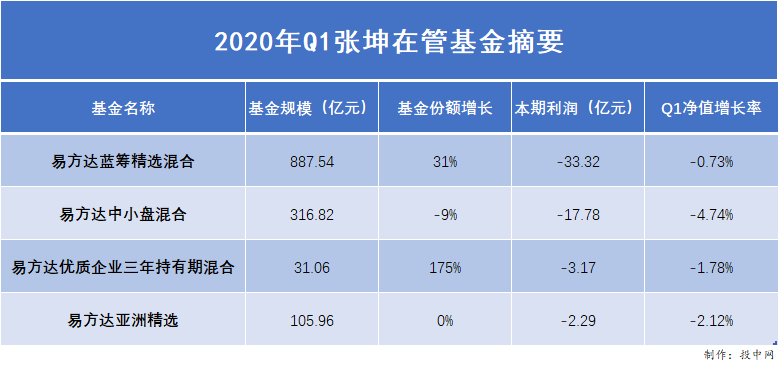

4月19日,易方达基金公司公布旗下多只基金产品一季报,“千亿基金经理”张坤管理的4只公募基金,合计亏损56.6亿元。

尽管张坤管理的易方达蓝筹精选混合、易方达中小盘混合、易方达优质企业三年持有期混合和易方达亚洲精选股票4只基金一季度都以亏损告终,但追捧者依然络绎不绝。截至2020年3月31日,张坤管理基金总规模已经增长至1331亿元,其中易方达蓝筹精选的规模接近890亿元,基金份额在Q1净增长31%。

过去一个季度,张坤略微减少了股票组合中白酒的比例,增加了银行、医疗、调味品等行业的配置,并继续重仓腾讯、美团和港交所这三只白马港股。

在报告中,张坤再次强调投资企业的“内在价值”。表示判断周期性的顶部和底部几乎是不可能的,但只要公司内在价值稳步提升,股价运行中枢提升就是迟早的事情。

一季度,张坤买了哪些股票?

先来梳理一下2021年Q1张坤的持仓都有哪些变化。

首先是规模890亿元的易方达蓝筹精选。

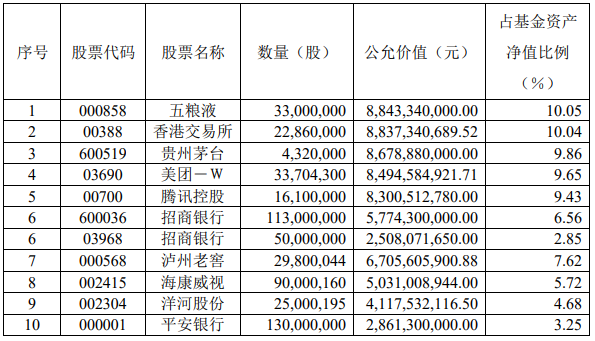

2021年Q1易方达蓝筹精选持仓前十

先看前十位的持仓,与2020年四季度一样,蓝筹精选的前十名持仓股票中依然有4只白酒股,但是仓位却有一定减少。一季度五粮液和茅台的仓位依然维持在10%左右,而泸州老窖和洋河股份在股票组合中的占比却从2020年Q4的9.48%和9.25%,降至7.62%和4.68%。

同时张坤大举买入银行股。招商银行(A+H)成为新晋重仓股(占比接近10%上限),平安银行也挤进股票组合前十。根据季报,扣除港交所,去年四季度金融类股票占比约为1.75%,一季度已经增长至12.66%,也就说蓝筹精选在一季度买入了将近100亿元银行股。

三只白马港股美团、腾讯、港交所的仓位没有太大变化,安防第一股海康微视的持仓比例从去年Q4的5.02%增长至5.72%。此外,去年Q4持仓占比达到3.54%和3.07%的医疗股爱尔眼科和海底捞兄弟公司颐海国际,则跌出了易方达蓝筹精选的持仓前十。

接下来再看316亿的易方达中小盘混合。

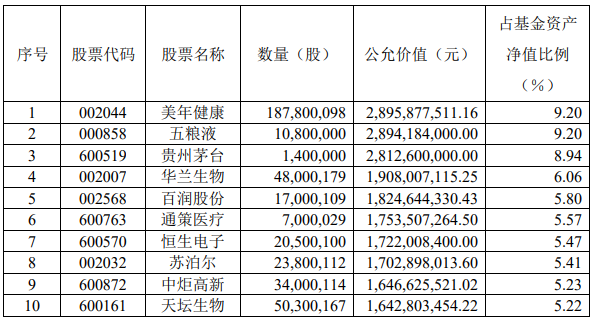

2021年Q1易方达中小盘持仓前十

今年Q1易方达中小盘混合大量“卖酒”。去年Q4中小盘混合持仓前四位都是四只白酒股,持股比例均接近10%。今年Q1五粮液、茅台持仓占比依然维持在9.2%和8.94%,但洋河股份、泸州老窖的仓位均已跌出组合前十。

同时医疗健康类仓位进一步增加。去年Q4中小盘混合中有美年健康、通策医疗、天坛生物三只医疗股,仓位加起来约占基金资产的15.6%;今年Q1增加了一只华兰生物,医疗健康类的股票持仓超过25%。

此外,今年Q1中小盘混合还增加了调味品类股票的持仓。主营食用香精和鸡尾酒品牌RIO的百润股份,以及厨邦系列调味品的制造商中炬高新,首次进入中小盘持仓前十,持仓占比分别为5.8%和5.23%。

最后说一下规模相对较小的易方达优质企业三年持有期混合和易方达亚洲精选。

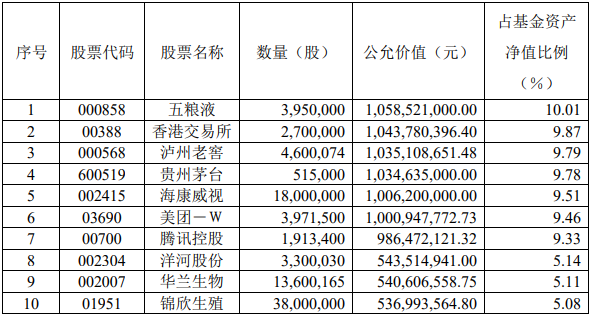

2021年Q1易方达优质企业三年持有期混合持仓前十

易方达优质企业三年持有期混合的仓位与蓝筹精选大同小异,唯一的区别就是持仓更加集中在四只白酒(五粮液、茅台、泸州老酒、洋河股份)、三只港股(腾讯、美团、港交所)和海康威视,8只股票的总持仓超过基金资产的70%,相比去年Q4最大的变化就是洋河股份的持仓占比从10%下降至5%。

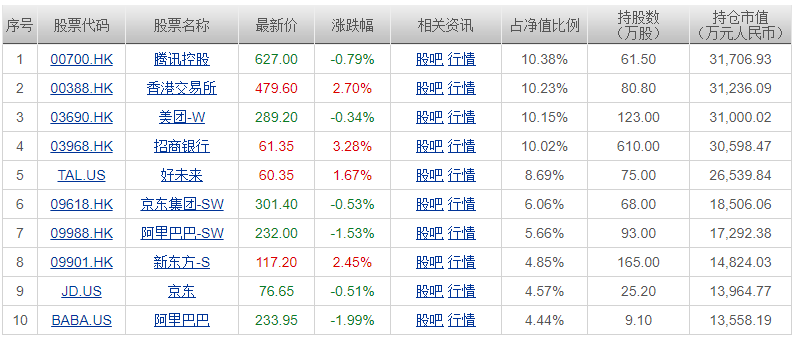

2021年Q1易方达亚洲精选持仓前十

易方达亚洲精选主要投资港/美上市的红筹和中概股,与去年Q4相比,京东、美团、腾讯、港交所、好未来的持仓比例基本没有变化,阿里和新东方的持仓比例则下降了一半。此外与蓝筹精选的方向相同,Q1亚洲精选大量买入招商银行港股,持仓比例升至10%。

总体来看张坤Q1的主要变化有3个:第一是通过减持洋河和泸州老窖,降低股票组合中白酒股的仓位;第二是增持银行股,重仓招商银行;第三是调整不能做港股的易方达中小盘的赛道布局,包括加仓医疗股、布局调味品赛道。

张坤在季报中说了啥

按照惯例,张坤在报告中分析了过去一个季度对于基金投资和运作的逻辑。

张坤认为,一季度股票市场分化较为明显,钢铁、公用事业、银行、休闲服务等行业表现较好,而国防军工、非银金融、通信等行业表现相对落后。

在投资策略上,张坤再一次强调自己认为判断股价周期性波动进行投资的方式并不可取,其核心策略依然坚持研究企业长期创造自有现金流能力,判断企业的内在价值,通过长期持有优质企业而获得长期回报。

去年四季度业绩高歌猛进时,张坤也在季报中讲过相似的内容。但在那时张坤阻止不了基民们追涨的热情,当下也很难平息他们亏钱的怒火。

原文如下(易方达蓝筹精选):

2021 年一季度,A 股市场震荡下跌,沪深 300 指数下跌 3.13%,上证指数下跌 0.90%,创业板指数下跌 7.00%;港股市场震荡上涨,恒生指数上涨 4.21%,恒生中国企业指数上涨 2.18%。

年初虽有偶发的新型冠状病毒肺炎案例,但国内的生产和生活基本恢复正常。全球来看,随着疫苗的接种,各国的疫情整体没有再次加剧,企业的经营活动也开始缓慢恢复。各国政府积极应对,保持了较宽松的货币政策和积极的财政政策。股票市场方面,一季度分化较为明显,钢铁、公用事业、银行、休闲服务等行业表现较好,而国防军工、非银金融、通信等行业表现相对落后。

本基金在一季度股票仓位基本保持稳定,并对结构进行了调整。行业方面,降低了食品饮料等行业的配置,增加了银行等行业的配置。个股方面,我们依然长期持有商业模式出色、行业格局清晰、竞争力强的优质公司。

我们着眼于企业内在价值和长期表现优中选优,力求组合中企业内在价值的总和长期看近似于一条逐步增长的曲线。那样的话,相当于企业的价值每天都以很小的幅度提升。但实际上,股价的波动幅度远超于此。原因在于,第一,不同投资者会对企业价值积累的速度甚至方向产生分歧,比如企业遇到经营困难时,有投资人认为是短期困难能够克服,而有投资者认为是长期衰落的开始;第二,不同投资者的机会成本不同,因此对未来收益率的要求不同,当预期 20%收益率的投资者认为股价太高收益率不够时,预期 10%收益率的投资者或许认为股价仍然是有吸引力的;第三,情绪会放大影响。而市场的魅力在于,一旦价格远离了企业的内在价值,迟早会激发出负反馈机制,产生对冲的买卖力量,把价格重新拉回企业的内在价值线,甚至经常会阶段性拉过头,股价就在周而复始中波动运行。

判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视我们组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。如果不了解这条内在价值提升曲线的形状和斜率,就很容易用股价曲线来替代内在价值曲线作为指示指标。而股价的波动是剧烈的,有时一天都能达到 20%,如果心中没有企业内在价值的“锚”,投资就很容易陷入追涨杀跌中。

长期来看,我们认为股票市场类似幅度的波动在未来仍会不断出现,而且事先难以预测。但只要企业的内在价值提升,这样的波动就终归是波动,不会造成本金的永久性损失。而作为管理人,我们唯有通过每天不断的研究和积累,不断提高判断企业长期创造自由现金流能力的准确率。