油价涨了,市场跌了

原料上涨,油电分野。

全文5736字,阅读约需12分钟

文|刘凯文

编辑|郝秋慧

来源|亿欧汽车

ID:EO-AUTO

题图|Pixabay

当前开车出行的主要矛盾,是日益增长的油价与钱包瘪塌速度之间的矛盾。

加不起油了!恐怕是近期车主们的切身体会。

受国际形势及供应链动荡的影响,2022年原油价格一路高歌猛涨。

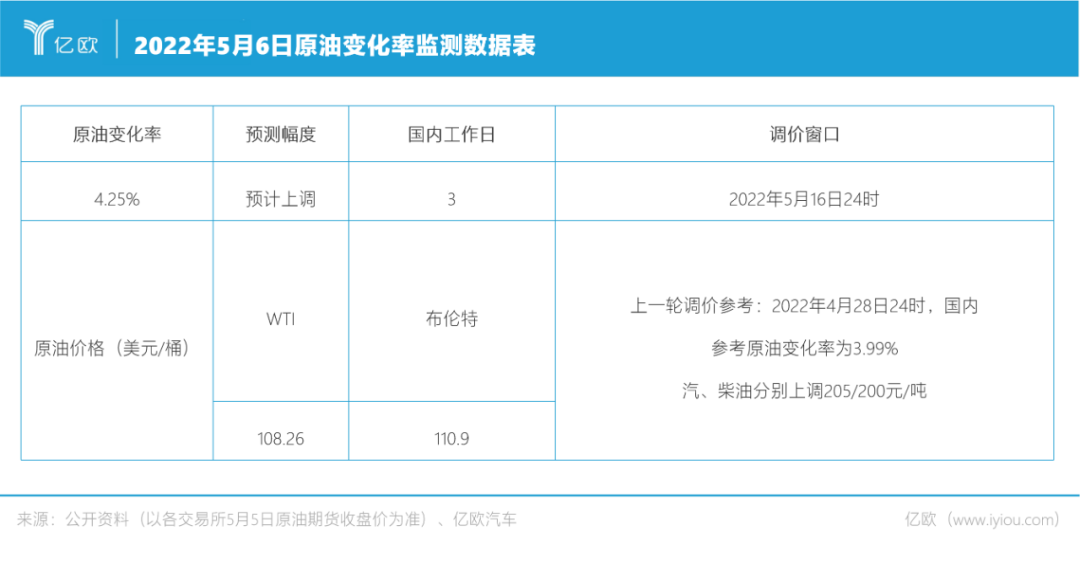

截至5月6日,按照当前国际油价走势,WTI原油最新报108.26美元/桶,上涨0.45美元,在布伦特原油价格刺破110美元/桶关口后,单日涨幅仍能达到0.7%。

根据油价调整最新消息,国内第9轮国内成品油调价窗口将于2022年5月16日24时开启。

钝刀子割肉,不切肤但受罪太久。

原油价格飙升,国内成品油价随之进行调整。

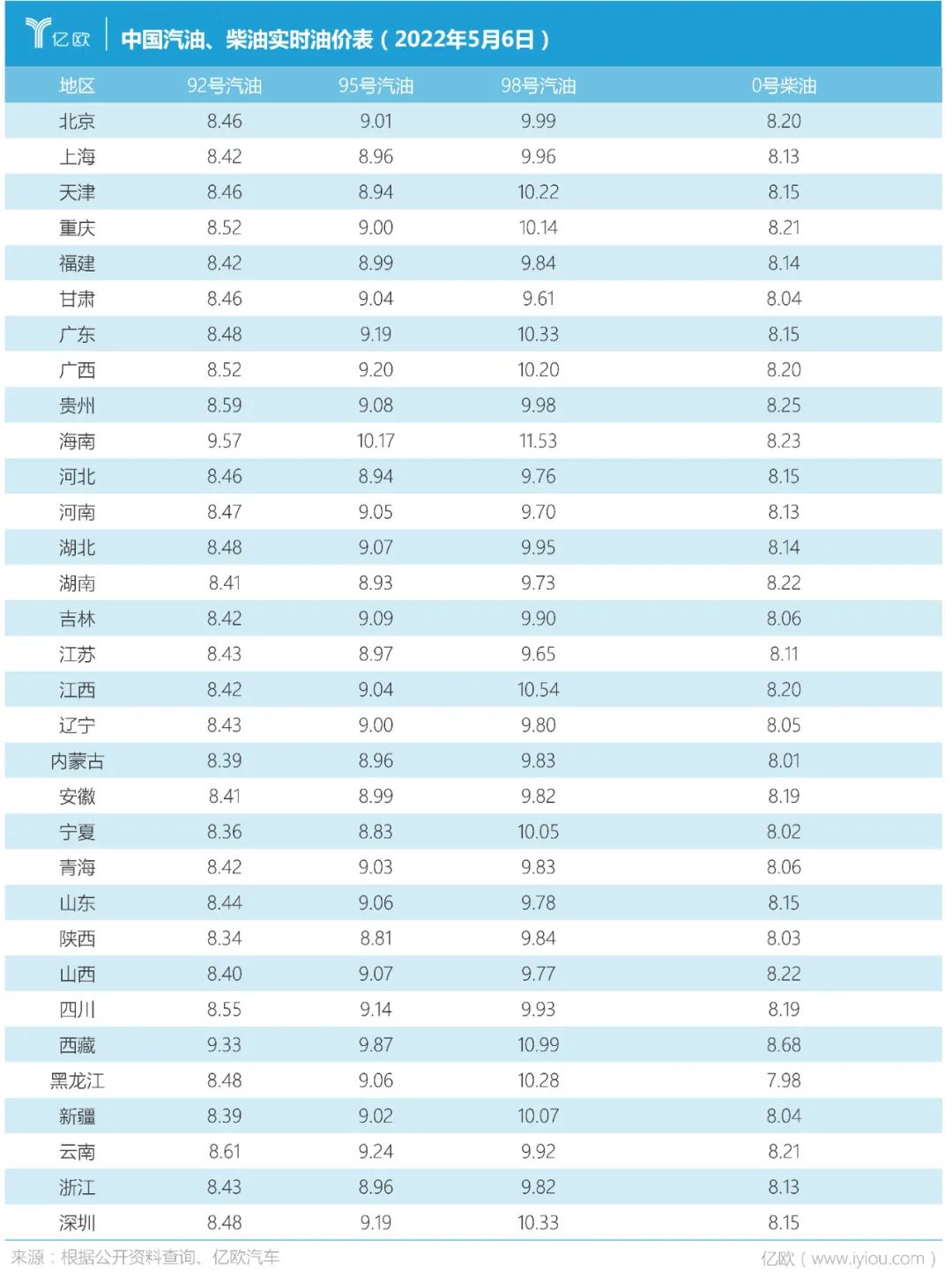

5月5日,参照上轮成品油价格调整机制最高限价,国内部分地区调整了92号汽油、95号汽油、0号柴油批发零售价格。

油价涨势一片,自然是有人欢喜有人愁。

燃油车高不可攀,那新能源车呢?

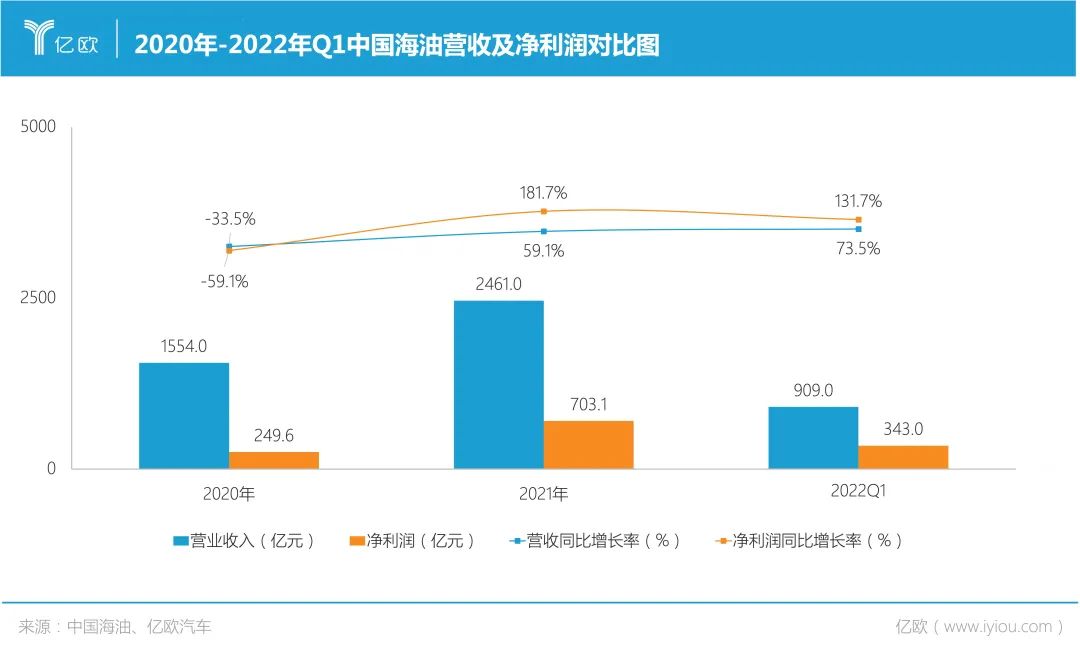

中国海油是油价上涨后的最大受益者之一。

4月28日,专注于油气上游勘探开采的中国海洋石油有限公司,披露赴A股上市以来的首份财报。

报告显示,2022年第一季度,中国海油实现营收909亿元,同比增长73.5%;实现归母净利润343亿元,同比增长131.7%,实现基本收益0.77元/股,同比增长亦为131.7%。

作为中国最大的海上原油及天然气生产商,也是全球最大的独立油气勘探及生产集团之一,中国海油今年Q1可谓“爆赚”。

相较于其他上下游一体化的油气公司,中国海油对于能源价格的变化要更为敏感。

上涨的油价,让消费者在买车时犯了难,燃油车的用车成本陡然上升,给人一种一副盛气凌人、高不可攀的架势。

消费者思前想后,默然转身,要不去看看新能源汽车吧!

自2020年四季度以来,受国际市场旺盛需求的拉动,出于对宏观环境不确定性的避险,中国新能源汽车各类零部件原材料同样“涨声一片”。

从锂、钴矿产资源和其他金属资源,乃至包括电解液、正极材料、负极材料和隔膜四部分在内的上游电池原材料,纷纷暴增涨价。

据中钢网统计,五一节后有近30家钢厂宣布调价,其中:上调18家,占比69.2%,调价幅度10-110元/吨;涨幅最高为重钢建材。

近日在铁矿石价格的影响下,包括焦煤、焦炭和废钢等钢铁主要原料全部上涨,钢材生产成本突破5000元/吨,大部分钢厂已经面临亏损危机,而钢材出厂价格上涨动力依然强劲。

除此之外,铝、塑料、玻璃等汽车零部件的主要原材料也迎来上涨。

由于轮胎原材料天然橡胶、炭黑等价格仍居高位,从4月底开始,中策橡胶、正新轮胎、普利司通、大陆集团等轮胎厂商纷纷宣布涨价,涉及多个轮胎产品领域,涨价幅度为1%-5%,延续期限不定。

作为新能源汽车的核心部件,动力电池的发展对锂镍钴等金属资源具有高度依赖性,而镍、钴等“硬通货”金属原材料价格近期也出现大幅上扬。

据国际镍业研究组织(INSG)发布的数据,2022年全球镍市场出现了约15.7万吨的供应短缺,以一己之力掀起了“妖镍”风波。

被戏称为“钴奶奶”的电解钴,现货均价报57.05万元/吨,较2021年初涨27.55万元/吨,涨幅近一倍,64.5万元/吨的钴粉现货均价,也创下近3年来的历史新高。

上游原材料持续涨价,正不断推高动力电池和新能源汽车生产成本。

如在正极材料的制作中,锂就占去了近一半成本。根据市场公开数据,电池级碳酸锂的价格从2021年年初的6.8万元/吨持续上涨,时至今日,价格约42.1万元/吨。

负极材料公司在2022年的前几个月里就涨涨涨,企业都赚得盆满钵满。

根据《中国负极材料行业发展白皮书(2022年)》,2021年,中国负极材料出货量达到77.9万吨,同比增长达86%。

2022年第一季度,中国动力电池出货量同比增长近3倍,出货量超96GWh。

EVTank在白皮书中预测,到2025年和2030年中国负极材料总体出货量将分别达到270.5万吨和705.4万吨,在全球出货量中的占比将提高到90%以上。

截至4月27日,新能源汽车产业链共有252家公司公布了今年一季度财报,超9成上游原材料公司业绩飘红,毛利率最高近80%。

消费者真是一整个大无语,如今燃油车“高攀不起”,新能源车也“爱答不理”,难道就只能吃瘪吗?

害得“宁王”跌落神坛

吃瘪的可不仅是消费者,还有为原材料价格犯愁的电池厂商。

供不应求,必然会形成卖方市场。面对日益上涨的原材料价格,电池厂商只能抗压承受,自掏腰包为高架的原材料买单。电池厂商心知肚明:原材料价格再高,可生意不能不做。

如今在汽车供应链中,风头正劲的动力电池典型代表—宁德时代呈现出了“增收不增利”的窘境。

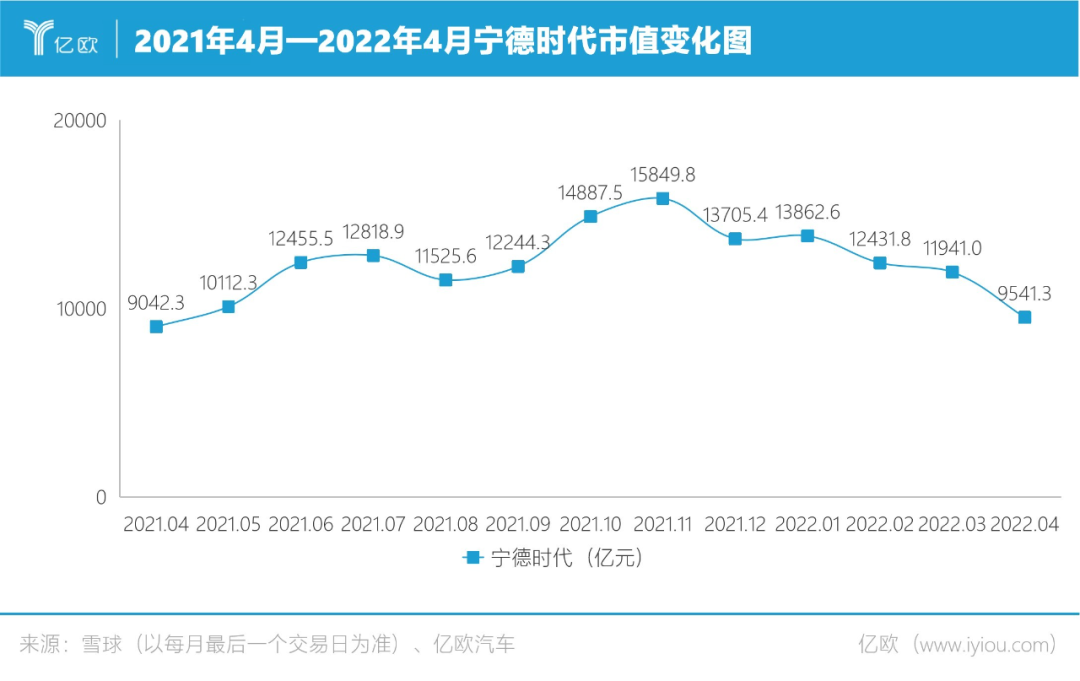

最近,被誉为“宁王”的宁德时代被戏称已跌落神坛。

亿欧网在《宁德时代,败给了直播卖货?》一文中提到:根据宁德时代2021年财报,2021年,宁德时代实现营业总收入1303.6亿元,同比增长159.1%,可谓交出了一份亮眼的成绩单。

其中,动力电池系统业务营收为914.9亿元,占比达70.2%,同比增长132.1%;储能系统与锂电池材料两项业务营收占比较小,但增幅可观,分别以136.2亿元、154.6亿元的营收,同比增长601%、350.7%。

可到了2022年第一季度,宁德时代营业收入为486.8亿元,同比增长154%;但营业成本416.3亿元,同比增长 198.7%,净利润为14.93亿元,同比下降23.6%。

宁德时代忙活一个季度的净利润,却只够薇娅缴纳一次偷税罚金。这搁谁,谁不心酸?

宁德时代方面解释称,部分上游材料价格快速上涨造成成本增加。

内心叫屈的宁德时代,在业绩解读会上终于吐出了苦水:自2021年以来碳酸锂的涨价,给公司的经营带来了压力,电解液等材料快速上涨,今年3月上涨同比超过1.7倍。

作为动力电池的龙头企业,宁德时代为了维护行业的发展,Q1之前都是自己主动承担了原材料的涨价压力。

但以碳酸锂为代表的原材料涨价确实非常快,宁德时代表示,实在承受不住了,便与客户协商,共同面对原材料涨价的压力。

据亿欧汽车不完全统计,截至目前,已有超过20家新能源车企陆续宣布旗下新能源车型售价上调,涉及车型近50款,包含特斯拉、比亚迪、小鹏、零跑、哪吒、长城欧拉等品牌。

大家纷纷涨价的背后,藏着的都是“非我所愿,但既成事实”的无奈。

“锂价上升大幅增加动力电池生产成本。”宁德时代新能源科技股份有限公司董事长曾毓群说,10余年来,宁德时代通过在技术上的改善,锂电池成本下降超过了80%。

如今原材料成本快速上涨,冲淡了产业链在技术降本方面投入的资金和努力。

5月5日,宁德时代跌停,其市值从去年11月的最高点腰斩一半至8716.5亿元,令一众股民大跌眼镜。

曾经高唱无敌是多么寂寞的宁王,也难顶高昂的原材料成本压力。

当原材料供应商降效增本,零部件商势必进一步涨价,届时谁来买单?

业绩受挫,原来“众生”皆苦

供需不平衡,产收失速,在汽车产业链盈利“倒三角”结构下,最大压力来到了终端车企这边。

无论是传统车企还是新势力,无论是以新能源汽车为主还是以燃油车为主,大家都有一种“拔剑四顾心茫然”的无奈。

缺芯和补贴退坡牵动着业界本就敏感的神经,疫情之下供应链困境又浩浩汤汤来袭。

但常被人忽略的一点是:双碳背景下,某些关键原材料的涨价存在着非环境友好因素,如钴的开采和加工领域中,就存在一定的环境危害和社会风险。

与此同时,新能源积分价格跳水也成为车企的一大心头之患。

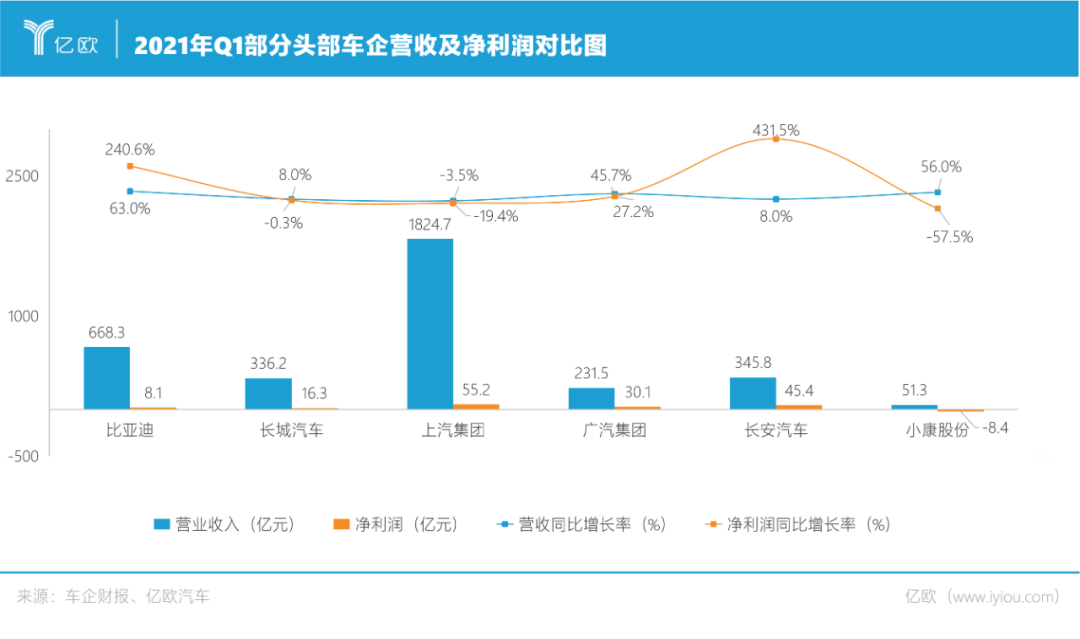

环顾2022年传统主机厂公布的Q1财报,大部分车企的生产与销售表现都受到了原材料上涨程度不一的影响。

如上汽集团的多项主要财务指标出现全线同比负增长。

一季度,上汽集团营业收入为1824.7亿元,同比下滑3.5%;同时,上汽集团虽然仍然是最赚钱的车企,但净利润同比下滑了19.42%至55.2亿元。

上汽集团经营活动产生的现金流量净额也发生了较大变动。财报显示,一季度,上汽集团经营活动产生的现金流量净额为-91.4亿元,同比下降555.3%。

对此,上汽集团在财报中解释,这一方面是由于子公司上海汽车集团财务有限责任公司扩大贷款规模,另一方面则是受一季度受疫情影响,销售收入减少所致。

除上汽集团外,受疫情影响较大的车企还有长城汽车和长安汽车,这两家车企营业收入虽然都实现了同比增长,但增幅微弱。

2月份博世苏州突发疫情,也对“双长”施加了不小的压力。

对于自己2月份销量大降20.5%至7万辆这件事,长城汽车部分归因于博世苏州生产的车身电子稳定系统(ESP)供应不足。

某种程度上来说,博世作为长城汽车主力车型的ESP独家供应商的身份,为这一说法增添了很大的可信度。

长城汽车和长安汽车均受到2月份博世汽车部件(苏州)有限公司(下称“博世苏州”)突发疫情的影响。

同月,长安汽车销量也降至13.8万辆,同比下降了15.1%,在博世苏州涉芯类零部件供应持续紧缺的压力下,合肥长安销量亦同比大降46.6%至2.67万辆。

“受国内多地疫情影响,长城汽车多家零部件供应商受到波及,导致工厂产能受限”,长城汽车表示。今年一季度,长城汽车共销售汽车28.6万辆,同比下滑14.2%。

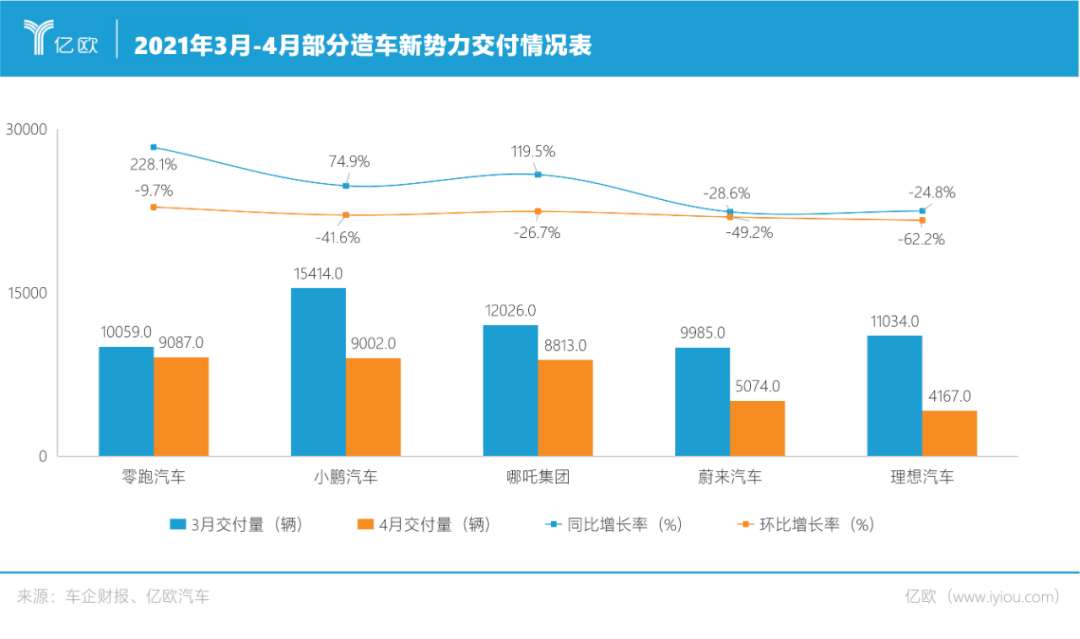

在4月的交付量上,造车新势力的环比堪称“抱团坠落”的节奏。

受疫情和供应链影响,多地工厂及供应链出现停摆的情况,五家造车新势力交付量环比均出现下滑,无人实现过万交付量,蔚来汽车和理想汽车的数据表现,都同比大幅下降。

零跑汽车连续13个月同比增长超200%,继3月销量首次实现交付量过万之后,零跑汽车4月交付量达到9087辆,同比增长228%,以微弱优势跑赢小鹏汽车,在造车新势力月交付量中首次摘金。

价格在7-8万元的A00级纯电动车零跑T03成为销量主力。今年1-4月,零跑汽车累计交付突破3万辆。

相比之下,蔚来、理想、小鹏受供应链拖累的表现较为明显,三家环比均出现腰斩。

以今年4月为例,小鹏汽车的交付量环比下跌了41.6%,蔚来4月份交付新车5074辆,环比下滑49.2%。理想汽车4月交付量仅为4167辆,排名垫底,环比下跌62.2%。

从产销表现及净利润空间等维度来看,油电众生皆苦,不足为外人道也。

化压力为动力,降温不降准

面对如此变局,业内人士应当紧抓新能源汽车机遇,多举措应对原材料涨价。

1.坚持新能源不动摇

在以智能网联技术为代表的下半场汽车行业竞速中,机会窗口期稍纵即逝。

正如《新能源汽车产业发展规划(2021-2035)》中所提出的:到2025年,纯电动乘用车新车平均电耗降至12.0千瓦时/百公里,新能源汽车新车销售量达到汽车新车销售总量的20%左右,高度自动驾驶汽车实现限定区域和特定场景商业化应用。

到2035年,纯电动汽车成为新销售车辆的主流,公共领域用车全面电动化,燃料电池汽车实现商业化应用,高度自动驾驶汽车实现规模化应用,有效促进节能减排水平和社会运行效率的提升。

从单车价值和发展前景来看,短期内新能源汽车也仍是一大市场增长点。

2.技术为王,循环利用

在资源型诉求无法有效满足的情况下,对于存量产品的回收利用也是一个可用的思路。车企可以积极使用新材料替代、技术改造等方案,缓解成本压力。

值得注意的是,中国正在加快健全动力电池回收利用体系。

工信部数据显示,中国目前已在17个地区及中国铁塔公司开展动力电池回收利用试点。截至2021年12月底,173家有关企业已在全国设立回收服务网点超一万个。

动力电池回收、处理,形成正极材料的技术不断提升,机制不断完善,都有助于释放更多碳酸锂产能,推动价格回归正常。

中国有色金属工业协会锂业分会秘书长吴艳华表示,据不完全统计,2020年,市场上用回收动力电池形成的碳酸锂约为1万吨,2021年,这一数字增长为3万吨。

随着我国对动力电池全生命周期溯源管理的加强和回收体系不断健全、规范,资源循环高效利用水平将不断提升,这些都将成为国内市场碳酸锂供给的很好补充。

3.降本增效,规模发展

近日,工信部召开锂行业运行相关座谈会,听取了重点企业生产、扩产和销售情况,要求产业链上下游企业加强对接,协力形成长期、稳定的战略协作关系,共同引导锂盐价格理性回归,更好支撑我国新能源汽车等战略性新兴产业健康发展。

企业方面,也需强化各项采购成本管控,持续推进精细化生产,推广自产,减少中间环节,充分发挥自身在深耕领域的优势和协同效应,进一步促进规模化发展。

4.政企互动,强化监督

公共卫生事件这只“黑天鹅”,在全球经济增速预期下调的当口飞至,汽车产品流通体系大大受阻,原料出库压力也陡然增大。

如江浙沪等部分形势严重地区的车企复工复产的节奏,与下游需求放缓的矛盾无法调和,可以预见后市行情料将持续偏弱震荡。

但对当前动力电池原材料大幅涨价,引起行业震荡的问题,有关部门不会坐视不理。

在2022届中国电动汽车百人会论坛上,工信部副部长辛国斌明确表示将“高度关注,认真研究解决”,着眼于满足动力电池等生产需要,适度加快国内资源开发进度,坚决打击囤积居奇、哄抬物价、投机炒作等不正当竞争行为。

政府“看得见的手”可以发挥监督作用,引导产业链上下游企业强化协作,共赢发展,推动关键原材料价格“理性”回归。

结语

“动力电池成本猛增给企业带来了不小冲击”,小鹏汽车CEO何小鹏在2022中国电动汽车百人会论坛上坦言。

对动力电池原材料的上涨,业内是有心理准备的,但现实发展的猛烈程度大大超出了自己的预期。

原材料、原油价格都在上涨,供应难题也高悬头顶,何时能恢复正常水平?2022年汽车行业退潮、涨潮,谁说了算?

中国科学院院士欧阳明高认为,以碳酸锂这样的典型矿石生产材料为例,其产能释放周期为3~5年,卤水提锂周期更长。“从供需面来看,恐慌性库存储备带来的需求放大是暂时的。”

谈到供需平衡的完全恢复,欧阳明高认为随着碳酸锂供应能力的提升,2-3年后将是一个重要的时间节点。

无独有偶,在孚能科技高级副总裁兼董事会秘书张峰看来,随着下半年疫情的缓解,今年年底至明年年初,原材料紧缺状况也将发生改观。

他认为,先要国内完成技术突破或海外开发出新的矿产资源,价格大规模调整、供需重新平衡的愿景才会实现。

“明年可能是一个时间点”,张峰预言道。

本文由亿欧汽车授权亿欧发布,申请文章授权请联系原出处。