Filecoin存储池中的收益分成问题

对于一些分布式存储的一级市场来说,存在一种出钱和出力的博弈。

比如Filecoin,有人手里用来质押的代币较多,但是设备硬件条件不足;有的人则恰好相反,技术能力较强,在硬件设备方面投入较多,却需要通过贷款获得代币进行抵押。

对于资本和硬件的双重要求使得分布式存储的门槛升高,系统有中心化的风险。

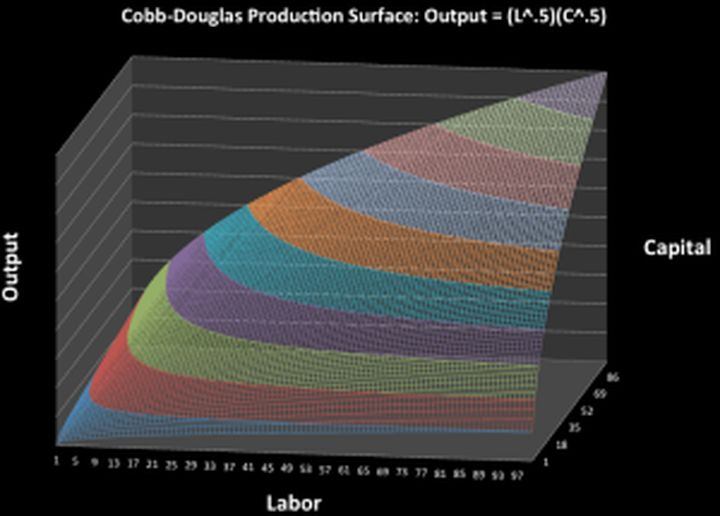

柯布一道格拉斯生产函数

“出钱”和“出技术”(出力)可以抽象成经济模型中的资本投入和劳动力投入。而在规模报酬不变的生产技术下,劳动力回报和资本回报会分割总产出。

从长期来看,在一些大的经济体中,资本回报与劳动力回报占比的基本保持稳定。

当a+b > 1,适用于项目或行业整体收益上涨的模型;

相反,a+b < 1 适合整体收益收缩的市场。

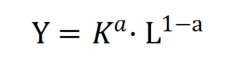

当 a+b=1 时,这一生产函数呈现出规模报酬不变的特性。此时,此生产函数可写为

其中,a叫做资本权重,1-a叫做“劳动力权重”。

如果把 Cobb-Douglas 方程放到更广泛的场景下,它是通过一种加权几何的方式,来在两者或多方贡献者之间分配一笔收入的函数。

目前,就笔者有限的知识,区块链世界中应用到Cobb-Douglas方程来分配奖励的项目较少,只有DeFi中的 0x协议 和链上数据检索 The Graph 在其经济模型中有涉及。

0x协议

0x协议是一种去中心化交易协议,其开源的基础架构使开发人员和企业能够构建自己的交易所来交易所有ERC-20和ERC-721资产。

由于流动性能够促进整个经济系统的稳定(尤其是交易深度),使得经济系统具有一定的弹性,在一定程度上抵抗来自外界的不良冲击。

于是就额外从每笔交易中收集的“Protocol Fee”的池子中分给交易中的发起方(Maker),也就是给流动性的贡献者提供了一笔奖励。

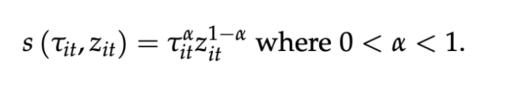

那么,在一段时间内如何在所有的Maker之间分配这笔额外奖励呢?

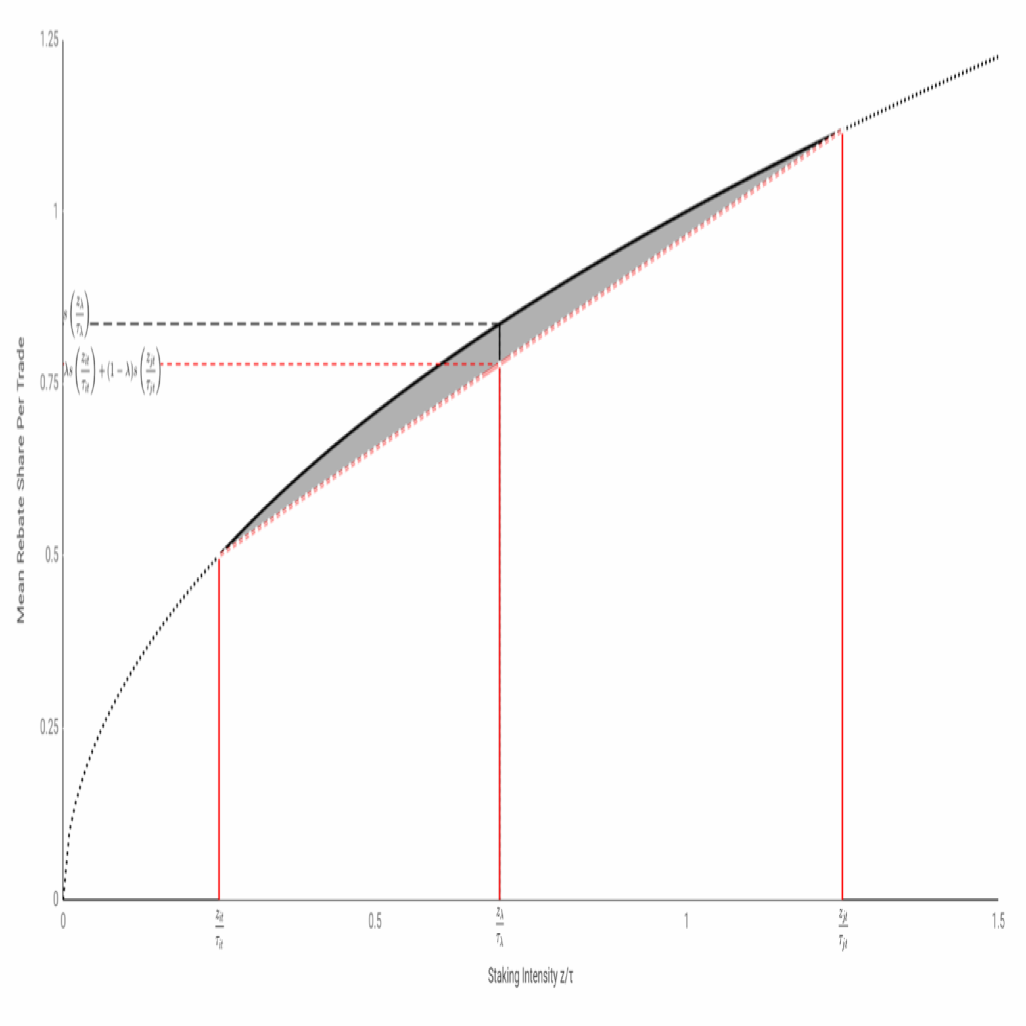

其中有两个重要因素,一个是代表Maker质押SRX(0x原生代币)占整体质押量的比例τ ,和该Maker对Protocol Fee贡献占整个奖励池的比例z 。

它们之间通过α 和1-α 在指数位置的加权,得到该Maker在奖励池中的份额S。

我们可以把公式中的 τ 理解为Maker质押SRX的成本(如币价的波动或损失的利息),或者是贷款的利息成本,z 理解为提供交易的成本,则 α 和 1-α 则分别是给定的两种成本的比重。

在0x协议中,不同Maker手中SRX和提供流动性的代币的成本各不相同。

如果Maker认为质押某个数量的SRX的成本(或风险)大于提供流动性的成本,此时不如将多余的SRX借出去。相反也是如此。

The Graph

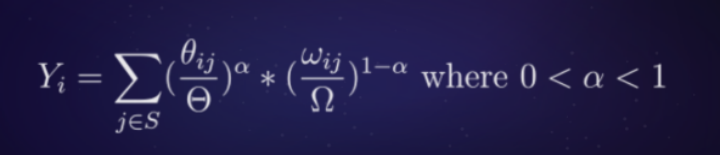

而在The Graph中,则是为了鼓励索引者(Indexer)而返还一部分的Protocol Fee作为奖励。

在考虑索引者给子图的质押量ω占该子图的比例和给返还池贡献的查询费Θ的占比这两个因素后,给出某个索引者在这批奖励池中的占比:

同样,索引者需要平衡质押The Graph代币GRT的成本和索引服务的运营成本,以达到从奖励池中分得更大的份额。

抛出问题

由于质押FIL和硬件投入的成本对于不同的存储提供商来说成本都不一样,如果想实现1 + 1 > 2的效果,提高整体存储收益,那么“出钱”和“出力”二者的结合需要一种合理的资源配置和公平的收益分配。

柯布-道格拉斯函数有一个独特的性质,即无论外部市场条件如何变化,收入在“出钱”和“出力”者之间的分配始终保持不变。

这其实是一个在规则下动态平衡的过程,如果提供的质押过多,则收益会低于将这部分多余的质押借出去的情况。

那么,为什么这一点对于奖励分配来说非常重要?该函数为什么能做到收益分配的公平性?怎样的借贷价格是合理的?

在一定权重 α 如何找到自己合适的合作伙伴?

笔者将在以后的文章中继续分析。

end

点个在看,让更多人看到原力区~