腾讯藏业绩,马化腾在打什么算盘?

|GUIDE|

■ 腾讯的基本盘如何?

■ 腾讯隐藏了哪些业绩?

腾讯的生态森林就是生长在微信和QQ这两个APP的肥沃土壤之上,只要这个基石稳,腾讯的帝国就牢。

8月18日,腾讯交出了半年度成绩单。微信及wechat用户合并月活达到了12.51亿,环比增长0.8%,这相当于,在中国,除了婴幼儿和部分老年人,微信已经是人手一个账号。

QQ就不太乐观了,5.9亿的月活,同比下降8.8%,环比下降2.6%。

腾讯的业务按照四个分部来划分,增值服务(包括订阅的会员、游戏充值等)、网络广告、金融科技及企业服务还有其他。

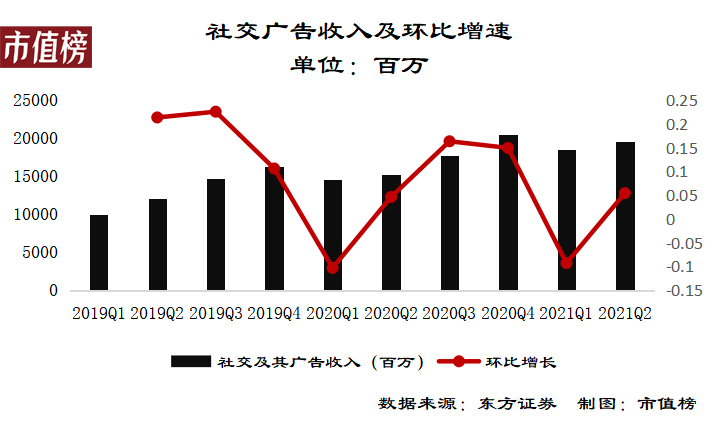

整体来看,腾讯Q2收入增加20%,增速最快的是金融科技和企业服务,网络广告中的社交广告也保持了25%的增速,媒体广告一直是拖后腿的角色,端游也是如此,现金牛手游方面同比上涨13%,但环比微降。在净利润方面,腾讯也环比下滑了11%。

腾讯的网络广告业务包括社交广告和媒体广告。社交广告就是微信朋友圈、订阅号,广告联盟的收入,媒体广告则是产生于QQ音乐、腾讯视频等软件。

去年,一方面是受疫情的影响,宏观经济疲软,另外线下聚集类活动受限,企业也都倾向于缩减开支减少营销;另一方面,在线教育极其疯狂,热度空前,所以爱砸广告的在线教育成了线上广告业务的大金主。

在2021年第一季度电话会议上,腾讯提出了两点,一是广告这个市场在不断增长,总体上看,广告行业比2020年好得多;第二是教育领域是前五大的线上广告领域,尤其是学龄后的、疫情后的线上教育,非常有潜力。

转折就是这么猝不及防。随着“双减”政策推出,K12教育彻底凉凉。Q2的业绩说明会上,刘炽平表示腾讯的一些重要广告客户,受到了打击,相当于失去了一大部分客户,对整季的广告业务都有影响。

教育行业广告需求疲弱,但来自互联网服务及消费必需品等品类的广告主需求增加,以及合并易车的广告收入的贡献,2021年第二季度,腾讯的网络广告业务仍然实现了23%的增长,收入228亿元。

但,最大的炸弹“双减”毕竟发生在三季度,对腾讯的影响会有些滞后。

在网络广告业务中,社交及其他广告收入不仅是收入的大头,也是增长的引擎。具体来说是小程序和朋友圈广告。

微信在广告变现上一直以克制著称,十几亿人的用户体验和商业化,孰轻孰重,微信自有分寸,所以其ad load(广告加载率)处于较低的水平。

为了提高广告收入,腾讯一边提价,一边开发其他的广告变现模式。

去年中报,腾讯提出“微信生态正重新定义中国的网络广告,让广告主可以在其私域(公众号和小程序)与用户建立关系,使其投放可有效维护长远而忠诚的客户关系,而非只是单次交易的广告投放”。

具体来说,品牌或者商户能够通过扫二维码的方式为其小程序从线下获客,通过自有的公众号或者微信群分发内容、引导用户回访小程序,在小程序上完成销售。

品牌还可以通过视频号或者直播作为额外的接触点,加强和用户的联结。今年618,兰蔻就在小程序商城GMV同比增长97%,通过视频号直播拉动了1000万元的成交。

视频号也是广告变现的一种方式,在视频的状态下,人能容忍的ad load 远超纯文字信息流,而且视频号的eCPM(每千次的展示费用)更高,视频号可能会成为广告业绩增长的重要支撑。

腾讯赚的是品牌或者商户的曝光费用和提高交易额后带来的手续费增长。

小程序增长似火箭,36氪7月份报道,小程序的日活超过4.1亿,月活9亿。视频号同样增长迅速,日活已达3亿。

视频号+小程序的社区电商被看做是广告业务的未来,不过这个未来可能有些瑕疵。腾讯的广告业务财报上是一个分部,在运营中其实是企业发展事业群(CDG)的一条业务线,而广告位主要在微信事业群(WXG)和平台内容事业群(PCG),存在沟通成本。

去年上半年,疫情导致很多打工人不得不居家办公,也催生了游戏热。一面是去年高基数、一面是限制未成年人玩游戏的时间,近期又被戴上了“精神鸦片”的帽子,游戏方面二季度的数据很难乐观。

出乎意料的是,2021年第一季度,腾讯游戏收入同比增长17%,手游和端游收入分别为415亿元和119亿元,2021年第二季度,游戏同比增长12%,手游和端游分别为408亿元和110亿元,环比有微弱的下滑。

限制未成年人玩游戏对腾讯的影响也不大。

2020年四季度,18岁以下的未成年人在腾讯游戏的流水占比为6%,其中16岁以下未成年人流水占比3.2%,2021年第二季度,16岁以下玩家流水占比2.6%,12岁以下流水占比0.3%。即使有朝一日,全部清零,对腾讯影响也是有限的。

第二季度,还有一个现象,和平精英的收入在减少。

而2021年7月,《和平精英》和《PUBG Mobile》在全球 App Store和Google Play吸金超过2.99亿美元,相较2020年7月增长26.7%,位列全球手游畅销榜冠军。二季度,和平精英收入减少或许是偶发现象。

游戏业务最大的看点是出海。

今年7月,商务部公布了《关于公示2021-2022年度国家文化出口重点企业和重点项目名单的通知》,腾讯、网易、巨人、米哈游、三七互娱、中手游等众多知名公司都在列。

这是为数不多能够走出去的业务,而且国外的监管环境更宽松,2021年Q2游戏海外收入同比增长37%,要高于集团整体的增速。

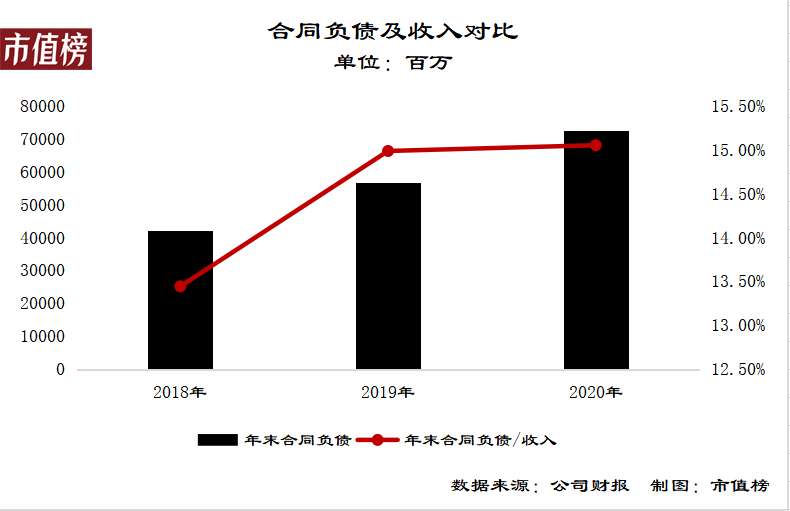

其实游戏业绩的释放,腾讯完全有能力去控制,腾讯的账面上有大额的递延收入,在一定程度内可以反映未来可以释放的业绩。

举个例子,在游戏购买的一些道具,有的是即时性的,比如和平精英里的急救包,这种消耗类的道具,腾讯可以马上确认为收入,也有一些是限时使用,还有一种是永久性的道具。

限时使用的道具带来的收入,可以在使用周期内分期确认收入,一般这个周期不会很长,影响不大。永久性的道具就意味着用户使用此道具可以带来永久的加成,腾讯为此所提供服务的义务也是长久的,在收入与服务的匹配原则之下,腾讯不会把对这件道具的销售立刻计入收入,而是计入合同负债,在游戏以后的生命周期中进行摊销,慢慢地释放业绩。

再比如冲了腾讯视频三年的会员,会员费要在三年内分期确认收入,尚未能确认收入的那部分,也是合同负债。

合同负债,也就是未来的收入、收入的前身。递延收入中,大部分是和增值服务相关的合同负债,和游戏的关联性较强。所以可以通过流动负债中递延收入的增减,对下一年的收入做个初步的判断。

未来究竟以什么样的节奏释放业绩,这取决于游戏的生命周期和玩家的平均生命周期,游戏下架了或者玩家彻底出走,腾讯自然不必继续提供服务。

不同虚拟产品、道具的使用期限,只可能是估计数。估计出的使用年限越长,收入释放地越慢,每年释放出来的越少。

但具体怎么估计,数据是多少,外界很难知晓。这一部分收入也就形成一个巨大且隐秘的蓄水池,想做到按需排放、平滑或者调节利润并不难。

从过去几年的数据来看,合同负债的增速较快,腾讯对这部分的处理相对保守,隐藏的意图更强。

2021年Q1末,流动负债中的递延收入达到了986.1亿元,Q2末,微降至962.52亿元。由于未披露明细项,且下降幅度较低,还需更长的时间加以确认。如果下降形成了趋势,那将会是相对明确的信号,腾讯加速释放业绩,一种可能性是增值服务类的收入增长后继乏力。

除了前文中的递延收入,隐藏业绩的另一个方面体现在投资方面的利润。

当腾讯并不打算给人当爸爸,也不打算影响被投资企业的战略决策时,腾讯这个股东是无足轻重的,一般持股比例也比较低,如果恰巧投资的企业是上市公司的话,那就和大家炒炒股没多大区别。

此类财务性投资会被计入“以公允价值计量且其变动计入当期损益的金融资产”或者“以公允价值计量且其变动计入其他全面收益的金融资产”。

这两个概念的相同点是以公允价值计量,不同点是计入的会计科目不同,对财报的影响也不相同。当期损益影响利润,其他全面收益不影响利润,但会影响净资产。

举个不很恰当的例子,老汉有两个儿子,大儿子今年做生意赚了100万的净利润,这会增加100万的净资产,也就是总资产减总负债后的家底。小儿子从小娇生惯养,一年到头闲赋家中,到年底,老汉心疼小儿子,大手一挥,给了他100万,这一百万就不能叫利润,而是在不通过损益的情况下影响到了总的家底,这个家底的表现形式就是其他全面收益。

对腾讯来说,一部分资产公允价值波动产生的收益或者损失,直接影响净利润,另一部分资产资产公允价值波动产生的收益或者损失,则不通过损益,直接进净资产里。

问题的关键在于,腾讯如何进行分类。

上市企业的公允价值一天一变,波动比较大,腾讯选择将超过90%对上市公司的投资放到了不影响净利润的报表项目里,截止2020年底,这部分投资近2000亿元,到2021年6月底,又增至2781亿元。当然,如果亏损,也可以不体现在利润里。

两千多亿的上市公司投资,一年如果波动了10%,对腾讯来说就是两百多亿元的净利润波动,以去年为例,对净利润的影响超过了10%。

腾讯的初衷应该是不希望此类波动影响净利润,不管是正面影响还是负面影响,但从结果看,腾讯呈现出的包括投资在内的盈利能力弱于真实情况。

另外,半年报显示,腾讯对上市联营企业的投资的公允价值已高达1.145万亿元,但反映在账面上的只有2345亿元,这9000多亿元的升值,也是账面上看不见实际上存在的隐秘资产,随便卖一点,让净利润变漂亮再容易不过了。

腾讯有很深的业绩蓄水池,稍微动一下财技就能让利润变得更惊艳。为什么没有这么做?这恐怕得去问马化腾。

— END —