图森未来,困在“理想”中

共

5230字,需浏览

11分钟

·

2021-05-13 02:59

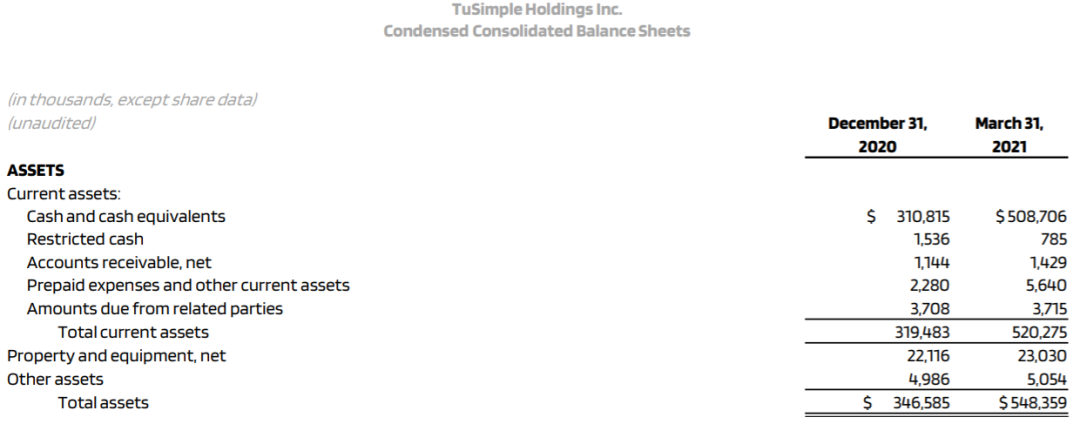

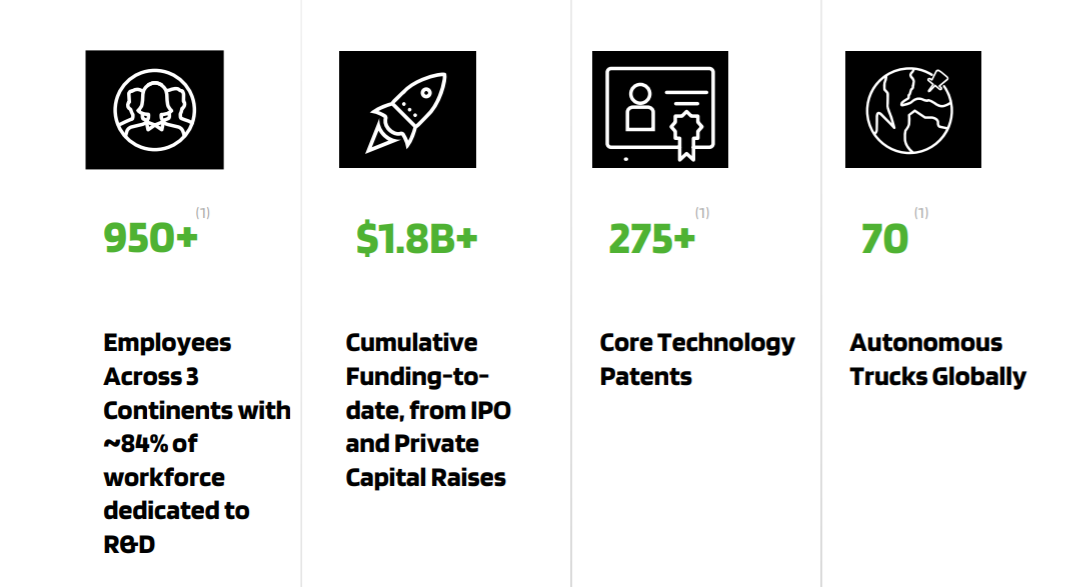

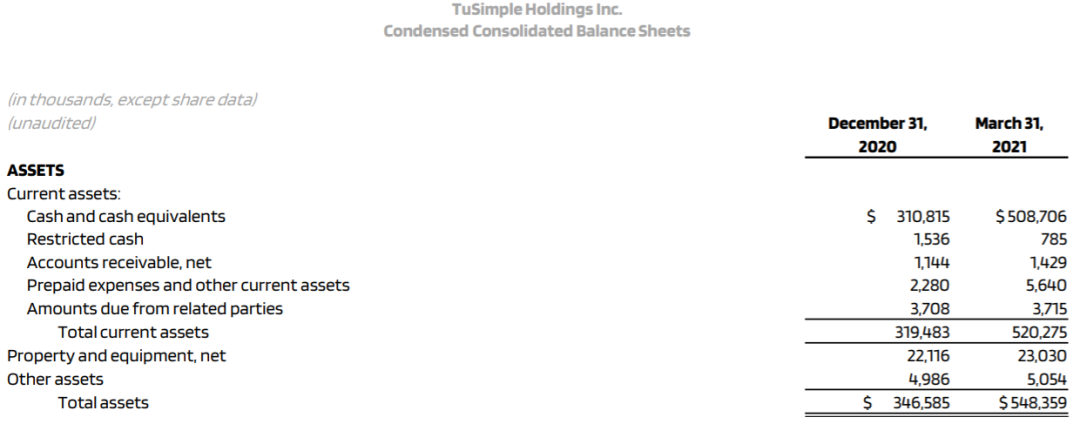

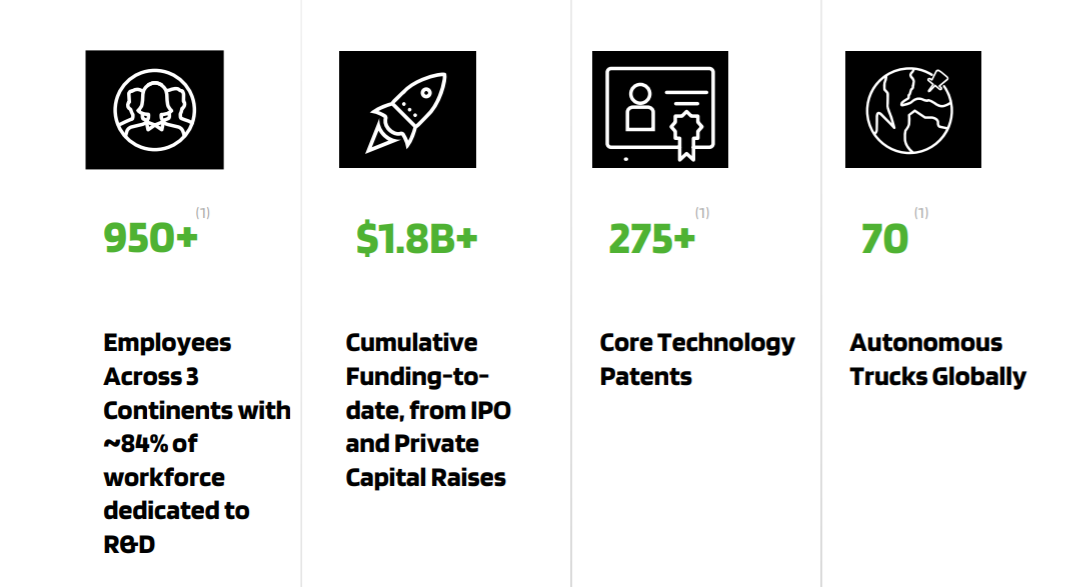

2019年5月,有传言称亚马逊将投资一家自动驾驶初创企业,标的正是图森未来。不过,这起投资最后未能完成。原因并不在于亚马逊,而是当第三方投行与图森未来接触并询问有没有卖的可能,估值在多少后,得到了不卖的答案。在自动驾驶公司接连暴雷,一级市场趋冷的情况下,图森未来此举无疑表明了自己的决心。自动驾驶最大的商业卖点就是“无人”,从而为个人用户带去新颖的体验,让企业客户降低运营成本,图森未来拒绝卖身的底气也是来源于此。与做乘用车自动驾驶解决方案的公司相比,选择距离商业化更近的卡车,同时跳过L3,直接做L4,让图森未来一步到位地替代了司机。这些都让它在理论上更容易盈利。但是,这些前提其实在理想环境下才能发挥作用。司机、L4以及美国市场的现实环境,远比理论中要复杂得多。与此同时,营收弱、高亏损、研发投入周期长等困扰所有自动驾驶初创公司的老大难问题,图森未来一个也没有躲掉。过于理想的设想能否变成现实,将决定图森未来是自动驾驶行业的希望之子,还是暴露尴尬的活靶子。5月10日美股收盘,图森未来发布了2021年的一季报,这是它上市后的首份财报。这份财报可以说是换汤不换药,营收规模小、亏损扩大、研发高投入的问题与招股书中披露的情况一致。本季度,图森的营收为94.4万美元,同比增速高达264%。如此高的速度很大一部分是因为去年同期的起点很低,彼时的营收规模只有25.9万美元。对于2021财年全年,图森预计营收规模将扩大到500万美元至700万美元之间。如果图森的预估变成现实,那它的营收就上了一个大台阶。但是,这对图森来说依然是杯水车薪。招股书显示,2018年到2020年,图森的营收分别为9000美元、71万美元和184.3万美元。虽然规模在不断扩大,但增速却从2019年的778%下滑到2020年的159%。按照营收500万美元的保守估计计算,图森2021年营收的增速为171%。虽然高于2020年,但远低于2019年。这对一家处于商业化试错阶段的公司来说,绝对不是个好消息。如果营收增速继续下滑,那就对图森的商业模式提出了巨大的挑战。在利润方面,图森由于营收规模不大,同时自动驾驶行业前期需要大量的研发投入,导致它和业内其他公司一样都处于亏损之中,且亏损金额还在不断扩大。近三年来,图森未来的研发支出分别为3227.8万美元、6361.9万美元和1.32亿美元,占费用总和的 70.9%、73.6%、77.4%。2021年一季度为4140万美元,预计2021财年全年的研发投资将在1.65亿美元至1.85亿美元之间。2018年到2020年,图森的净亏损几乎每年都要翻一番,分别为4503万美元、8488.3万美元、1.77亿美元。在增速上,2020年为110%,高于2019年的88%。在2021年第一季度,净亏损超过了2020年全年,同比扩大近14倍,高达3.85亿美元。至此,图森总计亏损了6.92亿美元,总营收不足400万美元。上市后图森基本上延续了招股书中的“画风”,甚至营收增速还有继续下滑的可能。对于图森这样的公司来说,现阶段最重要的就是推进商业化,用营收数据去证明估值和模式的合理性。如果商业化受阻,那受影响的不仅是图森自己。一方面,作为自动驾驶行业首家上市公司,图森的估值有一定坐标意义,同时它又选择了更容易商业化的卡车物流。如果营收数据上不去,必然会给自动驾驶行业泼上一盆冷水。另一方面,现阶段图森的运营只能依靠外部融资,营收数据跟不上,亏损持续扩大的情况会影响投资者信心,进而形成恶性循环。与营收、亏损还是老样子相比,订单量的增加算是唯一的好消息了。截至第一季度末,预订订单量增加了1200份,总数达到5775份。这些预定单来自蓝筹股托运人、承运人和卡车租赁公司,包括潘世奇、施耐德和美国速运企业公司U.S等。图森在其招股书中曾提到,未来业务规模化以后,一辆卡车一年可实现6万美元的营收,在卡车运营数量达到5000辆时将实现盈利。在4月,图森又拿到了1000份预定单,目前的预订总量达到了6775份。也就是说,在理论上,这些预定单只要有九成最后完成交付,图森就能实现盈利。只是,在营收增速下滑,亏损翻翻增长的情况下,图森还能不能把这些预定单变成订单,并拿到更多的订单,还是未知的。2021年4月15日,早已成为独角兽企业的图森在纳斯达克挂牌上市,募集资金13.5亿美元,总市值超80亿美元。在一年前启动上市时,图森面对的可不是这般笑脸相迎。彼时,担任独家顾问的高盛曾建议图森借道SPAC上市。SPAC作为上市的一种方式,具有门槛相对低,没有锁定期,上市即可套现的便利性,也因此鱼龙混杂。如果图森选择这种方式,释放的信号不言自明。但高盛的建议其实是有充足的理由。一个年营收不足200万美元的公司,估值却超过了80亿美元,这很难让投资者买单。图森CEO陈默,在上市前也曾有过IPO失败的设想。除图森外,硅谷还有很多做自动驾驶的初创公司,并且受到了投资人的欢迎。但接连倒闭的结局,让市场不得不用放大镜审视每一家企业,陈默会有上市失败的设想正与此有关。主攻L4自动驾驶的Roadstar.ai,在2019年4月被曝出管理层动荡、濒临倒闭的消息。另一家明星公司Drive.ai,在2019年卖身苹果。Zoox,Kodiak Robotics、Ike也都传出了裁员或卖身的消息。这些公司裁员或卖身的原因其实都大同小异,资本市场不愿意再买单,而它们也无法造血。在这种情况下,图森必须要证明自己不是下一个Roadstar.ai或Drive.ai。图森给出的解决方案是选择做理论上落地更容易,更接近商业化的卡车,并且选择了三个重点的突破方向,卡车、L4、美国市场。选择卡车的原因在于,卡车的场景是固定的,且服务半径比乘用车小得多。不管是逐步迭代的特斯拉还是一步到L4的Waymo,它们的服务半径都是整座城市,因为乘用车是消费者用来日常上下班、短途旅行的。也就是说,由于使用场景不固定,乘用车服务半径的不确定因素比卡车要多。而卡车的服务半径虽然在里程上更多,但因为场景相对固定,对自动驾驶天然友好。卡车的L4,其实和乘用车的划分标准是一样的。其中,L1到L3级为辅助驾驶,主要起辅助功能。从L4级开始,将不再需要人类,车辆驾驶将全部交给系统。图森选择L4级作为重点方向的出发点在于,自动驾驶降低物流企业的人力成本是它最大的商业卖点。当L4接管了司机后,企业就不再需要承担相应的开支了。先做美国市场是因为美国卡车司机缺口非常严重,同时司机成本占比最大。据美国卡车协会的估计,2024年的缺口将扩大到17.5万人。为了找到足够的司机,企业不得不多付报酬。这导致司机劳动力成本占据了半挂卡车运营成本的最大部分,每英里高达43%,比燃料成本还高79%。也就是说,图森选择的三个突破点,目标都是解决商业化问题。从理论上讲,图森与商业化落地的距离很近。一方面,自动驾驶卡车的最大卖点正是让物流企业头疼的“司机成本”;另一方面,据陈默估计,乘用车要达到无人驾驶真正落地,大概需要500亿美元,而卡车只需要10亿美元。一种是为用户提供自动驾驶解决方案,收订阅费。另一种是联合车厂建立自己的车队。其中图森出自动驾驶技术,车厂负责制造,走的是轻资产运营路线,这个模式的营收来自于向用户出售运力。换言之,图森更像是自动驾驶货车行业的“安卓”,为物流企业提供实现自动驾驶所需要的基础设施。在图森之外,其实也有其他公司瞄准了物流行业。这家公司就是“Starsky Robotics”,它宣称自己是首家不用安全员就可以把自动驾驶卡车开上路的公司。知名投资机构YC在2017年就投资了它,CNBC将其评为“2019年值得关注的100家全球最具潜力初创企业”之一。彭博社更是把它放到了“承载着美国就业的现在和未来”的高度上。不过,这家与图森几乎同时成立的明星公司,最后以倒闭收场。创始人总结了两条很有说服力的教训。他认为技术和钱是两大拦路虎。“以L3为目标的公司至少还要再烧10年钱,没有几家初创公司能纯靠烧钱活10年。”图森的技术难题远比StarskyRobotics大。完全不需要人的L4,虽然大大有利于商业化,但L4的研发难度非L3可比。同时,与图森盯上了同一个市场的,还有谷歌旗下的Waymo Via。其实无人货运赛道虽然没有乘用车赛道拥挤,但竞争也是在所难免的,而图森的对手正是依托于业内技术排名第一的Waymo Via。虽然乘用车和商用车有很大的差异,即便是Waymo也要克服不少挑战,但它与图森相比,在资金、技术、合作资源上仍然存在优势。资金、技术和资源其实是所有TOB科技公司共同的拦路虎,而对于图森来说,这两点都不是最重要的问题。图森在招股书中为盈利设定了一个极其理想化的外部环境,而现实却与图森设想的理想环境差异巨大。资金不足、技术无法突破会让图森“技术性死亡”,如果盈利的前提不成立,那图森根本就熬不到“技术性死亡”那一刻。首先,在图森的宣传口径中,帮助企业降低运营成本无疑是它最大的商业卖点,这分为人力成本和时间成本两方面。在人力成本方面,图森在招股书曾指出,采用订阅模式的客户,未来每英里的运输成本将降至0.35美元,远低于市场1.7美元的平均值,很有吸引力。但是,图森在这方面不仅要攻克L4的技术难关,整合行业上下游的资源,它还要面对可能的价格战。因为自动驾驶货运行业的企业,生存手段都是帮客户省钱,谁省得多自然就更受欢迎。如果图森没有价格优势,那“占领三分之一美国市场、二分之一中国市场”的规划就是一个空想。时间成本方面,图森的口径是通过“24小时不间断运营”,来提升运营效率,从而降低成本。这其实忽略了货车行驶途中种种不可抗拒因素。比如,在图森的大本营美国,其南部地区就有暴风雨和龙卷风,即便是自动驾驶在此时也只能停车等待,并没有降低时间成本。如果出了车祸,运输时间也会受影响。也就是说,起码在出现恶劣天气、车祸的情况下,图森的自动驾驶和“有人驾驶”在成本上没有多大的区别。其次,即便抛开天气、车祸这样的特定条件不谈,图森商业模式还需要L4的支持,而何时能实现L4,目前谁都没有准确的答案。L4一天没实现,图森就无法为客户降低成本,客户也就没必要与图森合作。图森的说法是2024年前量产L4,国内的智加科技,技术锚地比图森要低一些,只需要达到L3,它给出的量产时间是2021年。然而,无论是L4还是L3,三五年之内都不可能实现量产。谷歌的Waymo研发了12年,仍然没走到量产这一步。此外,致力于无人化的图森,还忽略了一个不可忽视的变量,那就是来自司机的反抗,尤其是在它的大本营美国。美国卡车工会曾在2017年成功说服国会,以54-0的投票结果通过了一项无人驾驶法案。该法案将商用卡车置于无人驾驶法案之外。法案规定,无人驾驶车辆重量应小于10000磅(约4.5吨),因此体积大的卡车不适用于该法案。如果图森无法替代司机,就无法为客户降低成本,它的商业模式也就不成立。因此,自动驾驶虽然美好,但生活在“理想国”中的图森,未来之路注定不会平坦。

点赞

评论

收藏

分享

手机扫一扫分享

举报

点赞

评论

收藏

分享

手机扫一扫分享

举报

下载APP

下载APP