从欧盟碳交易看我国碳中和的投资机会 | 附完整报告下载

报告来源:平安研究,分析师:樊金璐

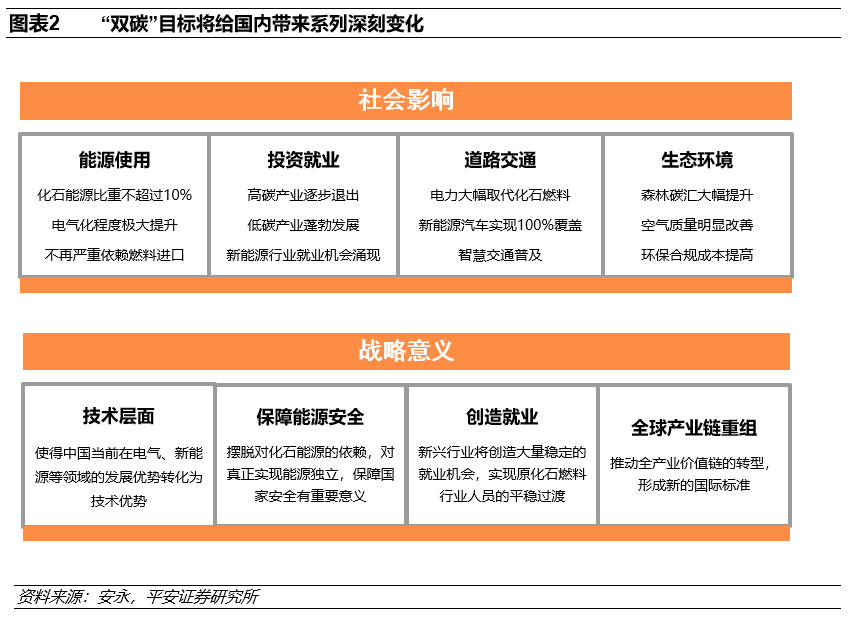

碳中和是世界发展趋势:我国提出碳达峰碳中和的“30·60目标”,围绕此目标将出台一系列支持政策和产业规划。世界多数国家实现碳达峰后才提出碳中和,而我国目前仍处于工业化、城市化中后期,能源需求仍处于增长期,实现碳达峰碳中和的目标任重道远。

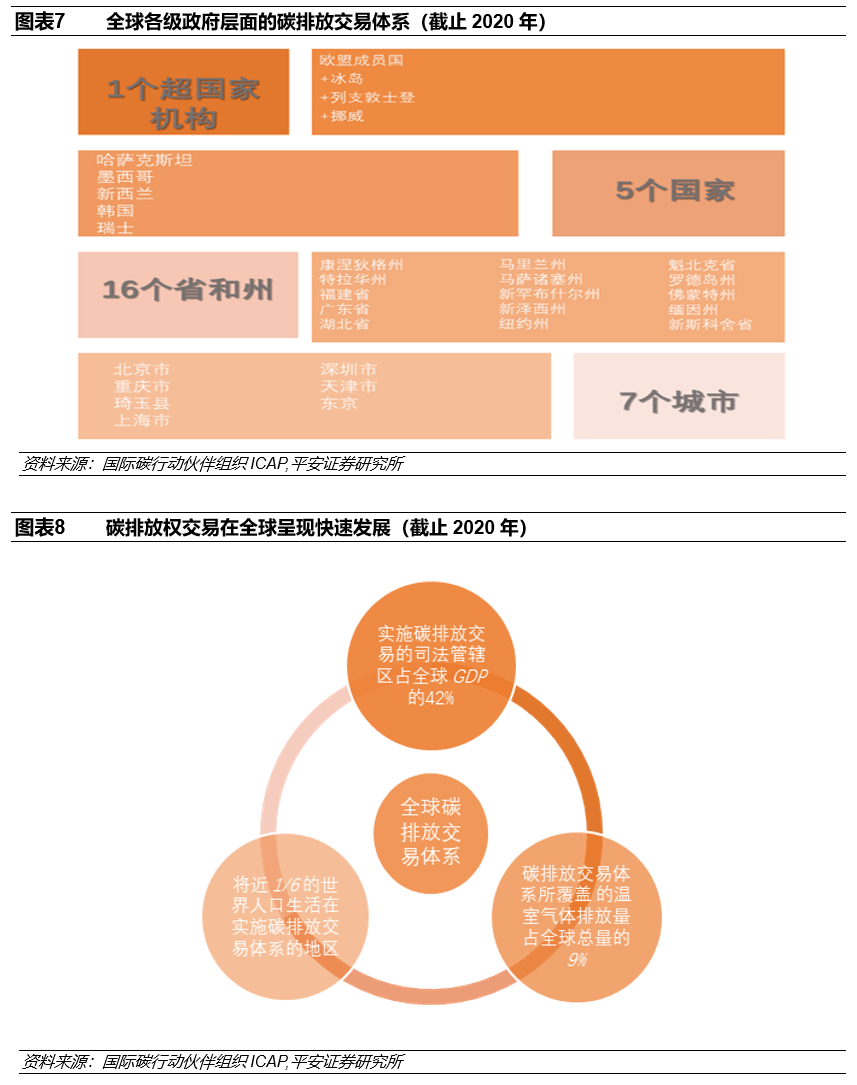

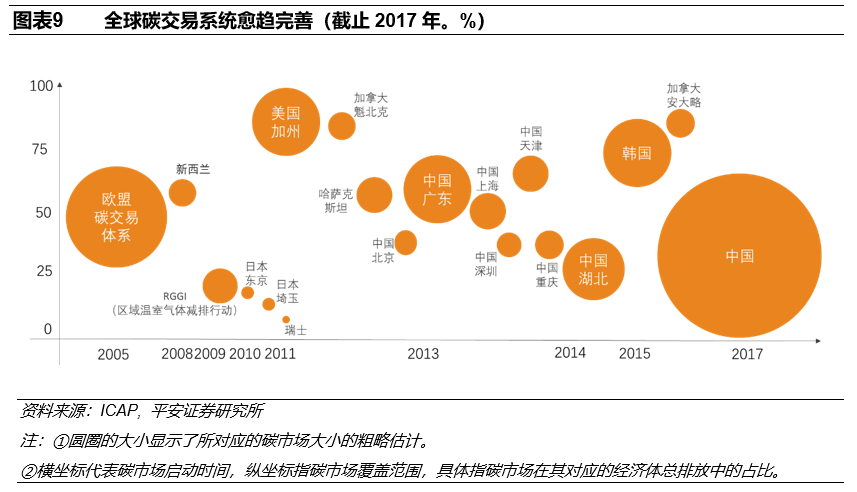

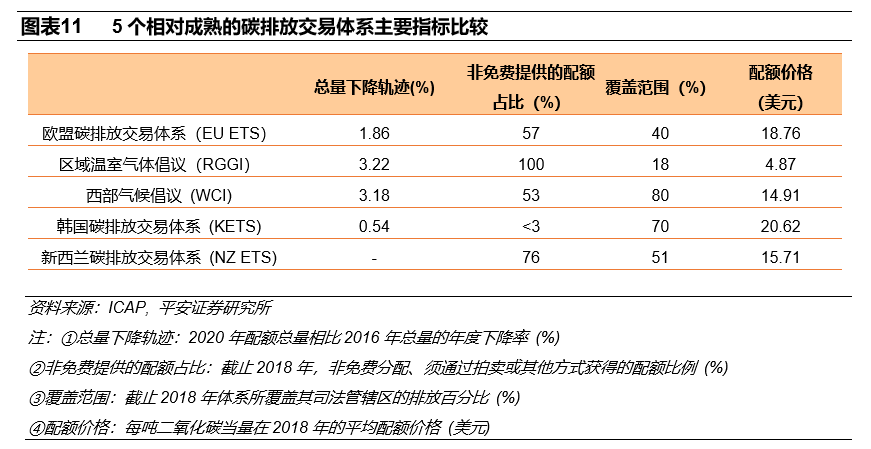

碳市场是推进碳中和的经济保障:碳排放权交易系统(ETS)是一个基于市场的节能减排政策工具,合理的政策能够为实现碳中和提供最确定、最具成本效益的解决方案。国外已经形成了五大相对成熟的多样化的碳排放权交易体系。我国在开展了试点市场、CDM以及CCER的基础上,于2021年2月1日正式开放全国统一的碳交易市场。

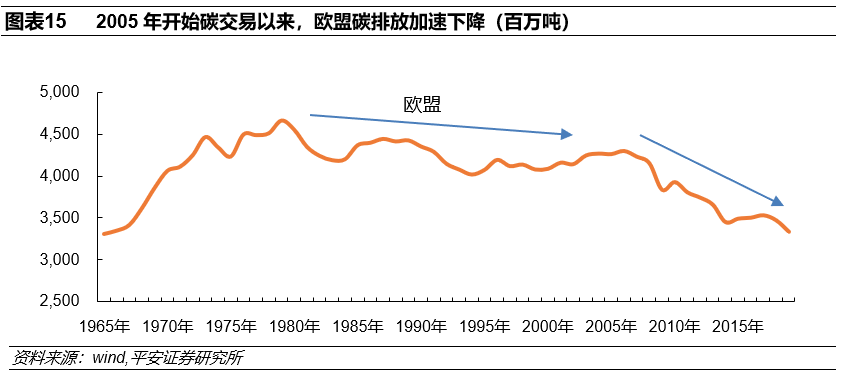

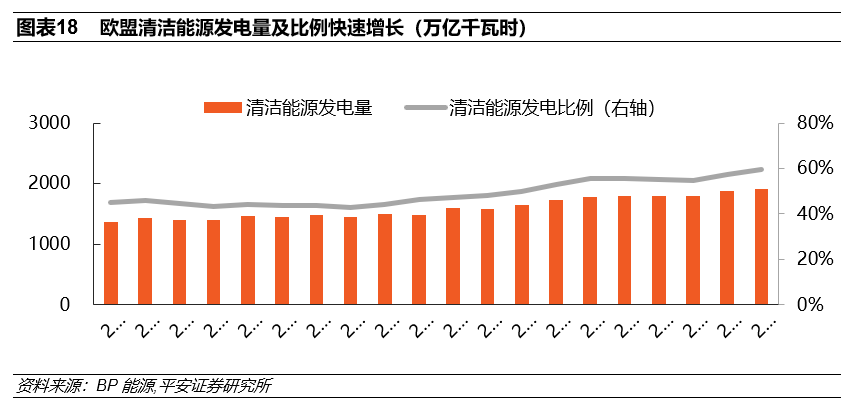

欧盟碳交易对能源产业的影响:EU ETS推行以来,欧盟总体碳排放量明显下降,2019年碳排放相比2005年下降20%;其中电力和热力部门、制造业和建筑业碳排放大幅下降。能源结构向清洁能源转型发展,截止2019年底,欧盟清洁能源发电比例将近60%,风电、光能、生物质能等可再生能源快速发展,由于新能源汽车尚未普及,交通领域碳排放下降不明显。欧盟为2030年制定了能源和气候政策一揽子计划,并实施“欧洲绿色协议”,以支持到2050年实现气候中性目标。

欧盟碳交易对市场的影响:EU ETS实行对产品市场、行业竞争力、企业业绩以及资本市场产生影响。对商品市场而言,碳交易价格与相关产品价格同向波动,EUA价格作为成本可能传递至电力、钢铁、水泥、炼油等行业,引发产品价格相应上升。对行业竞争力而言,碳价格可能影响相关行业短期和长期竞争力。对企业业绩而言,碳价格可通过企业出售过量碳排放配额、增加企业碳成本或转嫁成本导致产品价格上升等影响企业业绩。对资本市场反应而言,资本市场反应与碳价格变动有关,碳价格作为成本影响企业现金流并间接影响企业业绩。

投资建议:随着全国碳排放权交易市场正式启动,将带来一系列投资机会。能源结构进一步向清洁能源转型,清洁能源、生物质能源、新能源汽车快速发展。建议关注风电、光伏、新能源汽车产业链以及垃圾发电、生物柴油等生物质能源产业链。碳交易价格与相关产品价格同向波动,碳价格作为成本可能传递至电力、钢铁、水泥、炼油等行业,引发产品价格相应上升。涉及碳交易的龙头企业一般具有技术和规模优势,碳价格对龙头公司影响较小,其中电力公司中新能源占比高的公司将受益。建议关注电力、钢铁、水泥、炼油等龙头企业以及新能源占比高电力企业。

完整PPT报告,请在雷锋网公众号对话框回复关键词“ 21420 ”获取。

1

碳中和成为世界发展趋势

1.1 中国提出“双碳”目标战略,绿色低碳势在必行

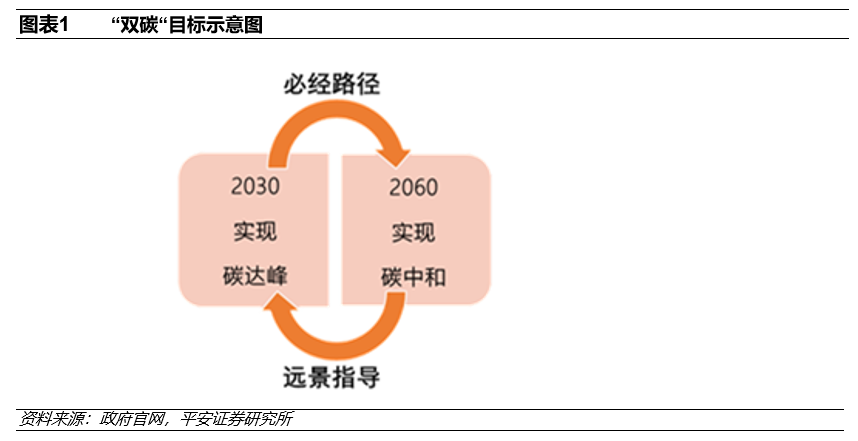

2021年国家提出,落实2030年应对气候变化国家自主贡献目标。加快发展方式绿色转型,协同推进经济高质量发展和生态环境高水平保护,单位国内生产总值能耗和二氧化碳排放分别降低13.5%、18%。

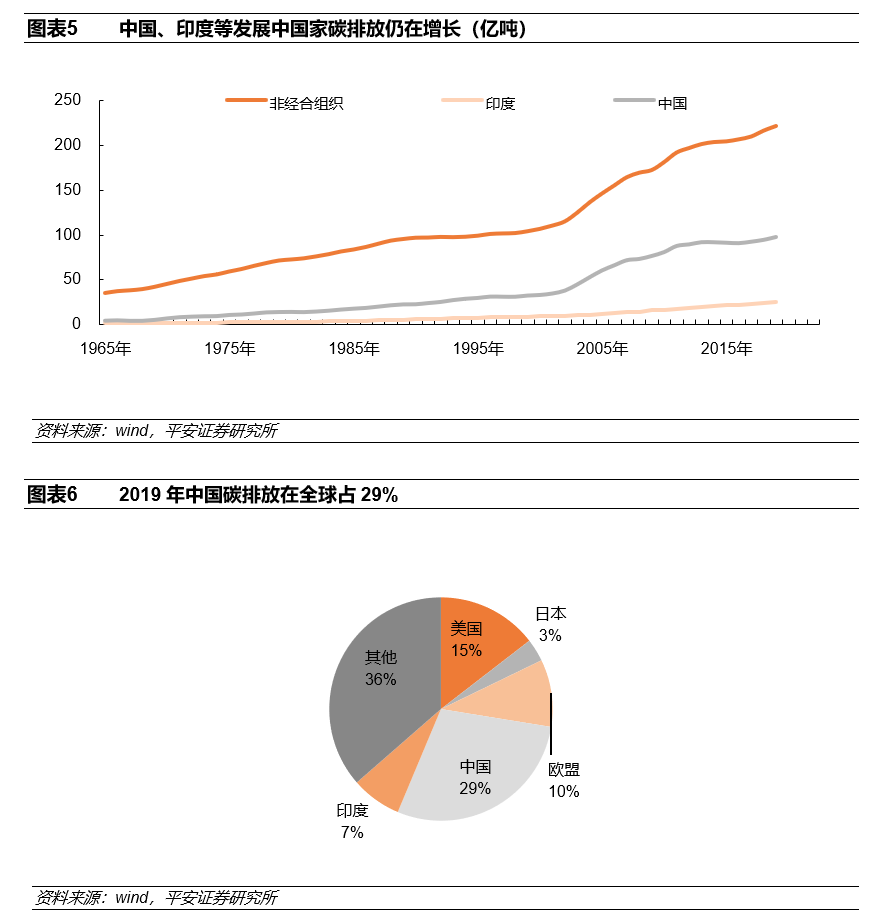

碳达峰碳中和的“30·60目标”作为一个可量化的约束指标,将成为我国推动节能减排、低碳发展的加速器。《BP世界能源统计年鉴》的数据显示,截至2019年,中国是全球碳排放量最高的国家;过去五年间(2016-2019)中国碳排放量年均增速1.2%,超过全球0.8%的水平。中国要实现碳达峰碳中和“30·60目标”还有很长的路要走,同时这也意味着,围绕此目标将出台一系列支持政策和产业规划,将拉开未来数十年绿色经济领域的投资大幕。

1.2 世界多数国家实现碳达峰后才提出碳中和

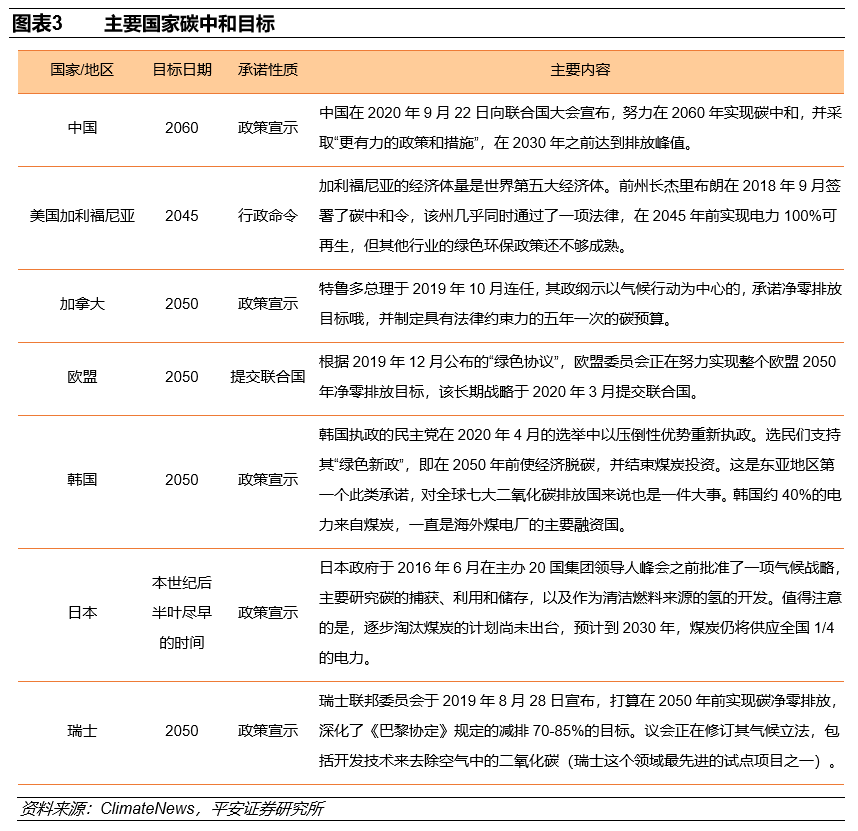

继中国在2020年9月提出碳中和目标后,日本、韩国和新一届的美国拜登政府也陆续跟上了脚步。2019年,欧盟、加拿大等国提出了碳中和目标。根据IEA在2017年发布的碳排放统计数据计算,目前已承诺碳中和的国家和地区代表了全球超过三分之二的碳排放量。

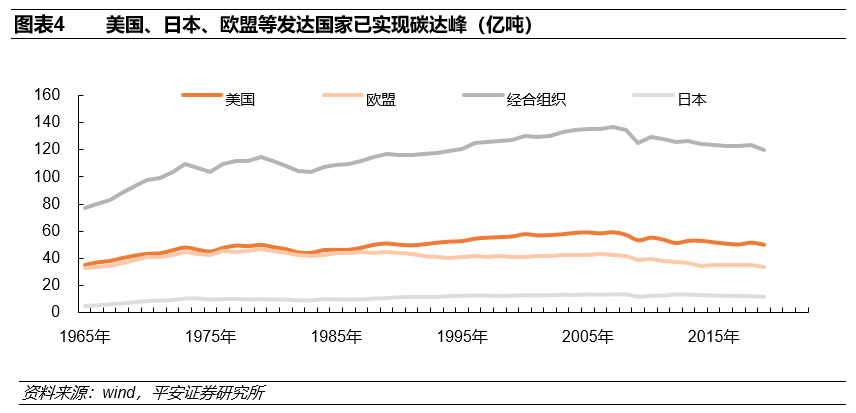

从时间轴上看,欧盟、美国等西方国家在工业化完成后才实现“碳达峰”,可以相对从容地推进经济发展与能源脱钩,碳市场的建设已经积累了部分经验,相对完备。而我国“碳达峰”到“碳中和”只有30年,且我国目前仍处于工业化、城市化的中后期,能源需求仍处于增长期。因此,实现碳达峰碳中和的目标任重道远,碳市场的建设必将逐步驶入深水区。

2

碳市场是推进碳中和的经济保障

2.1碳排放权交易系统(ETS)——最具成本效益的解决方案

碳排放权交易系统(ETS)是一个基于市场的节能减排政策工具,用于减少温室气体的排放。遵循“总量控制与交易”原则,政府对一个或多个行业的碳排放实施总量控制。纳入碳交易体系的公司每排放一吨二氧化碳,就需要有一个单位的碳排放配额。它们可以获取或购买这些配额,也可以和其他公司进行配额交易。

政府可通过调整碳交易系统的设计以适应当地实际情况,因此,每个系统都呈现出其独特的特性。碳排放交易体系还可以在政策组合中起到不同作用,其作用也因行业而异。如果设计得当,包含碳定价与其他类型监管的政策组合将能够为实现碳中和提供最确定、最具成本效益的解决方案。

2.2 国外形成五大相对成熟的碳交易体系

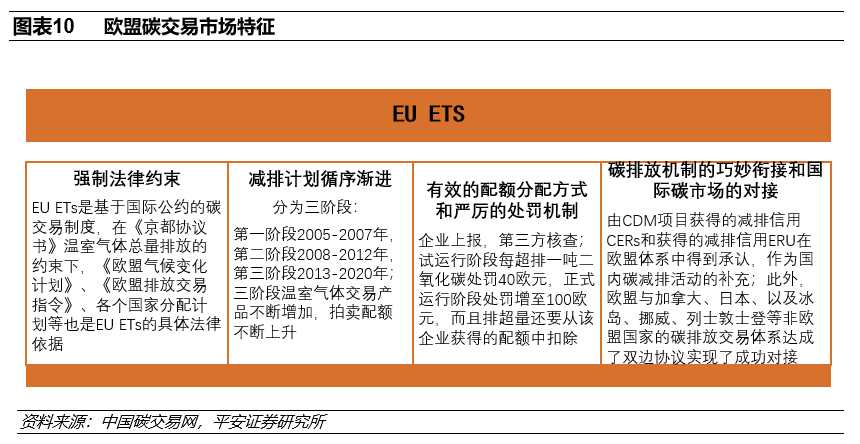

(1)欧盟碳交易市场(EU ETs)是全球首个主要的碳排放权交易系统

2005年启动的强制性的EU ETs市场,是全球最大的碳交易市场。根据中国碳交易网资料,自运行以来,其交易量约占全球总量的3/4,交易额自2005年运行以来呈快速上升趋势,在国际碳排放交易市场上占据绝对优势。根据路孚特碳市场年度回顾,2019年EU ETS交易额达1689.66亿欧元,占世界总额的87.2%,交易量为67.77亿吨二氧化碳,占世界总交易量的77.6%。EU ETs不仅是欧盟成员国每年温室气体许可排放量交易的支柱,也是当今主导全球碳交易市场的引领者。

(2)RGGI是美国第一个以碳交易市场强制性减排体系

RGGI全称是Regional Greenhouse Gas Initiative,也即“区域温室气体倡议”,RGGI是美国第一个以碳交易市场强制性减排体系,由10个州组成。在行业管制方面,RGGI与大多数交易体系不同,属于单行业交易体系,单纯管制火力发电行业。该体系旨在通过电力产业减少温室气体排放,体系规模较小。根据路孚特碳市场年度回顾,2019年RGGI交易额为16.27亿欧元,仅占世界总额的0.84%,交易量为2.93亿吨二氧化碳。

(3)西部气候倡议(WCI)是多个行业的综合性碳市场

西部气候倡议(WCI)是由美国加州等西部7个州和加拿大中西部4个省于2007年2月签订成立的。WCI建立了包括多个行业的综合性碳市场,计划是到2015年进入全面运行并覆盖成员州(省)90%温室气体排放,以实现2020年比2005年排放降低15%。在这一计划的执行下,WCI与RGGI互补。RGGI从一个单一行业为切入点,而WCI扩大了排放交易体系的行业覆盖范围,基本扩大至所有经济部门,交易气体也从单纯的二氧化碳扩大至6种温室气体。WCI发展迅速,根据路孚特碳市场年度回顾,2019年WCI交易额达207.38亿欧元,占世界总额的10.7%,交易量为13.80亿万吨二氧化碳。

(4)韩国碳排放权交易市场是东亚地区第一个碳市场交易市场

韩国碳排放权交易市场(KETS)自2015年1月在韩国全国范围内启动,是东亚地区第一个启动国家碳市场交易的国家。韩国碳市场的体量仅次于欧盟碳市场(EU ETS),是世界第二大国家级碳市场。KETS分三个阶段进行,分别是:阶段一(2015-2017年),实行100%免费分配;阶段二(2018-2020年),实行97%免费分配,3%有偿拍卖;阶段三(2021-2025年),实行少于90%免费分配,大于10%有偿拍卖。根据路孚特碳市场年度回顾,2019年KETS交易额(不含场外交易)达3.73亿欧元,交易量为1700万吨二氧化碳。

(5)新西兰碳排放交易将农业纳入体系

新西兰碳排放交易体系(NZ ETS)自2008年运作至今,已将林业部门、液化化石燃料、固定能源和工业加工部门纳入其中。同时,企业按照政府的要求将气候变化的影响纳入企业的长期发展规划,参与气候变化的研究与开发,设立气候变化科研基金,积极承担企业在应对气候变化问题上的社会责任。新西兰通过NZ ETS成功实现了低成本减排、促进清洁能源投资的目标。相比其他体系,NZ ETS具有以下特色:将农业纳入碳排放交易体系、企业既可通过国内市场也可通过京都市场进行碳交易、强制减排和灵活参与相结合、预留了与其他国家、区域碳排放交易体系接轨的相应条款等。根据路孚特碳市场年度回顾,2019年NZ ETS交易额达17.46亿欧元,占世界总额的0.9%,交易量为1.19亿吨二氧化碳。

(6)多样化的总量控制与交易体系

根据碳市场的四项关键指标,可描绘现有的五大相对成熟的碳交易体系的多样化特征。2020年的配额总数相比2016年的年均下降比例。

3

欧盟碳交易促进能源结构低碳清洁

3.1欧盟碳交易体系加速碳排放下降

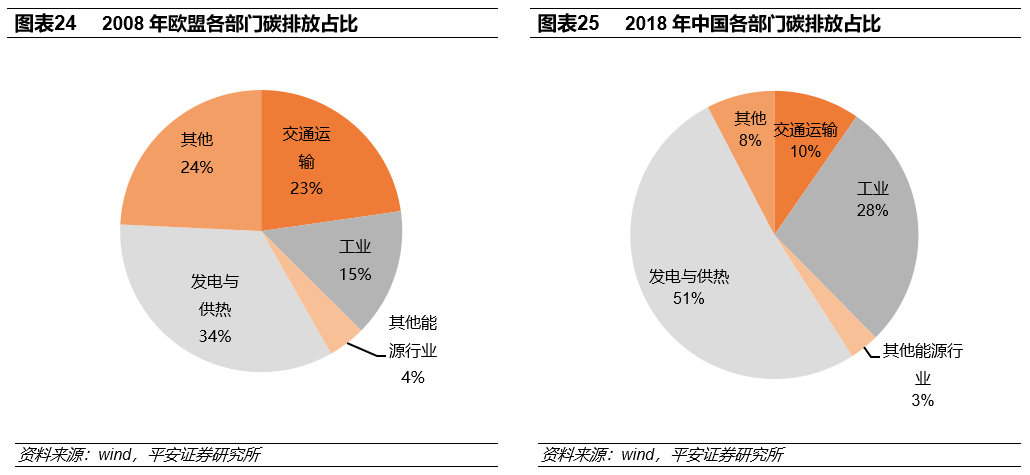

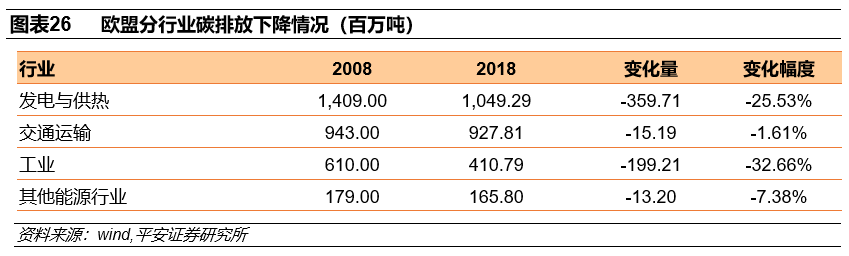

欧盟在能源相关温室气体减排方面已取得初步成效。2019年,欧盟碳排放33.30亿吨,相对于2005年(碳交易开始的时间)大约下降20%。根据IEA数据,2008-2018年,欧盟燃料燃烧带来的碳排放量中,电力和供热碳排放下降了25.53%,制造业与建筑业碳排放下降了32.66%,其他行业碳减排较少。

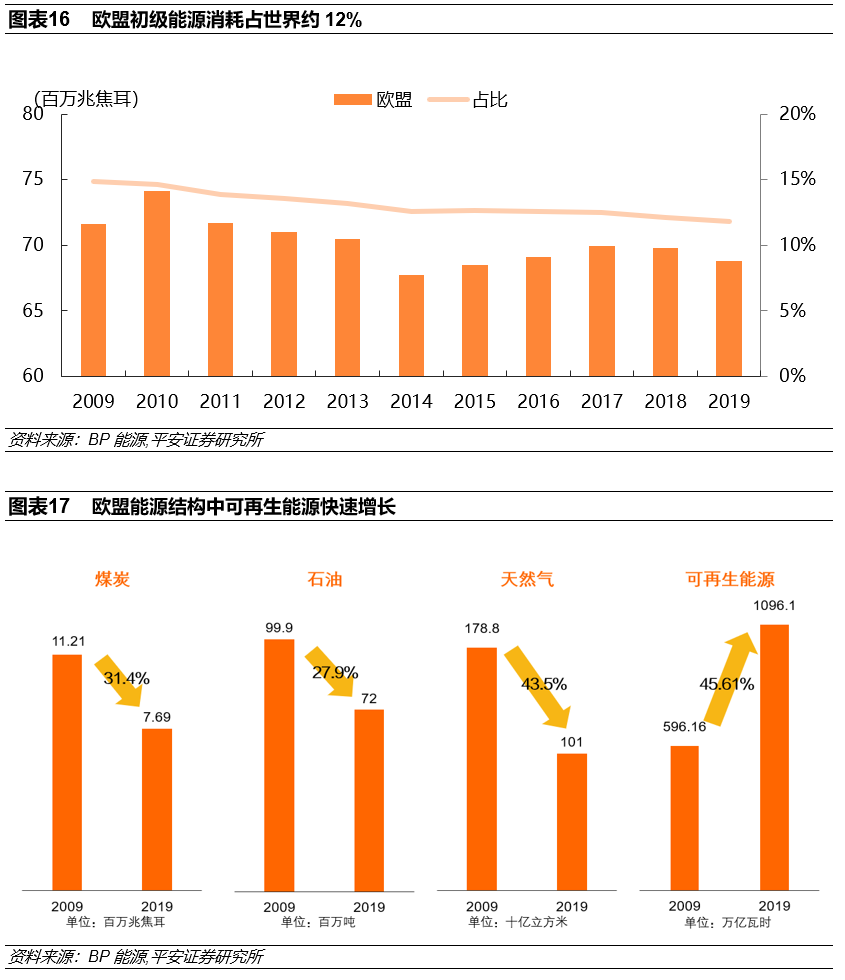

3.2 能源结构向清洁能源转变

欧盟作为世界上较大的经济体,初级能源消耗相对世界占比逐年下降,根据BP能源报告,2019年欧盟初级能源消耗占世界约11.78%。碳交易促进了欧盟能源供应转型,2009年-2019年,欧盟煤炭生产量下降了31.4%,石油生产量下降了27.9%,天然气生产量下降了43.5%,而可再生能源(包括风能、水能、光能、生物质能等)生产量将近翻倍。

(1)电力向清洁能源转型

欧盟的电力供应正在迅速地向多样化的清洁能源转变,截止2019年底,欧盟清洁能源发电比例将近60%。其中可再生能源发电量自2014年起超过煤炭和核能成为最大的发电来源。因此,欧盟的电力系统有望在未来十年继续实现更快的转型。

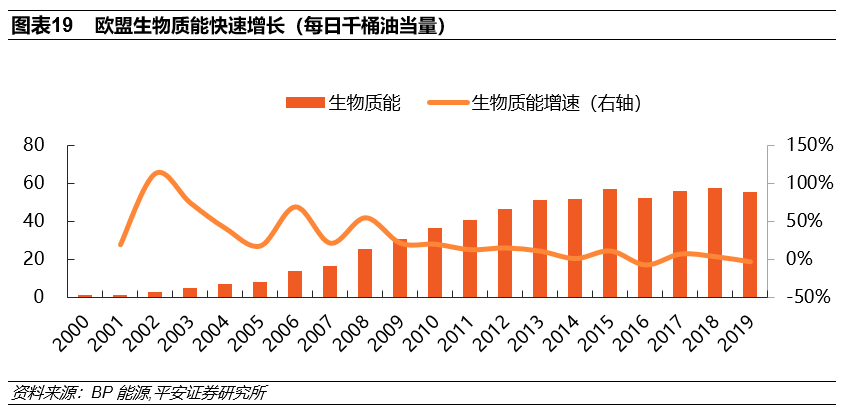

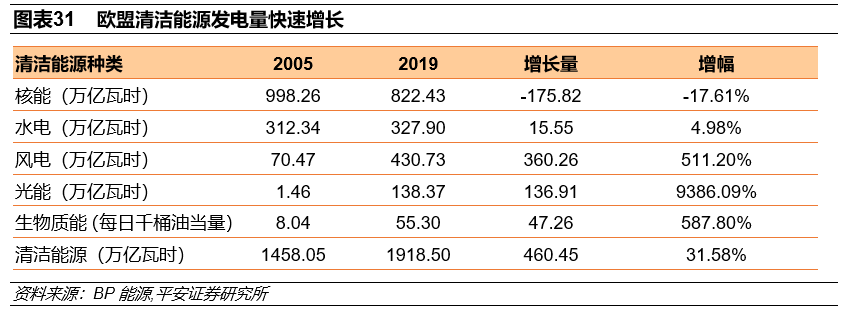

EU ETS导致清洁能源结构发生变化。风电、光能、生物质能快速增长,而核能比例逐步下降。2019年,风电快速增长超过水电成为第二大清洁能源,占清洁能源的22.45%,从2005年的70.47万亿瓦时到2019年的430.73万亿瓦时,增长超过5倍;光能占清洁能源的7.21%,增幅超过9倍;生物质能从2005年到2019年增幅将近6倍。核能虽然是清洁能源,因考虑其潜在的风险,受到民众的反对,德国、意大利、比利时、瑞士等国逐步淘汰核能,导致核能负增长。

(2)生物质能行业受益

生物质能是实现欧盟目标的主要可再生能源之一,由于生物质被认为是碳中性(carbon-neutral)的,使用生物质能可以减少二氧化碳的排放。Vincent Bertrand等指出可以通过燃煤电厂的生物质共燃,在很少或不需要投资的情况下开发以生物质为基础的电力。鉴于煤炭在欧洲电力中所占的比例很高,共燃不仅可以短期内提高可再生能源电力的份额,也被视为有效的碳减排措施,因为它用欧盟排放交易计划(EU ETS)下零排放的生物质来替代二氧化碳排放量最高的煤炭。同时,他们估算出来自欧洲电力部门(包括燃煤电厂和生物质发电厂)的潜在生物质需求可以覆盖欧洲8%到148%的生物质生产,其中共燃对生物质需求高达80%。

(3)交通、建筑、工业领域转型

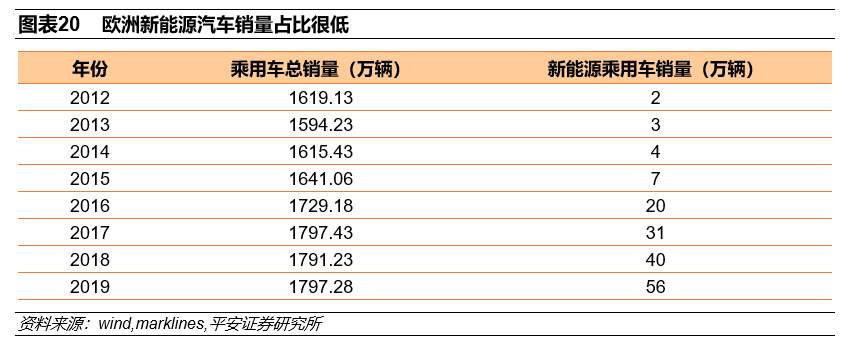

欧盟的交通运输部门碳排放较高,其交通运输业的碳排放量占到了欧盟碳排放总量25%。根据《欧盟能源政策评估2020》,2017年,全球交通领域72%的碳排放量来自公路运输,同时,道路运输占欧盟运输能源需求的94%。交通运输部门碳排放居高不下,这可能与新能源汽车尚未普及有关,截止2019年底,新能源乘用车销量在欧洲乘用车销量中占比很低。

为此,欧盟将全力推动交通领域碳减排。2019年4月,欧盟发布《2019/631文件》,规定2025、2030年新登记乘用车CO2排放在2021年(95g/km)基础上分别减少15%(81g/km)、37.5%(59g/km)。相比之前标准,新政策更加严格,新碳排放标准下,新能源汽车将更加普及并发挥碳减排作用。欧盟委员会于2020年12月9日发布了《可持续与智能交通战略》(后简称《战略》),旨在采取各种措施,特别是要加大无人机及氢动力飞机等新兴技术的应用来减少交通领域的碳排放,到2050年力争交通领域的碳排放在2020年水平上减少90%。

3.3欧盟能源和气候政策

2019年,新任欧盟委员会主席上台后,未来五年欧盟的核心战略将是“欧洲绿色协议”(2050年前实现气候中性欧洲)、“欧洲复苏计划”和“地平线欧洲”(2021-2027年欧盟多年期研发框架计划)。

欧盟为2030年制定了能源和气候政策一揽子计划,并正在实施“欧洲绿色协议”,以支持到2050年实现气候中性目标。欧盟主要的能源和气候政策及目标包括:

1、欧盟气候和能源目标(到2020年):温室气体排放量减少20%(与1990年相比),并在未来国际气候协议中有条件地再减少30%;可再生能源在终端能源消费总量中的份额提高到20%,在交通运输中的份额提高到10%;一次能源总消耗量减少20%。

2、能源联盟战略:通过成员国之间的合作,确保供应安全和信任;构建全欧盟范围内的能源市场,为消费者提供最佳能源交易;将能效放在首位,减少碳排放和进口能源依赖,推动经济增长和就业;促进低碳研究、创新和竞争力。

3、“清洁能源一揽子计划”(CEP,到2030年):能效优先;促进可再生能源利用;构建能源联盟治理体系;赋予消费者更多权力;构建一个更智能、更高效的电力市场,以提高供应安全性,同时帮助整合可再生能源,改善跨境合作。

4、能源领域的竞争和国家援助政策:加大管控兼并的力度,并实施反托拉斯法,以创造公平竞争的环境,促进单一市场和跨境贸易。

5、长期气候中性愿景(2050年):以能效为核心,推广零排放建筑;最大限度地利用可再生能源并充分利用电力,以使欧洲的能源供应完全脱碳;推广清洁、安全和互联的交通系统;构建具有竞争力的欧盟工业和循环经济,作为减少温室气体排放的主要推动力;构建智能网络基础设施,加强跨境和区域合作;通过碳捕集、利用和封存(CCUS)解决剩余的CO2排放问题;部署绿色氢能和Power-to-X(电力转换为其他能源载体)。

6、“欧洲绿色协议”(EGD):未来5年采取50项行动,围绕8个主题:提高2030和2050年气候目标;提供清洁、可负担和安全的能源;推动各个行业向清洁循环经济模式发展;发展高能效建筑;加速向可持续智慧交通转变;打造公平、健康和环保的食品系统;保护生态系统和生物多样性;构建零污染的无害环境。

7、在单一市场、绿色转型和数字转型中重建价值链和供应链的弹性;加强对中小企业和初创企业的支持力度,以及对外国直接投资的筛选;欧洲投资银行(EIB)将通过一项新的气候战略与能源贷款政策实现环境可持续发展;欧盟委员会于2016年成立可持续融资高级别专家组,鼓励私人资本进行环境可持续投资;发布《可持续金融分类方案》,旨在建立以缓解气候变化、适应气候变化、水和海洋资源、循环经济、污染预防和控制以及生物多样性和生态系统为主题的分类体系,以便评估今后活动的环境可持续性。

8、“欧洲复苏计划”(2020):增加1.1万亿欧元(2021-2027年)的长期预算,以及7500亿欧元(2021-2024年)的新短期复苏计划,重点投资领域包括建筑翻新、可再生能源及氢能、电池、CCUS技术相关基础设施建设。

4

欧盟碳交易对市场的影响

4.1碳交易价格与相关产品价格同向波动

(1)欧盟碳交易体系启动后,电力价格提升

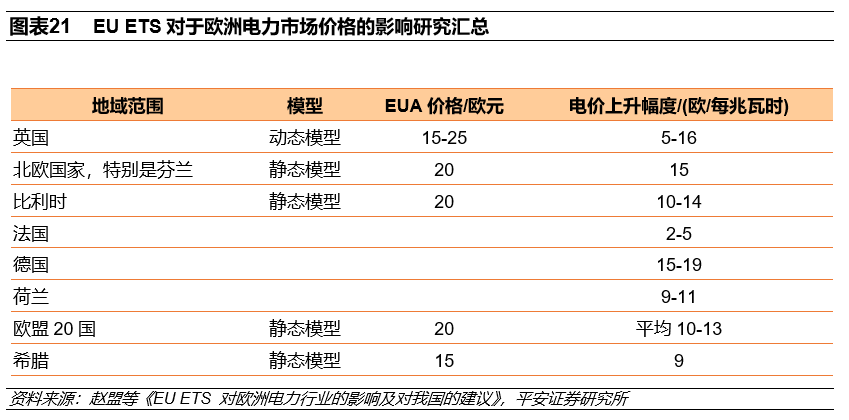

影响电价的主要因素包括燃料价格、环境政策及气候等,EU ETS使得碳排放配额价格成为为发电企业的机会成本,从而有可能提高电力市场价格。赵盟等(2012)在《EU ETS对欧洲电力行业的影响及对我国的建议》中总结了EU ETS对欧洲电力市场影响的相关研究,发现多数研究结果表明EU ETS提高了电力市场价格,不同水平的电力价格提升则可能与地域能源结构、EUA价格(期货价格)对电力企业的生产成本影响等有关。

作为电力企业成本,EUA价格的变动会传递至电力价格。赵盟等(2012)在《EU ETS对欧洲电力行业的影响及对我国的建议》中总结EUA价格到电价的传递率一般介于0-1之间,并且在不同的市场结构和需求弹性下有所区别。Carlos J. Pereira Freitas等(2015)对2008年-2013年西班牙电力市场的研究考虑了燃料(天然气和煤炭)和碳价格、气温、可再生能源、商品价格,结果表明碳价格在电力的长期均衡价格中扮演着重要的角色,弹性系数为0.24,而二氧化碳的极低价格可能会导致电价对二氧化碳价格的敏感性降低。

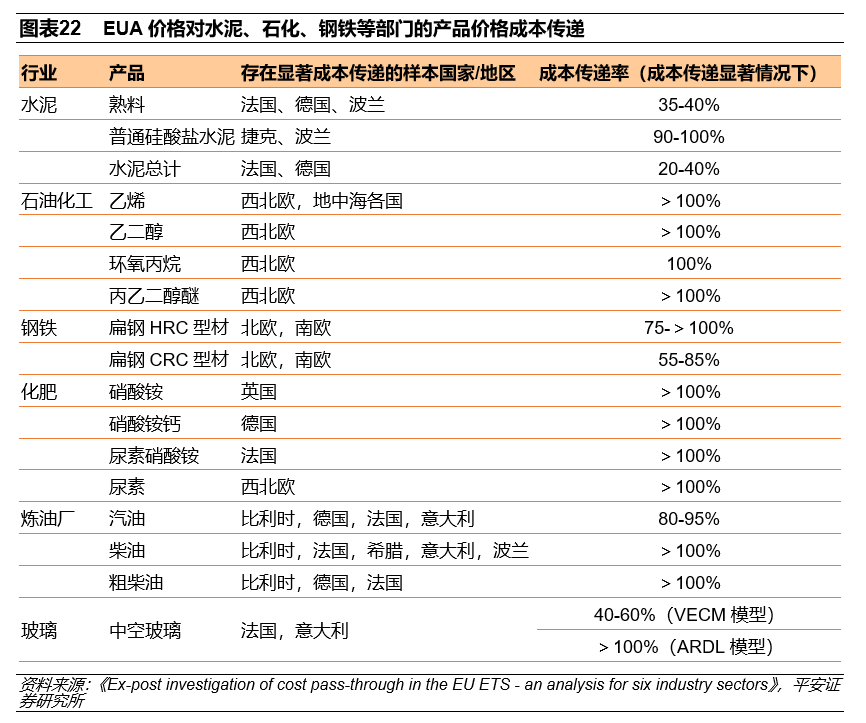

(2)水泥、钢铁、炼油、化肥、石化和玻璃等产品价格

碳价格构成钢铁、炼油、化工等高碳排放行业的成本,进而提高相关产品的价格。Cludius Johanna等(2020)在《Ex-post investigation of cost pass-through in the EU ETS - an analysis for six industry sectors》中调查了水泥、钢铁、炼油、化肥、石化和玻璃等行业的51个产品与国家(产品与地区)组合,对碳成本在欧盟ETS所涵盖行业的产品价格中传递的程度进行了估算,结果表明许多产品存在显著的成本传递,其中水泥、钢铁和炼油厂部门的结果非常显著。在水泥行业,碳价格成本传递率一般在20%-40%之间;在钢铁行业,碳价格成本传递率一般在55%-85%之间;在炼油行业,碳价格成本传递率更高,汽油的指示性成本传递率为80%至100%,柴油和粗柴油的指示性成本传递率为100%或以上。

4.2 EU ETS影响行业竞争力

对于EU ETS带来的欧盟产品价格上升,消费者可以选择欧盟以外地区的产品进行替代,欧盟以外的行业不会面临同样的碳价格,因此可能会利用这种成本优势来获得市场份额,这会影响欧盟产业短期竞争力;对于EU ETS带来的企业生产成本增加以及可能的市场份额下降,欧盟生产商可能选择转移生产,欧盟本地碳密集型产品的产量可能减少,转移新产能投资则影响欧盟产业长期竞争力。

Convery等人(2008)由此研究EU ETS如何影响欧洲短期竞争力,短期竞争力下降表现为盈利能力和运营效率下降、产品净进口增加。他们在《The European carbon market in action : the first trading period, Interim report》中发现,实证证据不能表明,欧盟ETS第一阶段的水泥、炼油、钢铁、造纸和纸浆、石化、玻璃和铝行业的竞争力丧失与碳价格之间存在相关性。这些结果是在对覆盖行业的碳排放配额十分慷慨的环境下获得的,同时在2005年至2007年,这些行业的大宗商品价格和利润都非常高,当市场不那么有利时,限制二氧化碳排放对工业的负面影响可能会更强烈。

许多研究认为EU ETS对行业竞争力有一定影响,产品国际贸易竞争力下降会表现为净进口增加。Demailly和Quirion(2008)在《European emission trading scheme and competitiveness: A case study on the iron and steel industry》中使用部分均衡模型提出,20e /t CO2的碳排放许可价格将对欧洲钢铁行业造成一定的竞争力损失。Mohamed Amine Boutabba等(2016)在《EU Emissions Trading Scheme, competitiveness and carbon leakage: new evidence from cement and steel industries》中发现碳价格在14个分期内对钢铁行业的净进口产生了显著的积极影响,但在对水泥行业净进口的回归中只有5个分期具有统计学显著性。

4.3 EU ETS影响企业业绩

电力、钢铁、石化、化工等行业在一定程度上可以将碳成本转嫁给消费者,提升的产品价格可能对企业业绩产生影响,但整体业绩表现与企业产量、销量有关。

EU ETS可能给电力行业带来意外暴利,主要取决于电厂机组新能源占比。在EU ETS第一阶段,学者普遍认为碳排放配额发放过量,电力企业既获得免费的碳排放额,又提升了电力价格,同时出售过量分配的排放配额,从而获得暴利。虽然EU ETS在第三阶段对排放配额的分配方法进行了改进,但Hannes Hobbie等(2019)在《Windfall profits in the power sector during phase III of the EU ETS: Interplay and effects of renewables and carbon prices》中发现电力部门的暴利现象在绝大多数欧盟国家仍然普遍存在,企业是否获得意外利润的决定因素并不是各发电机组的碳密集程度,而是电厂机组的基本发电结构。

总体来看,碳排放交易体系从以下方面影响相关企业业绩表现:第一,过量分配的碳排放配额给予企业出售机会,低碳排放企业将从中获利。第二,碳排放交易体系增加了企业相关的碳成本,高碳排放燃料的使用将会减少,对于能源密集型企业来说,一方面利润可能会由于销量降低而降低,另一方面可能会通过较高的价格转嫁相关成本从而整体上增加利润。另外,碳排放交易体系可能带来相关产品、行业竞争力变化,促使企业投资于提高能源效率的新技术,进而影响企业业绩。

4.4资本市场反应与碳价格相关

资本市场对企业价值的反应基于现金流和预期。《Carbon prices and firms' financial performance: an industry perspective》中指出,EU ETS碳价格可以通过两种方式影响公司的价值:首先是企业需要优化生产以降低碳排放、在市场上购买碳排放限额,碳价格作为成本会影响公司的现金流,从而影响其价值;第二是碳价格波动对公司价值的潜在变动有影响,类似于石油价格波动和汇率波动带来的风险。

多数研究表明,碳价格变动会显著影响相关公司股票收益。Bert Scholtens和Focko van der Goot(2014)在《Carbon prices and firms' financial performance: an industry perspective》中以Oberndorfer等(2009)为基础,扩展了研究的行业,发现在EU ETS 2008-2011年,碳价格变动对石油和天然气、电力和供热、水泥和石灰以及钢铁行业的股票市场收益均存在显著的正向影响。

也有研究表明EUA价格变动对相关公司股票收益的正向影响不是绝对的。Yuan Tian等(2015)在《Does the carbon market help or hurt the stock price of electricity companies? Further evidence from the European context》中发现EUA和电力公司股票收益之间的关系在很大程度上是由两个阶段的强劲市场冲击所驱动的,如果市场冲击冲击得到控制,这一关系取决于发电企业的碳密集程度。碳密集型企业的股票收益受到EUA收益的负面影响,而低碳密集型企业的股票收益受到EUA收益的正面影响,同时电力公司股票收益的波动性受到EUA市场波动性的显著驱动。

总体来看,碳价格与相关公司股票收益存在密切关系,影响渠道包括:第一,作为成本影响公司现金流;第二,通过成本传递提高价格并实现利润上升,企业价值增加;第三,EUA价格对于不同能源结构的公司产生不同的影响。

4.5 小结

EU ETS实行对产品市场、企业业绩、行业竞争力以及资本市场产生影响。对商品市场而言,碳交易价格与相关产品价格同向波动,EUA价格作为成本可能传递至电力、钢铁、水泥、炼油等行业,引发产品价格相应上升。

对行业竞争力而言,碳价格可能影响相关行业短期和长期竞争力,产品价格上升可能导致欧盟企业市场份额下降,进而影响短期竞争力;生产成本增加以及可能的市场份额下降可能导致欧盟生产商选择转移生产,转移新产能投资则影响产业长期竞争力。

对企业业绩而言,碳价格可通过企业出售过量碳排放配额、增加企业碳成本或转嫁成本导致产品价格上升等影响企业业绩,EU ETS的第一阶段到第三阶段的电力行业获得意外暴利,这也主要取决于电厂机组新能源占比。

对资本市场反应而言,资本市场反应与碳价格变动有关,碳价格作为成本影响企业现金流并间接影响企业业绩。碳价格变动对石油和天然气、电力和供热、水泥和石灰以及钢铁行业的股票市场收益均存在显著的正向影响,低碳密集度的电力企业对碳价格上升表现出股票价格上升。

5

投资建议

5.1根据欧盟经验,新能源、生物质能产业机会较大

(1)从碳排放主要部门看,发电与供热部门、工业部门碳减排潜力大

欧盟:电力和热力部门是碳排放最高的部门,2018年该部门产生的碳排放占欧盟碳排放的34%;交通运输部门碳排放占比较高。从欧盟碳交易实行后碳减排的领域看,发电与供热碳排放显著下降,工业因为使用低碳电力导致碳排放大幅下降;而交通运输行业由于仅有航空运输业纳入EU ETS,碳减排不显著。

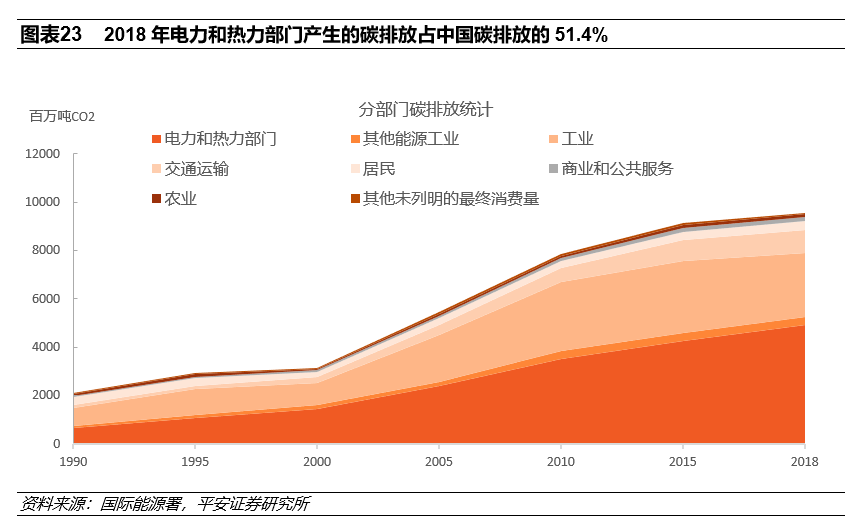

中国:碳排放主要来自于化石能源燃烧过程,以煤炭为主的能源结构决定了煤炭是我国碳排放的主要来源。根据IEA数据,分能源看,2018年煤炭产生的碳排放占全国碳排放的80%;分部门看,2018年电力和热力部门产生的碳排放占全国碳排放的51.4%,欧盟电力和热力部门碳排放也是占比最高。

从欧盟经验看,发电与供热部门的碳减排量最大,工业部门的碳减排量排第二,其他部门碳减排量相对较少。考虑到,我国总体碳排放量高于欧盟,发电与供热部门、工业部门碳排放占比高于欧盟,我国发电与供热部门、工业部门碳排放潜力较大。同时,我国加快推动新能源汽车产业发展,随着新能源汽车逐步替代汽柴油车,交通运输部门碳减排潜力也较大。

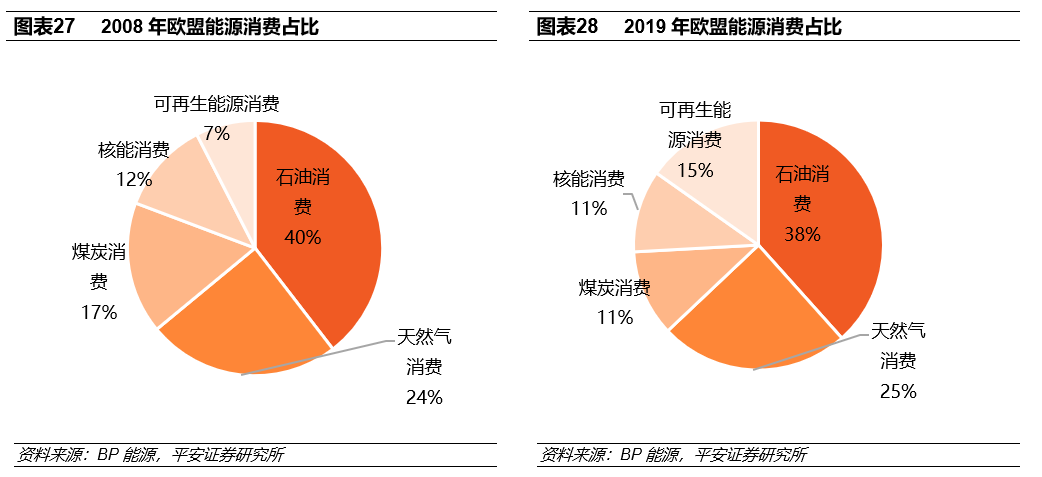

(2)从能源结构调整看,煤炭占比会下降,新能源占比显著提升

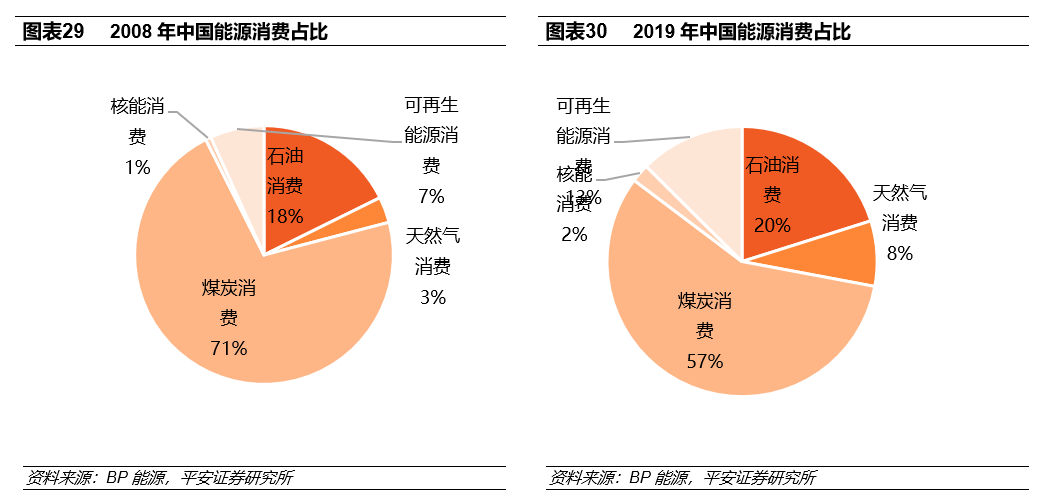

目前,欧盟的能源消费仍以传统能源为主,截止2019年化石能源消费比例达74%,相比2008年下降7个百分点。从结构上看,EU ETS推行以来,清洁能源迅速发展,尤其是可再生能源消费占比提升至15%,煤炭消费大幅下降。我国能源消费以传统能源为主,近年来传统能源消费比例下降,但仍占据85%。预计碳中和目标下,我国以煤炭为主的传统能源消费将进一步下降,可再生能源消费需求将有较大增长空间。

5.2投资建议

碳达峰碳中和的“30·60目标”作为一个可量化的约束指标,将成为我国推动节能减排、低碳发展的加速器。碳市场是推进碳中和的经济保障,随着全国碳排放权交易市场正式启动,将带来一系列投资机会。

(1)能源结构进一步向清洁能源转型,传统能源消费量明显下降,清洁能源逐步成为最主要的电力来源,生物质能源快速发展,新能源汽车替代传统燃油车使得交通领域的碳排放逐步下降。建议关注风电、光伏、新能源汽车产业链以及垃圾发电、生物柴油等生物质能源产业链。

(2)碳交易价格与相关产品价格同向波动,碳价格作为成本可能传递至电力、钢铁、水泥、炼油等行业,引发产品价格相应上升。涉及碳交易的龙头企业一般具有技术和规模优势,碳价格对龙头公司影响较小,其中电力公司中新能源占比高的公司将受益。建议关注电力、钢铁、水泥、炼油等龙头企业以及新能源占比高电力企业。

完整PPT报告,请在雷锋网公众号对话框回复关键词“ 21420 ”获取。

还原一小段中台“真相”

英伟达最终活成了“三芯”