一块iPhone玻璃引发的资本争夺战

「核心提示」

编辑 | 刘杨

苹果公司作为全球消费电子行业的巨擘,不知多少中国企业因其获益。

A股和港股的“苹果概念股”合计超过百只,总市值达到37000亿元。眼下,又有一家“果链”巨头要上市。7月30日,伯恩光学在港交所披露招股书。

根据弗若斯特沙利文数据,2020年,以出货价值计算,伯恩光学是全球最大的智能设备外观结构及模组方案提供商,占据17.6%的市场份额。苹果、三星、华为、小米以及联想、传音等手机厂商,都是伯恩光学的客户,苹果是其中最大的那个。招股书显示,2021财年(年结日为3月31日),仅苹果一个客户就为伯恩光学贡献了56%的营收。

伯恩光学在业内无人不晓,其创始人杨建文夫妇更是香港第四大富豪,但在公众视野,伯恩光学鲜有人知。相比之下,与伯恩光学核心业务基本一致的蓝思科技盛名在外已久,其创始人周群飞一度曾是中国身价最高的女企业家。

现在,两个“果链”巨头终于要在资本市场上公开“硬碰硬”,到底谁更胜一筹?

注定是“冤家”

伯恩光学发端于哪一年,可能杨建文自己都不清楚从何算起。

官网资料显示,伯恩光学于1987年在深圳建厂,招股书称是1989年。但根据央广《经济之声》报道,杨建文1986年就从香港到了深圳,在深圳横岗街道的一家砖厂里搭了一个铁皮棚屋,为机械手表生产表面玻璃。

同样是在80年代末期,周群飞南下深圳,也在一家生产手表表面玻璃的工厂打工,更巧的是,这家工厂的老板正是杨建文的哥哥。

1992年,伯恩光学的前身“富士光学有限公司”在香港注册成立。次年3月,周群飞自立门户创办了蓝思科技的雏形。

杨建文不算白手起家,当时他得到了一位名叫“林伯”的贵人相助,《经济之声》称,林伯才是富士光学的老板,只不过杨建文深得林伯赏识,甚至俘获了林伯女儿林惠英的芳心。

林惠英非等闲女流之辈,自1989年以来,林惠英就一直负责打理公司日常运营,并在商业管理及行政方面积累丰富经验。2020年,林惠英位居福布斯“全球百大最具影响力女性”第81位,周群飞名列第70位。

2001年,伯恩光学有限公司在香港总部成立。同年,在深圳市龙岗区横岗金泉工业区成立伯恩光学(深圳)有限公司。杨建文取名“伯恩”,有感念“林伯恩情”之意。

起初,无论是林家的富士光学,还是杨建文的伯恩光学,做的都是手表玻璃的生意,后来杨建文发现当时的手机屏幕都是由塑胶制成,虽然成本低,也更轻便,但非常容易出现划痕,于是杨建文尝试用玻璃制作手机屏幕,并向手机厂商推荐。

招股书称,伯恩光学是全球第一家提供手机玻璃盖板解决方案、第一家提供智能手机3D玻璃盖板解决方案的公司。但蓝思科技在招股书中表示,它才是首次将玻璃屏引入高端智能手机,以及首次将3D玻璃应用到智能手机的企业。

2004年,伯恩光学先接到摩托罗拉100万片玻璃屏的订单,后又追加了400万片,无奈伯恩光学吃不下,50%的份额被日本一家企业分了去。

其实摩托罗拉不但找了伯恩光学,也给蓝思科技下了订单,可能正是这笔订单让伯恩光学和蓝思科技结下了梁子。

据《湖南日报》报道,生产手机屏的玻璃原料,是一家日本企业,而这家日企与蓝思科技的竞争对手私交甚好。周群飞称,“他们两家联手卡我”,她还因此贱卖了自家房子。好在天无绝人之路,周群飞找到了替代材料并通过摩托罗拉的认证,蓝思科技得以继续与伯恩光学竞争。

2007年初,苹果发布重新定义手机的初代iPhone,物理按键被抛弃,取而代之的是一大块玻璃屏幕。iPhone引领的行业变革,让伯恩光学、蓝思科技顺势崛起。

由于市场空间很大,因此没有任何一家企业可以独占全部份额,而且手机厂商也不会依赖单一的供应商。

张显波本来是蓝思科技从伯恩光学挖的“墙角”,孰料张显波又回到了老东家。蓝思科技方面称,张显波涉嫌向非公职人员行贿并侵犯商业机密。最终,张显波因证据不足被取保候审。

另据《湖南日报》报道,蓝思科技2014年的全球市场份额超过50%,但当时伯恩光学高层认为本公司才是全球最大的供应商。伯恩高层对《南方都市报》表示:“到底谁做的更好,谁的订单最多?如果有必要,可以把双方所有的资料,公司营业状况报表等公布出来”

当时蓝思科技正在筹备上市,而在上市这件事上,伯恩光学一再“失算”。

有报道称,伯恩光学不上市或许与杨建文的性格有关,杨建文一贯为人低调,当时伯恩光学连自己的官网都没有。

2015年3月18日,蓝思科技登陆创业板,融资继续扩大产能,周群飞一跃成为中国女首富,这个背靠苹果发迹的女人从此进入公众视野,蓝思科技也成为同行业中最为知名的“果链”巨头。

蓝思科技上市不到三个月后,伯恩光学就放弃了不上市的初衷,计划在香港上市,并向媒体承认,上市的原因是“受蓝思科技成功上市的刺激”。

2016年1月,杨建文终于对外宣称伯恩光学已正式启动上市,虽然计划融资20亿美元,但又表示伯恩光学并不缺钱,上市只是为了进一步实现全球化战略。无奈这一年苹果业绩表现欠佳,iPhone销量下滑,殃及伯恩光学的上市计划。2016年,蓝思科技的业绩也有所下降。

到2018年,苹果最新款iPhone销量不及预期,再次影响了伯恩光学上市进程,此间还传出伯恩光学大量裁员。于是,伯恩光学的上市就一直拖到了现在。

由于华为受到美国制裁,其大部分高端手机市场份额被苹果吞下,iPhone销量大增,加之疫情期间平板电脑的销量也迎来井喷,总之苹果业绩表现十分亮眼。当然,华为也是伯恩光学的客户,但给伯恩光学贡献的收入远不如苹果。

苹果好,伯恩就好。伯恩光学显然不想再错过这次上市机会。

7月底,伯恩光学披露招股书,与蓝思科技相比到底谁更强,外界终于可以有一个直观感受。

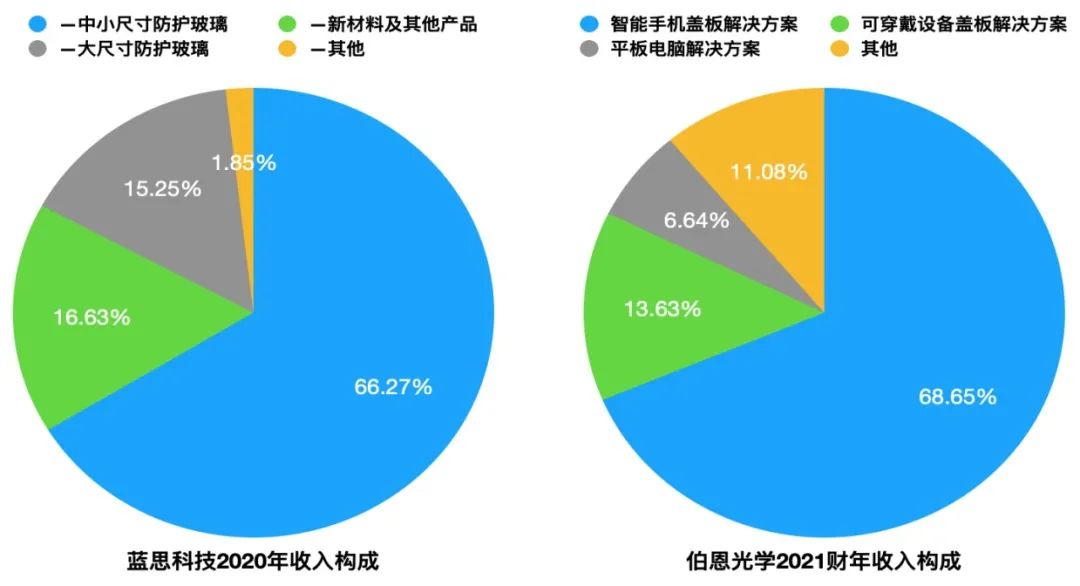

根据招股书,伯恩光学的业务有四部分,分别是智能手机盖板、可穿戴设备盖板、平板电脑盖板和其他业务。蓝思科技的业务也分为四部分,中小尺寸防护玻璃(指手机)、大尺寸防护玻璃(指平板电脑)、新材料及其他产品、其他业务,

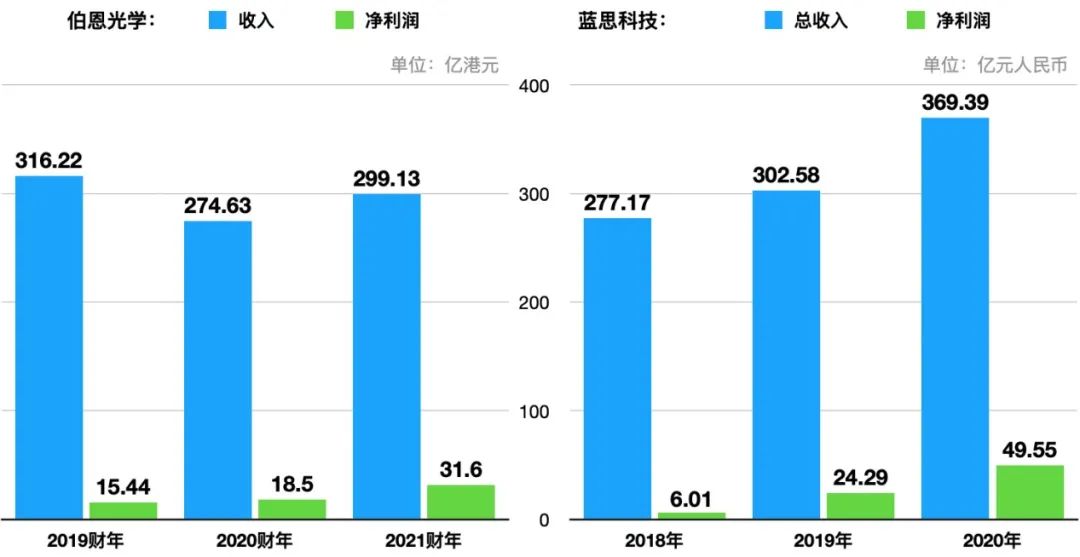

2018到2020年,蓝思科技分别实现收人277.17亿元、302.58亿元和369.39亿元,三年累计949.14亿元。

再看利润。2019到2021财年,伯恩光学净利润分别为15.44亿港元、18.5亿港元和31.6亿港元,三年累计65.54亿港元,约合人民币54.56亿元。蓝思科技2018到2020年净利润分别为6.01亿元、24.29亿元和49.55亿元,三年累计79.85亿元。

双方毛利率总体相差并不明显,最近一个年度的毛利率,蓝思科技比伯恩光学高出两个百分点。

研发支出上,2019到2021财年,伯恩光学研发成本为17.94亿港元、16.61亿港元和16.45亿港元,分别占当期总收入的5.7%、6.0%和5.5%。

蓝思科技的研发投入与伯恩光学相差不多。2018到2020年,蓝思科技的研发费用为14.8亿元、16.39亿元和14.42亿元,分别占当期总收入的5.3%、5.4%和3.9%。

直观上看,蓝思科技在财务数据上略优于伯恩光学,但两家面临着一个共同的问题。

伯恩光学在风险提示中称,伯恩光学依赖有限数目的主要客户,并且无法从客户处获得长期采购承诺,加之公司的议价能力有限,因此,如果客户的订单大幅调整,公司业绩可能出现重大不利影响。蓝思科技自然也有这样的隐忧。

2019到2021财年,伯恩光学前五大客户为其贡献了83.9%、83.8%及82.7%的收入,尤其是第一大客户,占比高达40%、42.8%、56%。

蓝思科技状况亦是如此。2018到2020年,蓝思科技前五大客户采购额占比总收入达到75.04%、74.67%、79.29%,其中最大的客户贡献了46.97%、43.07%、54.97%的营收。

伯恩光学和蓝思科技的第一大客户自然是苹果,也就是说,现在两家公司各自的半条命都掌握在苹果手里,自身的话语权较弱,日子过得好不好得看人家的脸色。

刚刚被苹果抛弃的欧菲光就是一个血淋淋的例子,失去苹果的订单后,欧菲光预计2021上半年盈利下降超过90%。

此外,客户还会插手公司原材料来源,比如要求伯恩光学向指定的供应商采购原材料,而且客户可以直接与指定供应商进行价格磋商,这就导致伯恩光学无法完全控制自己的成本。

尽管客户高度集中,且业务开展中有不可自控的因素,但伯恩光学基于三条理由认为公司的稳定发展是可持续的。

第一,除了苹果和三星,其他客户都不大;第二,与客户合作时间很长,特别是苹果三星,合作都超过十年了;第三,客户跟我们均属互惠互补。实际上,这三条理由颇显牵强,说白了还是希望大客户不要抛弃。

所以,相比“外患”,为了更长远的发展,伯恩光学与蓝思科技或许更应该考虑“内忧”,以化解依赖大客户的潜在风险。

比如,在不伤害大客户订单的情况下,给小客户加大一些产能。小米目前占伯恩光学和蓝思科技的采购份额还很小,而雷军说小米手机要在三年内冲击全球第一,同时重启了平板电脑产品线,对伯恩光学和蓝思科技来说,小米或许就是下一个大客户。