波卡生态都有哪些流动性解决方案?

当行业焦点由过去的比特币扩容问题,转移到以太坊的扩容问题上来时,波卡生态仍在发生着积极的变化,Kusama和Polkadot的平行链已经开始稳健运行,无论是何种解决方案,其实都是在解决日益增长的加密需求与低效的底层架构这种问题。

波卡创始人Gavin Wood在作为以太坊CTO期间已经预料到这种问题的存在,于是将多种优秀的方案融入到了波卡的底层技术架构之中。

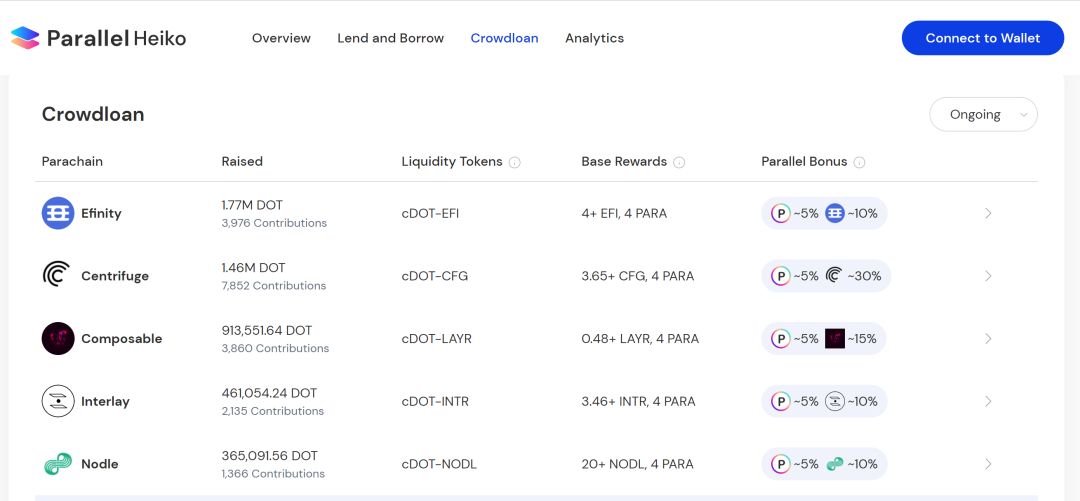

今天我们暂且不去探讨这类方案的差异,而是从波卡生态入手,说说针对平行链拍卖过程中的流动性问题该如何解决。

在通过中继链保障网络安全之后,项目方通过竞拍的方式获得平行链的资源使用权,但由于项目方需要持有非常多的DOT/KSM才有可能竞选成功,这对绝大部分项目而言是不切实际的,因此波卡提供了一种叫做众贷(Crowdloan)的机制,借助这个机制,项目方可以从用户手中募集DOT/KSM来参与平行链资源的竞争,这样一来就大大降低了平行链竞选的门槛。

但类似的问题又出现了,每个平行链的运行将锁定DOT/KSM不同的期限,随着锁定的DOT/KSM越来越多,DOT/KSM的流动性将会越来越低,而流动性的降低实质上会严重制约波卡生态的发展。

DeFi的兴起为用户提供了丰富的资产管理工具,用户对DOT/KSM的流动性需求可能会大大超越了通过质押获得奖励的需求。

针对波卡生态中的这种流动性问题,目前主要有3种解决方案。

1. Acala:

Acala是波卡生态知名项目,致力于成为去中心化的金融中心和稳定币平台。Acala主要有跨链多资产抵押稳定币系统、流动性释放协议、DEX交易平台及预言机四部分业务。Acala同时还是一个智能合约平台。

在解决流动性问题上,Acala通过生成叫做LDOT的衍生资产(其先行网Karura对应的是LKSM)来释放所质押平台币的流动性,同时一方面在稳定币系统中支持将LDOT作为抵押物,另一方面通过DEX添加流动性支撑,通过采用这两种措施为衍生资产赋能,从而尽量使得L资产具备足够强的流动性。

其实,我们见过的一些流动性释放协议都会生成一个对应的质押凭证,比如Lido中质押ETH的凭证叫做stETH,Stafi中质押DOT的凭证叫rDOT,由于代币流动性问题,这些衍生资产与原生资产之前总是存在一定程度的折价,因此如何使衍生资产具备较高的流动性成为吸引用户质押资产的关键。

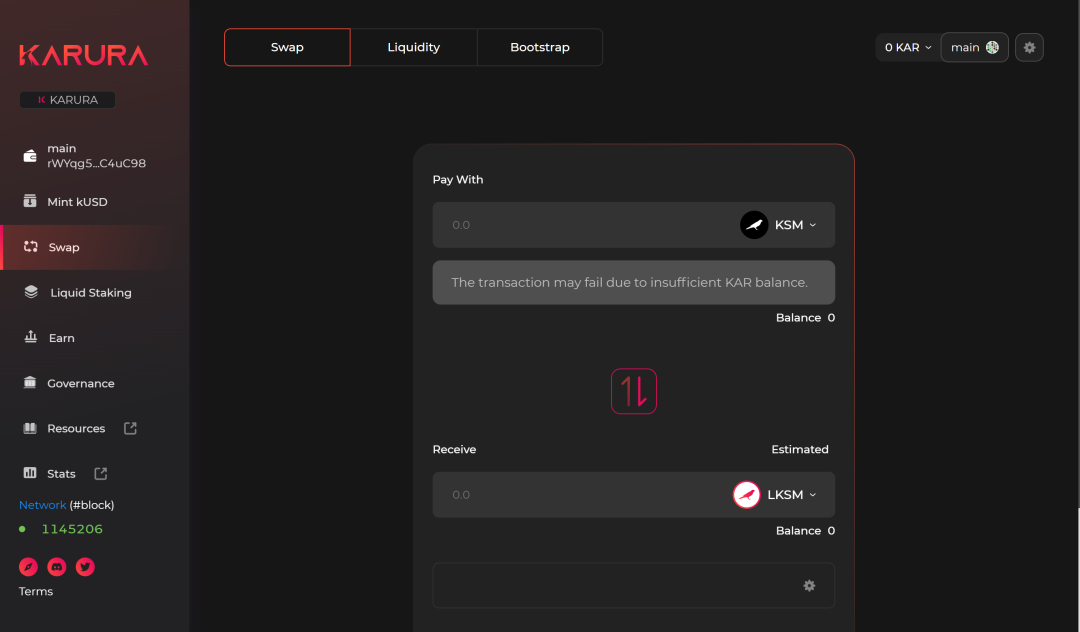

通过其运行良好的先行网络Karura的产品我们可以基本了解其运行模式,在下图的产品中,主要包含了稳定币kUSD铸造(Mint kUSD),去中心化交易所DEX(Swap),流动性质押(Liquid Staking)等前面提到的核心功能。

Karura 产品界面

流动性质押目前仅仅支持KSM的质押和LKSM的解质押,所质押的KSM既没有用于底层共识安全的维护,也未用于平行链插槽的竞拍,因此LDOT或LKSM更像是一层封装,类似于ETH与WETH之间的区别,因此Acala在解决流动性问题上似乎并不彻底。

目前Acala推特用户21.3万,电报用户3.6万,Acala成功第一个当选Polkadot的平行链,可见其获得了广泛的认可。Acala先行网络Karura平台币KAR流动市值8100万美金,Polkadot上的代币ACA尚未流通。

2. Bifrost:

Bifrost是专注于质押资产流动性释放业务的DeFi协议,Bifrost不仅开展了ETH2.0 Staking的流动性释放业务,同时也在为Polkadot和Kusama的插槽竞拍提供流动性释放业务。

通过Bifrost进行Staking,用户在获得Staking收益的同时,还能获得对应的衍生资产,衍生资产可以交易、转让,以及参与到各种DeFi活动中。衍生资产可以与原生资产进行一定比例兑换,并且还能不断获得Staking收益,是一种生息资产。

由于众贷(Crowdloan)成为波卡生态的一种重要功能,Bifrost也成为一个重要的众贷入口,目前Bifrost的流动性众贷解决方案同时支持Kusama和Polkadot。

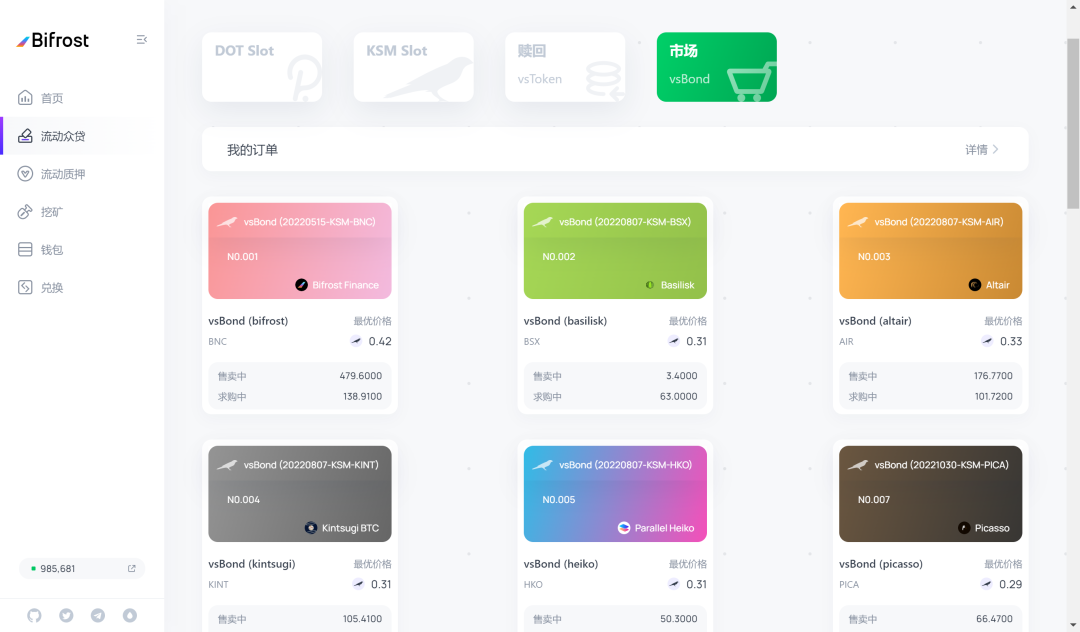

具体实现机制上,因为在插槽拍卖过程中存在租赁期和奖励的不同,这样会产生很多权益不同的代币,因此Bifrost方案把代币资产属性与权益属性进行了解耦,设计了两种衍生品:vsToken(Voucher Slot Token)和vsBond(Voucher Slot Bond)。

其中vsToken(vsDOT/vsKSM)是同质化代币,也是用户的质押凭证,代表用户参与平行链竞拍代币的资产属性。vsBond是非同质化代币,代表用户支持平行链的插槽租赁周期与竞拍奖励的不同权益属性。

Bifrost vsBond 订单界面

波卡生态发展还处于早期,虽然可以执行的案例并不如以太坊和其他主流公链多,但DeFi的普及加强了用户对资产的流动性需求。

对于波卡系框架,这种流动性既有主链代币质押过程中的流动性,还有插槽竞拍中的流动性,因此流动性问题显得更加复杂一些。

现有解决方案可谓未雨绸缪,一方面通过衍生资产的方式来释放流动性,另外一方面通过借贷、交易、抵押资产等不同方式为衍生资产赋能,提高流动性。

波卡作为Layer0底层设施,随着流动性释放协议的不断完善,参与波卡插槽竞拍的门槛和障碍不断降低,其上的生态有望取得快速发展。而生态的不断发展又会反过来加强流动性解决方案的锁仓规模,如果规模够大,则可形成巨大的网络效应,捕获波卡生态发展的红利。

以上内容仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。

-END-

区块链研习社是一个区块链知识学习与投研平台,尝试将区块链各领域艰深的知识以科普课程的形式呈现给大家,给区块链爱好者和投资者提供一个认知提升的平台。我们成立于 2017 年 1 月,输出区块链科普课程逾 100 节,撰写科普文章逾 100 万字。

IDO模式讲解 |Solana生态一览| SNX Layer2迁移

波卡DeFi生态进展 | NFT快速入门 | DeFi+Layer2