想靠IPO输血,喜相逢能走出至暗时刻吗?

业绩由盈转亏,诉讼不断,一成买新车的喜相逢三战IPO。

作者 |华甫 编辑 | 史玉龙

出品 | 互联网那些事

投稿微信 | mawen011

一辆厂商指导价格为8万的国产车,在那些“一成首付”开新车的APP上分期购买,四年时间里用户需要还的贷款一共为12万,足足多还了半辆车的钱。

当车主默默坚持还贷4年,以为还完贷款车就归自己的时候,说不定那些平台的“技术专家”就会靠着车里装的GPS定位悄悄的把车走,车主只能面对“车钱两空”的状况。

什么?这车是你12万买回来的?对不起,您当初签的只是“融资租赁”合同,车子是租给你的,所有权还在我平台。想买断?对不起得再交“亿点点”钱。

这是来自知乎的网友的真实案例。

这并非孤例,而是在现实里的“魔幻资本套路”经常发生。

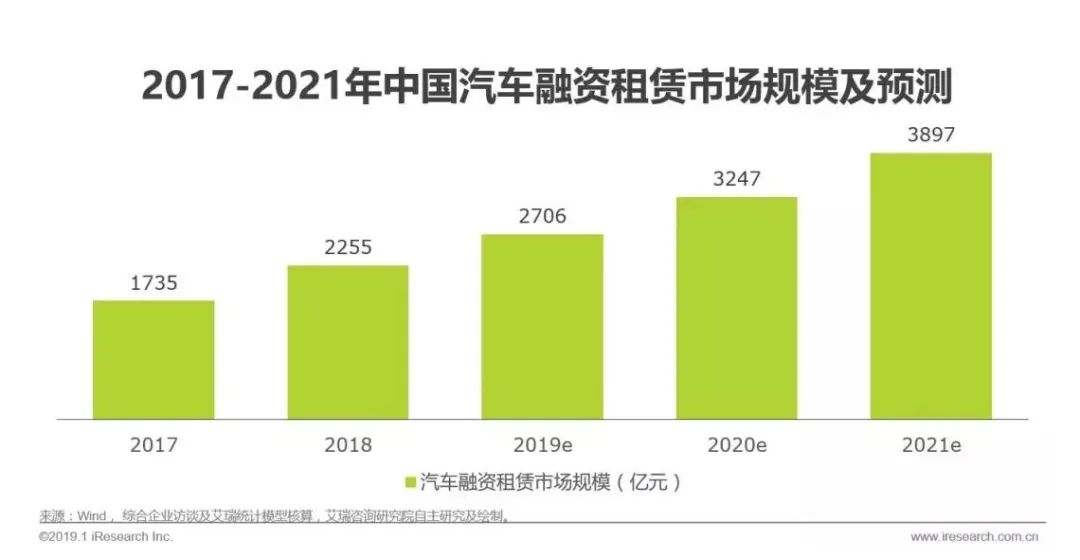

根据艾瑞咨询《中国汽车融资租赁行业研究报告》显示,这种表面上是平台方卖车,实际“以租代购”的魔幻套路进入国内三五年来,除了专业租赁平台外,赛道还吸引了车企、车行、互联网巨头等玩家入局。

伴随玩家入局的,是从未消停的外界争议和用户投诉。

成立于2007年的福建汽车融资租赁公司喜相逢虽然在声量上略显“低调”,与赛道内“新秀”相比,绝对算是做租赁起家的“前辈”。

接受的争议与其“低调”的形象形成了鲜明对比。

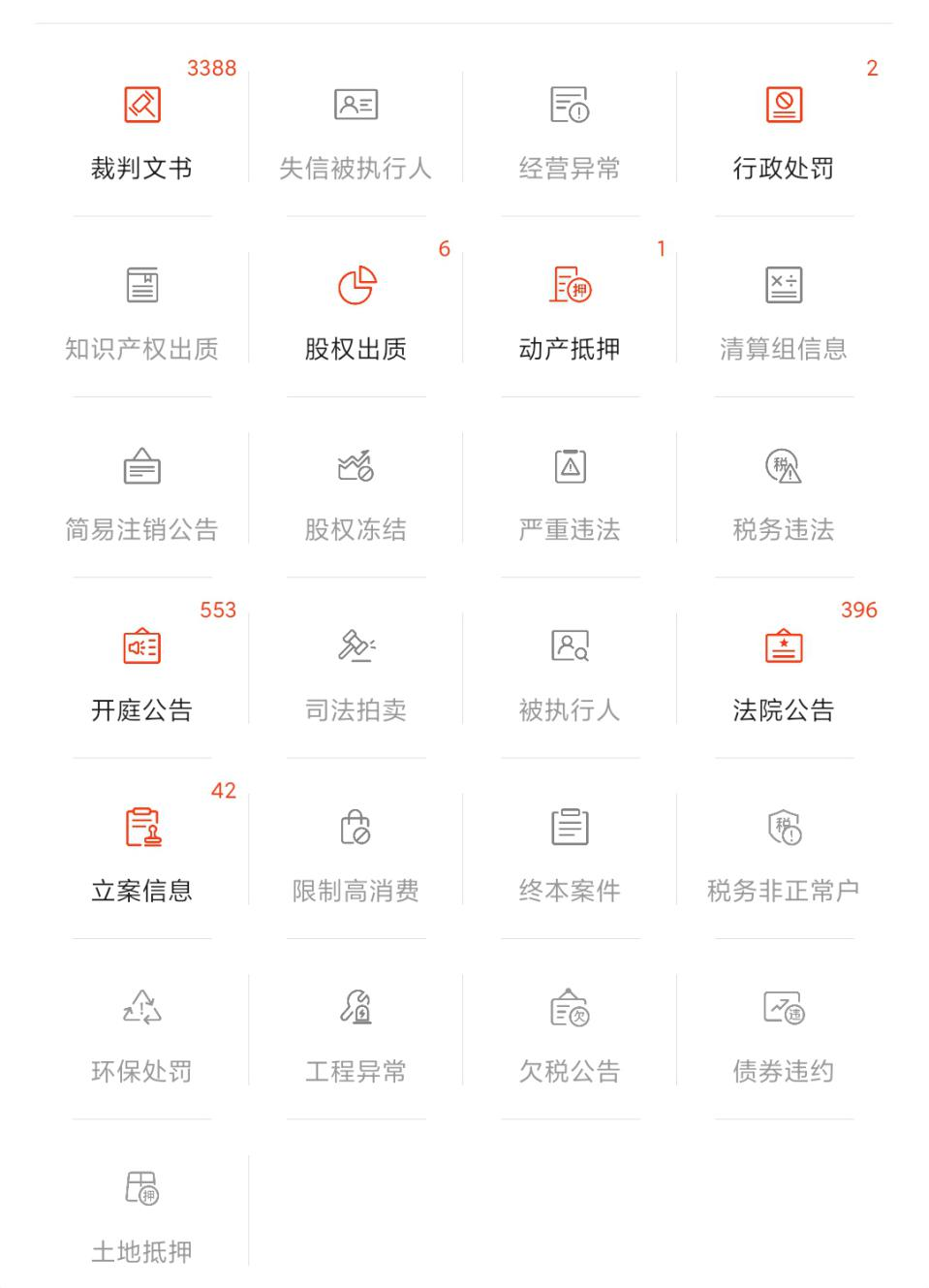

根据天眼查显示,喜相逢间接全资附属公司——喜相逢集团有限公司相关的裁判文书信息达到3388条,其中很多裁判文书信息都涉及融资租赁合同纠纷。

不仅如此,还存在股权质押、资产抵押等一系列经营风险的状况。

在连续两年交表失败后,今年喜相逢第三次向港交所提交了招股书。

要知道在2015年喜相逢早早的就在新三板敲钟了,也是它自己在上市仅仅一年后便结束自己的新三板挂牌生涯。

这就好比一个绯闻缠身的已婚男人,在甩掉了自己的现任之后,连续三年锲而不舍的向“新欢”写“告白信”。

喜相逢急于上市的背后究竟隐藏着什么秘密?是什么让喜相逢在股市里“又进又出”?

是什么激发起了喜相逢如此的求生欲望?面对种种危机喜相逢又做了哪些补救措施?

1

汽车融资租赁赛道不断扩大边界,无形中掩盖喜相逢这“老牌正规军”的窘境。

艾瑞咨询发布的《中国汽车融资租赁行业研究报告》显示,我国汽车行业新车的销量增速正在下滑,甚至出现了负增长。

存量时代即将到来,在一线城市汽车的存量接近饱和的当下,二三线城市成为是市场规模扩大的新增长极。

而与一线城市的情况有所不同的是,“4S店+银行贷款”这种在一线城市早已成熟的模式在下沉市场并不受用。

面对新的需求变化,需要的是不同的打法和思维,传统的银行或金融机构放贷买车的方法的缺点暴露无遗,相比之下融资租赁就显得更为灵活多变很多。

简单来说,汽车的融资租赁模式就像喜相逢这种,融资租赁公司会一次性的向车企购买一批车,通过规模优势压低单一车辆的采购成本。

然后通过“低首付”“长账期”的方法将车辆转给买车人,等租约到期后,买车人再与融资租赁公司协定车辆所用权的归属方法。

融资租赁模式在理想的状态下对于车企、平台、购车人来是皆大欢喜的。

车企可以快速的回笼资金,平台可以从中获利,而买车人能以更低的资金门槛获得想要的商品。

可现实往往不遂人愿,越是方便的模式在搭建和运营的过程中,对企业自身实力所提的要求会越高,其中市场规模和资金体量的支持尤为重要。

就喜相逢而言,一方面要承担买车人的违约风险,另一方面也对现金流有很高的要求,必须要有充沛资金用来购入资产。

很可惜喜相逢在玩这个模式的时候可能高估了自己,所谓新形式的“金融创新”对于它来说也可能是自掘坟墓。

从喜相逢递交给港交所的招股书中我们可以看到,在中国新车销量增速放缓的背景下,汽车融资租赁市场的贷款事件宗数却逆势上扬。

受汽车融资租赁产品的市场渗透率上升所带动,预计在2025年,零售汽车融资租赁市场规模预计将达约240万宗,2020年至2025年间的复合年增长率为7.8%。

这对于喜相逢来说本是机遇,汽车融资租赁市场的蛋糕越做越大,大可在增量市场里多分一杯羹,但分到喜相逢手里的分量却越来越少......

在营收方面,根据招股书数据,2018年、2019年、2020年,喜相逢营业收入分别为10.24亿元、10.76亿元、7.5亿,总收益呈下降趋势。

在市场份额上,2020年12月31日,喜相逢位列中国第三方汽车零售融资租赁公司中第8名,市场份额为1%。而前十大公司占整体市场约87.8%的份额。

根据去年7月份的招股书,当时披露的数据显示,截至2019年12月31日止,就交易量计算,喜相逢于中国第三方汽车零售融资租赁公司中名列第9,市场份额为1.8%。

就在一年内,喜相逢的市场份额就缩小了近一半。

在喜相逢占营收大头的融资租赁销售汽车项目上,租赁协议的数目从2019年的6,916份減至2020年的3,901份,几近腰斩。

在招股书中,喜相逢将“不佳的表现”的锅甩给了疫情,但在全行业经受疫情考验的大背景下,为什么偏偏是喜相逢把自己一般的市场份额给调整没了呢?

如果把目光拉回到行业层面,答案就明朗了很多。

喜相逢以自己的小体量学着赛道头部玩着烧钱游戏,而他又烧不过赛道内已上市的“同门”专业租赁系。

在获客能力方面,互联网系“营销整活”的本领对喜相逢更可谓降维打击。在车源的丰富度和渠道资源方面,厂商系和经销商系的天然优势无需过多赘述。

面对如此境地,为了维系现金流,填补资金缺口,喜相逢把融资租赁这个“便利”的玩法做到了极致。“金融创新”所谓便利固然存在,只不过方便的对象是谁就耐人寻味了。

打开喜相逢旗下的“淘气”APP我们就能发现端倪,喜相逢虽然打着“个性化”定制贷款方案的旗号,但都只能分48期,而首付最多也就仅仅能交两成。

喜相逢更像是玩“利差把戏”的高手,车辆只是这场把戏里的“标的工具”,比起把车卖出去,他更想要的是源源不断的还款期数,为的是弥补高负债下现金的断流风险。

2

成立于2007年的喜相逢,在成立的起初5年间,一直做的都是单纯的车辆出租生意,还没有捣鼓出“以租代买”、“假卖真租”的收割套路。

随着公司规模的扩大,单纯的出租生意已经难以满足喜相逢的胃口。

就算是在经营性租赁市场已经有了长足发展的今天,其也只占喜相逢营收的3-4成左右,可见经营性租赁利润之微薄。

而到了2012年,当时汽车融资租赁的市场规模还比较小,发展空间更大,对于本就从事租赁行业的喜相逢来说无疑是一次轻松转型的机会。

不仅如此,对于租赁公司来说,它提前为承租人支付了一笔货款,相当于承租人向其进行了融资,而承租人每月所支付的租金则相当于分期还款,这样租赁公司就可以从中获取收益。

于是在2012年后,喜相逢就将业务模式的重心转放在汽车零售及融资业务,以直接融资租赁的方式出售汽车上,而这也使得喜相逢逐渐患上了“资本依赖症”。

在其2015年新三板挂牌公开的相关数据可以看到,在转移业务重心之后,喜相逢的营收、净利、总资产均呈现飞速增长的态势。

但公司的经营性现金流却极为诡异,特别是在2015年上市期间跌落到了“-1.6亿”,而在2015年公司的营收也就仅仅0.8亿。

但之后于2016年12月15日喜相逢就在新三板主动终止了上市,据喜相逢称,公司于2016年新三板摘牌是由于公司在新三板交投量稀疏,而联交所流动性更强。

也就是说,新三板所能为喜相逢提供的资金并不足以支撑其发展,于是双方走向“和平分手”的结局。

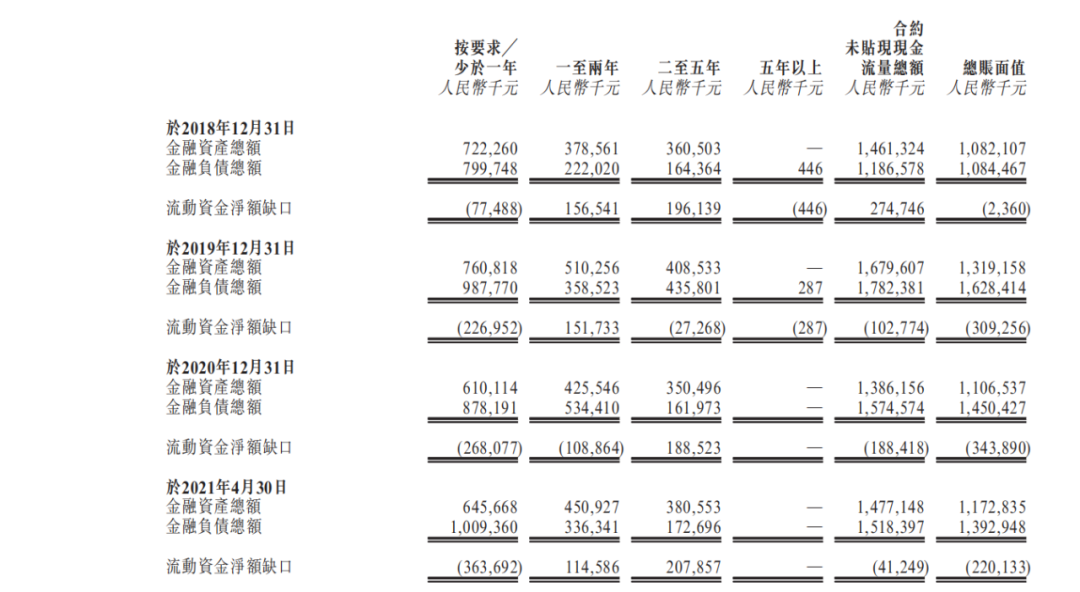

而摘牌后喜相逢要面对的是更为强烈的“流动性危机”。从少于一年的流动资来看,2018年到2021年的流动资金净缺口越来越大,0.7亿、22亿、27亿、36亿。

喜相逢的营收远远跟不上负债,其花钱也越来越“大手大脚”,为弥补自身“造血能力”的不足,喜相逢可谓想尽了一切办法融资筹钱。

从艾瑞咨询对汽车融资租赁企业融资优先级中我们可以看出,银行的资金使用成本是最低的。

但在喜相逢的财报中,在资金缺口逐步扩大的背景下,银行渠道的融资却越来越少。

既然银行的渠道补足不了喜相逢的胃口,喜相逢以其汽车融资租赁模式的便利玩起了资产质押和证券化的游戏,在喜相逢缺钱的档口下,也只能如此。

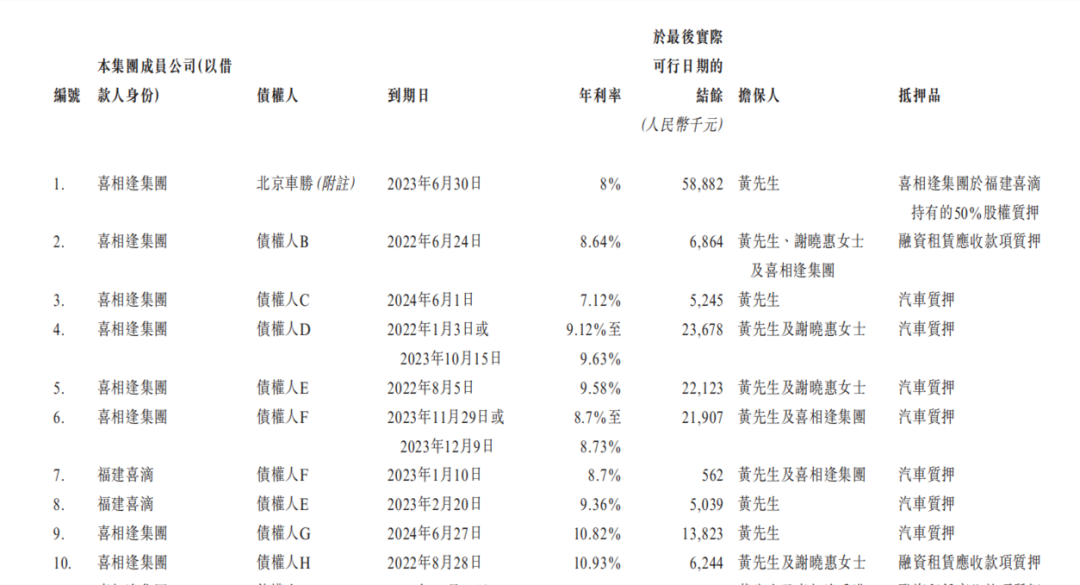

在喜相逢与独立第三方债权人订立若干融资安排中,不难发现其股权质押和汽车质押等相关的债权债务关系。

根据资产证券网的公开信息,2021年喜相逢,联合汇通诚信租赁、普惠租赁发行了金额为6.14亿的ABS项目。

喜相逢将持有的汽车分期客户的债权打包,通过SPV机构的分级包装,卖给投资者,将现金流压力转移至购买专项计划的投资者身上,并且赚取利差。

喜相逢的融资租赁模式为其倒腾资金提供了操作的便利,同时这种路子在涉及多方的情况下,系统性风险的爆发概率也会提高

尽管资产质押与证券化虽然可以在一定程度上缓解了喜相逢的现金流压力,但也只是把资金断流的风险往时间线后腾挪而已。在企业自身造血能力和竞争能力不足的情况下,“金融魔术”只不过为“饮鸩止渴”。

而这种魔术的代价便是喜相逢逐渐走高的融资成本。

从2018年至2021年4月30日,公司的融资成本分别为6260万元、9760万元、9870万元及3380万元,占同期的融资租赁收入分别23.5%、36.3%、42.0%及44.6%。

除经营成本外,喜相逢的第二大成本支出便是融资成本,而由此产生的偿债压力,也在进一步加大喜相逢的现金流压力。

总结来看,如今的喜相逢,在深陷法律纠纷、市场萎缩、现金断流状况下,如此着急的三扣港交所的大门,很难不让人“浮想联翩”。

如此的求生欲不得不让围观群众感到不安。当然也只有向资本写“告白信”,才能让喜相逢活下去。

不知喜相逢在奋力求生的时刻,会不会回想起当初自己只做“单纯出租生意”的悠然模样,这是喜相逢与“资本共舞”必须付出的代价。