玩转数学,40岁征服华尔街,27年打败巴菲特的男人的秘密武器

大数据文摘出品

文章摘自湛庐文化出版社《征服市场的人》

对普通投资者开放的基金巨亏,但与此同时仅对员工及极少投资者开放的自营基金依然取得惊人回报,让美国“量化传奇”文艺复兴科技再度成为关注焦点。Institutional Investor近日援引文艺复兴旗下“大奖章基金”(Medallion)的一名投资者称,该基金在动荡的2020年取得了历史罕见的好成绩,全年回报高达76%。目前大奖章基金仅向公司员工、前员工和少数老客户开放。

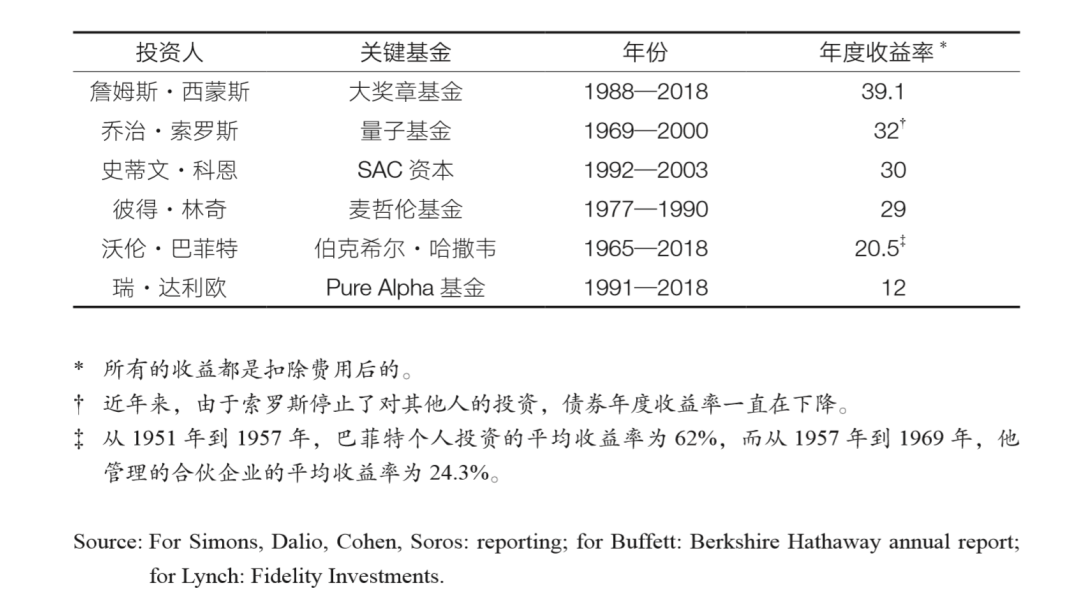

各大基金的年度收益率对比

而这只基金的创始人詹姆斯·西蒙斯也在今日宣布于2021年1月1日辞去文艺复兴科技董事会主席一职。现年82岁的西蒙斯可谓是量化投资的一个传奇,不仅是目前身家最高的对冲基金投资人,也一直保持由其创下的最佳量化投资记录。但是,他也未能逃出去年量化基金投资业绩普遍不佳的魔咒。

那么这位传奇所创立的文艺复兴公司和大奖章基金究竟有什么成功的秘诀?我们从西蒙斯的这本传记可以一窥究竟。

秘诀一:数学天才的财富启蒙之路

3岁,西蒙斯就能算出某个数字的两倍和一半各是多少,还可以算出2到32的平方数。

17岁,西蒙斯就对割肿纯理论性问题很有兴趣,比如平面的无限延展性等。

被麻省理工学院录取后,天才的他直接跳过大一的课程,开始于微积分、几何、代数打交道。

21岁,因为提前攒够学分,西蒙斯提前毕业,并师从陈省身教授(陈省身是一位从中国来的数学奇才,是微分几何和拓扑学的权威)继续在麻省理工学院攻读博士学位。

25岁,西蒙斯加入了一个由美国国防分析研究所(Institute for Defense Analyses)所建立的一个智库,这个智库每年召集了当时全美国最超群的一群数学家,来协助美国国家安全局监测和破译来自他国的军方密码。在这里,西蒙斯的学术成就也获得了极大的突破,他发表了一篇名为《黎曼流形中的极小变种》(Minimal Varieties in Riemannian Manifolds)的论文。这篇论文成为几何学领域至关重要的奠基性论文,引用量持续处于高位,彰显了其重要性。

在研究所的这段经历让西蒙斯学会了如何使用算法在计算机上对某个事件做测试,他与同事共同发表了一篇名为《股票市场行为的概率预测模型》的文章,他们在这篇文章里提出一种投资者闻所未闻的投资方法:寻找能够预测股市短期行为的宏观变量,纯粹用数学方法来甄别市场的状态,然后利用模型来推荐购买股票。

37岁,西蒙斯获得了美国数学学会奥斯瓦尔德·维布伦几何奖(Oswald Veblen Prize in Geometry),这是这个领域的最高奖项。

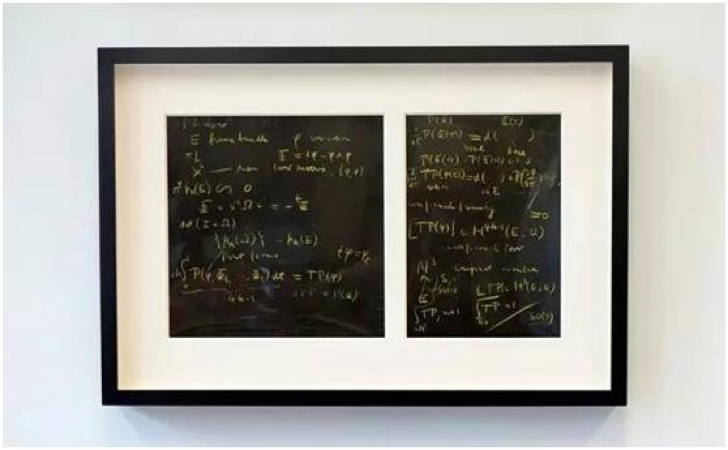

1974年,西蒙斯和陈省身一起发表了论文《特征形式与几何常量》(Characteristic Forms and Geometric Invariants)他拥有了一个由自己名字命名的理论。这个理论还被广泛应用于物理学、领子计算机领域、甚至是微软等公司在研发量子计算机的时候。截至2019年,陈省身和西蒙斯的论文被引用的次数已达数万次,平均每天都有3次。

挂在西蒙斯办公室的陈-西蒙斯理论照片

至此,40岁的西蒙斯就拥有了做为一个数学天才应该拥有的全部,学术地位、自己名字命名的理论——他的学术生涯已经达到了顶峰。

秘诀二:善于用人:如何带领一群极客天才在商业崭露头角

虽然学术界已无人不知无人不晓,但这位数学天才对于金钱的渴望并没有得到满足,在他的朋友看来,西蒙斯有一套自己独有的财富观,他不想拥有奢侈的东西,他认为财富可以让人独立,也可以让人产生影响力,他想要做的是改变世界。

于是,西蒙斯决定去攀登另一座山峰。

1978年,各种货币的弹性加大,开始和黄金价格脱钩,英镑也开始暴跌。40岁的西蒙斯看准这个市场机会,正式决定脱离学术圈,投身外汇交易,开始经营自己的投资公司,他成立了一家名为Monemetrics的公司,这就是日后大名鼎鼎的对冲基金文艺复兴科技公司 (Rentec) 的前身。与当时的投资者的思路完全不同的是,西蒙斯采用了他在国防分析研究所破译密码时类似的策略,他深信能够用数学模型挖掘出价格背后潜藏的规律——“一定有办法对价格建模。”

万事俱备,西蒙斯目前最需要的就是雇用一批最聪明的人和他一起挖掘金融数据,建立模型,识别趋势,并从中获利。于是他开始寻找最合适人。

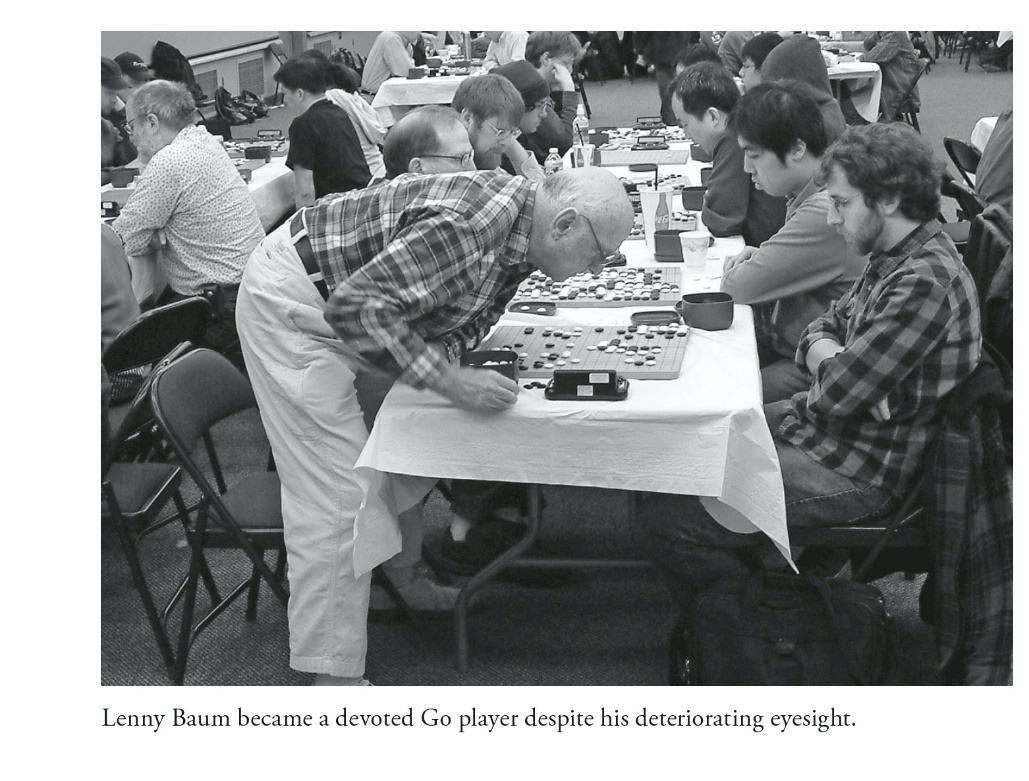

第一位,列尼·鲍姆

文艺复兴科技公司专属算法的开发者,晚年酷爱围棋,但因为视力严重退化,只能弯腰下棋

有一天,西蒙斯问鲍姆能不能花一天时间来帮忙开发一个进行外汇投资的交易系统。到了办公室,就好像在让鲍姆做一道数学题一样,西蒙斯把各种主要货币的日收盘价图表放在了鲍姆面前,很快,鲍姆就发现某些货币确实表现出了稳定的价格趋势,特别是日元。就这样,48岁的鲍姆开始沉浸于金融投资之中不可自拔,他并没有花太多时间就写出了一个算法并用其指导西蒙斯的公司进行交易:当货币汇率在算法给出的趋势线以下某一区间时,他们就买入,反之就卖出。

由于鲍姆的加入,西蒙斯的交易模型初建完成。

第二位,詹姆斯·埃克斯。

仅用3页纸的阐释就获得了科尔数论奖(James Ax)的另一位数学天才。

为了确保这个模型行驶在正确的轨道上,西蒙斯请他来了帮助检查他们的交易策略有无漏洞。1979年,埃克斯正式加盟了西蒙斯的公司,埃克斯认为,鲍姆的算法不但在外汇交易中表现良好,而且或许也能被用于商品交易。于是埃克斯开发了一种基于数学原理的交易系统,通过挖掘西蒙斯他们收集的数据来预测各种外汇和商品的价格走势。

埃克斯的加入,完成了大奖章基金的模型,让西蒙斯的交易模型从单一货币外汇进化为预测商品的价格走势。

第三位,桑铎·斯特劳斯。

数据学权威,供职于纽约州立大学石溪分校的数学系

把斯特劳斯邀请加入这个公司的目的,是希望他尽最大可能挖掘所有的历史信息来改进公司的预测模型。但1970年代的技术并不能支撑他快速的完成这一工作,牛人就是牛人,他做到了。斯特劳斯的办公室就在埃克斯的隔壁、西蒙斯的楼下,狭小,无窗。就在这间办公室里,他借助各种商品交易所年鉴、期货表和《华尔街日报》等媒体资源,来校正他收集的数据,校对着别人根本不在乎的数据。

但斯特劳斯的数据,最终帮助西蒙斯提升了投资业绩,还为模型的进一步进化提供了强大的支持。

第四位,亨利·劳弗。

纽约州立大学石溪分校的数学家,推动了西蒙斯得基金向短期加以方向发展

在西蒙斯的要求下,劳弗开发了计算机仿真程序来测试某种策略是否应该被放到交易模型中。这些策略通常基于均值回归的理念,如果交易品种的开盘价相比前一天的收盘价低了很多,那么劳弗会买入期货合约;反之,如果开盘价异常的高,他则卖出期货合约。

亨利·劳弗对交易模型进行持续半年的“大修”。在那之后,大奖章基金的表现开始一飞冲天:1990年,净回报率高达55.9%,随后三年的回报率分别为39.4%、34%和39.1%。

第五位,瑞尼·卡莫纳。

随机微分方程专业,普林斯顿大学教授

卡莫纳的能力可以帮助西蒙斯开发模型来计算投资结果的概率分布,以提升业绩表现。卡莫纳建议尝试一种不同的方法:让计算机自己来寻找这些数据间的关系,从而找到过去某个相似的交易环境,然后观察价格的表现。

卡莫纳的加入,帮助他们开发一个复杂但更为准确的预测模型来识别隐藏的价格趋势。

第六位,埃尔文·伯勒坎普

博弈论专家,密码学领域至关重要的供具“伯勒坎普算法”的创立者

在伯勒坎普加入前,西蒙斯遇到了投资生涯中的第一个大危机,他所管理的基金连续暴跌40%,他每天都需要面对客户的抱怨与职责。但伯勒坎普帮他解决了这个危机,他认为“如果你交易得足够多,那么只要保证其中51%是盈利的就够了”。只要保证每天进行的高频交易的大多数能盈利,那么这支基金就可以赚钱。为了挽留客户,也为了致敬这些天才各自获得的数学奖章,西蒙斯和这些极客们给这只对冲基金命名为“大奖章基金”,至此,传奇基金“大奖正基金”诞生。

伯勒坎普的加入不仅逆转了西蒙斯面临的危机境遇,同时也奠定了这只传奇基金的高频交易的特性。

虽然西蒙斯无疑才华横溢,但他的才能并不在于自己发明了复杂的交易模型和算法,而是发现、培养和驾驭出色但常常容易激动的头脑。

秘诀三:将模型使用到极致的风控大师:西蒙斯模型之外的投资理念

首先,和巴菲特“买入并持有”(Buy-and-Hold Strategy) 的长期投资理念不同,西蒙斯更关注市场短期的无效性,用算法来捕捉稍纵即逝的价格偏离,当价格恢复正常时迅速结清头寸离场。

同时,西蒙斯绝不以"市场终将恢复正常"作赌注投入资金,这与索罗斯的理念也大相径庭。以2000年的互联网泡沫为例,索罗斯最初并不看好科技网络股,他甚至预言互联网泡沫终将破灭,但他押注的时机还是太早了。在其后的一年多时间,科技和网络公司的股票表现异常出色,部分经历短暂的下跌后,甚至再创新高。索罗斯的量子基金由于过早大举做空,需要追加资金以补足头寸,这令其付出了7亿美元损失。而西蒙斯交易行为更多基于程序对价格走势的分析,而非人的主观判断,因此可以避免情绪化导致不稳定的投资表现。

其次,西蒙斯对高杠杆的使用非常谨慎,这也显著异于同为“模型套利”的美国长期资本管理公司 (LTCM)。如果一笔交易亏损,可快速平仓。这样不仅控制损失,还能避免高杠杆引致的流动性问题,而后者是造成LTCM倒闭的罪魁祸首。

最后,严苛又多元的投资也造就了大奖章基金的惊人回报。基金对投资范围有严格限制,投资品必须同时满足在公开市场上交易、流动性高、适合用数学模型交易三个条件。因此,它并不会介入初创公司的股票。同时,大奖章基金采用非股票工具投资于全球市场,在美国的交易工具包括商品期货和美国国债;境外交易包括汇率期货、商品期货和外国债券。