卖一头猪亏500元,“猪茅”也扛不住了?

规模意味着稳定、安全,却不见得是想象力。

全文5007字,阅读约需10分钟

文|陈俊一

编辑|顾彦

题图|Pixabay

人们常将头部猪企牧原股份和贵州茅台做对比。

从价格来看,按照13元/公斤×125公斤的较低标准计算,一头生猪的价格也有1625元,超过飞天茅台1499元的官方指导售价。

从营收来看,2020年牧原股份总营收562.8亿元,已经超过茅台总营收979.93亿元的一半。

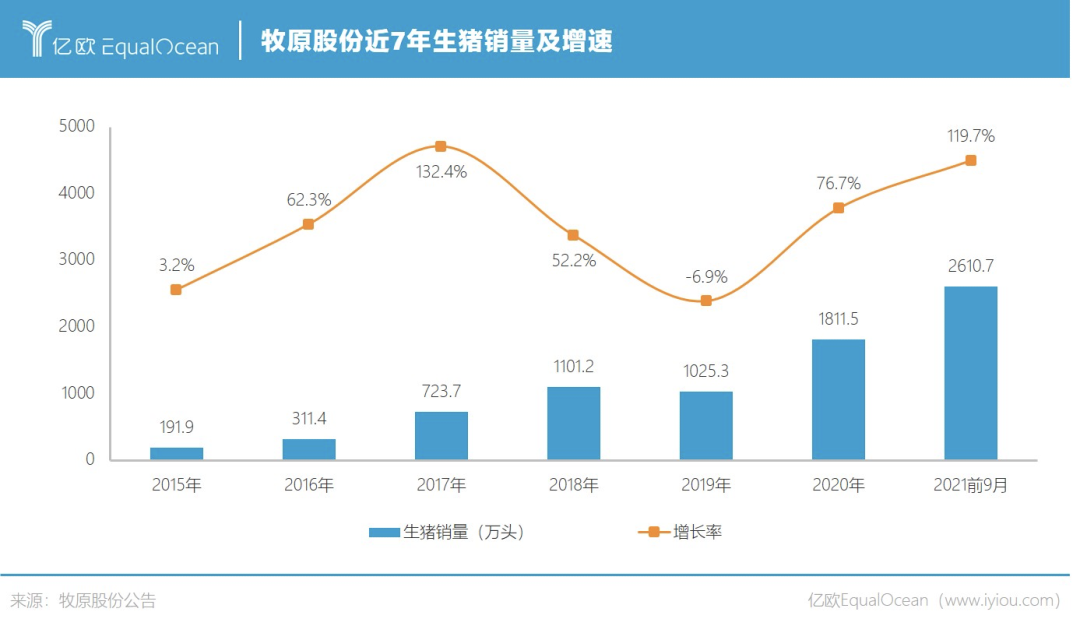

从利润来看,2020牧原股份的归母净利润约为277.5亿元,除以1811.5万头的生猪出栏量,平均一头猪的利润约1500元,大概相当于茅台出厂2瓶飞天的利润。

如此看来,牧原股份“猪茅”的称号当之无愧。

但从市值来看,牧原股份近3000亿元的市值只是茅台的约1/8。除了在行业、品牌、历史等方面有根本区别之外,两者市销率数倍差距的一个重要原因就是,养猪太容易亏本了。

10月14日牧原股份发布业绩预告,预计2021年前三季度归母净利为85亿-90亿元,同比下降57.12%-59.50%,第三季度更是预亏5亿-10亿元。

猪价下跌,上游饲料却在涨价

茅台增产一定增收,但养猪可不一定。

2018年5月非洲猪瘟引发本轮猪周期以来,基本哪里发生非洲猪瘟,哪里的生猪就要被扑杀,无数小散养殖户因此亏本。尽管财政部、农业农村部确定扑杀补助标准为1200元/头,但最多也只能帮助养殖户保本,这轮周期中的猪价上涨及更高利润空间,却是享受不到了。

非洲猪瘟之下,猪价2019、2020两年连续上涨,生猪价格在2019年11月达到周期最高点40.98元/公斤。对养猪企业而言,防疫做得越好、增产就越多,营收、利润表现自然也越好,而头部五家猪企则受益最大,特别是牧原股份。

但上升很快,下跌也很快,猪周期前一段的盈利,可能只是给后一段的下行储备好“血袋”。

进入2021年,猪价开始进入下行周期。牧原股份半年报显示,2021年6月生猪销售均价13.58元/公斤,相比1-2月26.95元的价格已经跌去了一半,而商品猪成本却在15元/公斤左右,同行成本更高。如果每头猪按照125公斤计算,每市斤亏损2元左右一头猪至少就得亏损500元。

雪上加霜的是,生猪价格在下行,但猪料价格还在上涨。

2021年以来,国际粮价就在上行区间,多个国家都在限制粮食出口,玉米、大豆等大宗农产品上涨,也牵动豆粕等饲料价格上涨。近日,新希望、正邦科技、通威股份、正大集团、大北农等饲料企业陆续发布涨价通知,每吨价格上涨50-100元不等,涉及猪料、鸡料、鱼料等多个饲料产品线。

据国家发展改革委价格监测中心数据,9月第四周,全国平均生猪价格13.42元/公斤,平均饲料价格(按成品饲料配比进行核算,其中玉米、豆粕约占70%)3.27元/公斤,猪粮比已经降低到4.10:1,预期每头猪亏损697.82元。

根据6月国家发展改革委等部门联合印发的《完善政府猪肉储备调节机制 做好猪肉市场保供稳价工作预案》,猪粮比下跌预警分成三级,当猪粮比价低于6∶1时,发布三级预警;连续3周处于5∶1到6∶1之间时发布二级预警;当猪粮比价低于5∶1时,发布一级预警。

4.10:1的猪粮比,已经达到最高预警水平。

猪瘟会亏损,跌价更会亏损。特别是此前快速上涨导致供给增加,众多养殖户及投资者在快速下跌时更是损失巨大。

为什么猪肉供给端总是猪肉涨价就一哄而上,猪肉下跌就哀鸿遍野?

一方面,养殖行业集中度低。国信证券研报显示,2020年我国生猪养殖企业CR10仅占据12.3%的市场,哪怕是龙头企业牧原股份市占率也仅有3.4% 左右。

大量散户增加了市场不理性,更容易发生赚钱了大家一窝蜂加产能的现象。毕竟涨价之下,增加产能,确实可能面临未来下跌的风险;但不增加产能,当下较高的利润空间可就都被增产的同行给拿走了。

另一方面,猪不仅是商品,也是需要怀胎四月才能孕育出的生命,想调整供给需要较长时间。

猪价上涨时,供给端增加供给需要好几个步骤:补栏(价格变动需要一个月左右才能转化成养殖户或养殖企业实际动作)——仔猪培育成能繁母猪(8个月左右)——生育仔猪(母猪怀孕周期平均114天,最长120天)——仔猪哺乳(约30-35天)——母猪经过空怀期(断奶至再发情间隔,最短7-15天)休养再次配种、仔猪育肥出栏(5个月左右)。

据此推算,增加生猪供给的最长周期时间得18个月(从仔猪成为能繁母猪到第二代仔猪出栏);从母猪直接可以配种算起得10个月;即使只算仔猪,从出生到屠宰也得6个月。在这么长的时间内,价格开始下跌而供给却不断增加的现象极容易发生。

据统计,我国能繁母猪存栏数已经由2019年9月底的1913万头增加到今年6月底的4564万头,扩增了2.3倍。

从需求端,消费者吃掉这些猪肉没有问题;但从供给端,行业已经需要压缩供给才可能维持价格。只是减少供给同样需要较长时间才能做到,比如淘汰落后母猪、延长空怀期等。

逆势扩张,时机对吗

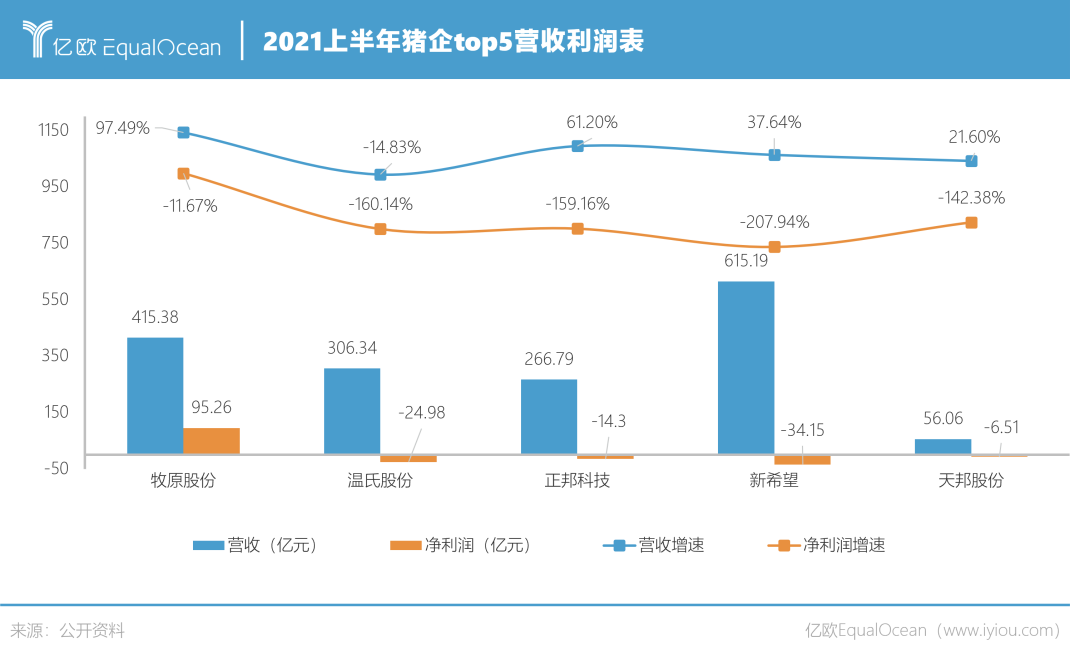

一季度时,超过20元/公斤的猪肉价格尚在猪企成本线之上,但二季度时,猪企就已经普遍亏损。新希望、温氏股份、正邦科技、天邦股份等养猪龙头企业2021年上半年均出现巨额亏损,牧原股份虽然上半年没有亏损,但三季度却撑不住了,预计亏损5亿-10亿元。

不过牧原股份反而开启了逆势扩张之路。一方面要加码养殖,另一方面则要延伸产业链,扩大在屠宰领域的影响力。

8月11日晚间,牧原股份披露公开发行可转债募集说明书,拟募资不超95.50亿元(含95.50亿元),加上另筹资金,拟投资88.7亿元用于新增23个生猪养殖基地,新增养殖规模677万头;拟投资22.87亿元用于新建4个生猪屠宰项目,合计屠宰能力1300万头。

一般来说,供给增加时价格会下跌,更多养殖户会被挤出市场,进入总供给减少价格上涨周期,在其他人被挤出市场总供给减少的情况下,增加供给就能获得更高的利润空间。

只不过由于生猪供应增加需要10个月的时间,普通散户往往难以及时跟进市场变化。而牧原这样的龙头企业,腾挪转变的空间反而更大。

散户要增加供应,就得外购仔猪。而牧原股份的养殖体系以二元猪为核心,也就是肉用和种用兼顾。正常时期只选择性状最好的小部分留种,而一旦确定要在未来快速扩张,就可以加大留种比例,实现在短时间内快速扩张。

除了在种猪繁育上具有的快速扩张优势,自繁自养模式带来的成本优势也是牧原股份选择逆势扩张的重要原因。

此前牧原股份董事会秘书秦军在接受媒体采访时称,仔猪的外购价格最高时超过2000元,而牧原股份内部供应的仔猪成本价低至每头200-300元。相比于外购仔猪的行业主流模式,自繁自养的牧原股份仅仅在仔猪阶段就能比同行节省大量资金。

这种拿最高时段的仔猪外购价格和牧原股份内部最低时的成本价相比的做法,其实有所夸大,实际价差往往没有那么高。但成本总是一点一点抠下来的,自繁自养模式在降低仔猪成本以及其他多个方面具有的优势,也给了牧原股份逆势扩张的资本和信心。

一方面,牧原股份在二季度交流会中透露出“低点可能在2022-2023年、15-16元区间”的判断,认为公司要做好在2022年迎接价格低点的准备;另一方面,三季度的低点也许已经提前触底,为了迎接低点之后的上涨,扩大产能、增加建设就更要抓紧。

2021年一季度,牧原股份建成产能已超6000万头,预计年底能达到8000万头。再扩展产能,就要奔着1亿头去了,这将显著提高养猪产业的集中度。

据牧原股份披露的《2021年9月份生猪销售简报》,2021年1-9月共销售生猪2610.6万头,9月底,能繁母猪存栏为267.5万头。一头母猪每年约可生育24个仔猪,9月底的能繁母猪存栏意味着6420万头的年产能,与年底预计8000万头的产能差距并不大。

规模化养殖自然是生猪养殖行业的必然趋势,但在猪价下跌、饲料上涨的形势下,这种扩张也会带来更多风险。

集中、大规模的养殖模式利于统一防疫,但一旦发生瘟疫损失也更大。更何况,卖一头亏一头的下行周期内,规模越大,失血也越多。重资产模式下的快速扩张还需要大量融资,经营风险也将直接影响融资的安全。

不过,头部企业普遍在积极扩产,都在瞄准下行阶段过去之后的上行盈利空间。到2025年左右,仅温氏股份、牧原股份、正邦科技、天邦股份以及正大、中粮、新希望、双胞胎、德康、海大、唐人神、傲农、京基智农等13家猪企,规划的出栏目标合计就高达2.94亿头,市占率将达到42%。

既然未来五年总要扩张,那么早点扩张,哪怕是在下行期,也就成为了理性的选择。

养猪企业的科技成色

牧原股份能够成为“猪茅”,其坚持自繁自养的模式可谓居功至大,成本优势在报表上表现亮眼。

据牧原股份官方数据,公司2020年全年商品猪完全成本每公斤15元多,2021年一季度商品猪完全成本每公斤16元多,包含营业成本和期间费用。而温氏股份披露的信息显示,2020年其肉猪完全成本约为22元-23元/公斤,2021年目标才能降至20元/公斤以下;新希望一季度自繁仔猪育肥完全成本接近10元/斤,外购仔猪育肥成本远超过15元/斤。

但外购仔猪的模式也有灵活性高、低资本投入等优势。外购仔猪模式的同行,在仔猪价格上涨期可以选择停止外购仔猪,在猪价下跌周期也可以逆周期多购入仔猪以等待下一轮上涨;特别是在猪肉价格已经跌破成本线之时,外购仔猪育肥模式可以随时停止外购。

两种模式并无优劣之分,只是不同企业根据自身情况做出的不同选择。

自繁自养是重资产模式,对企业全产业链的能力要求很高,固定资产投入也更大。

数据显示,2017-2019年以及2020年前三季度,牧原股份固定资产占营业收入比例分别为105.52%、101.17%、93.29%、103.31%;同行中如正邦科技、温氏股份等多在30%-40%,新希望2019年仅为16.85%,2020年也在30%以内。

但想要吃掉产业链上下游所有利润,给投资者更多业绩想象空间,自繁自养这种重资产模式必不可少。也正是自繁自养让牧原股份在非洲猪瘟引发的行业变局中,迅速从行业老二超越老大温氏股份,成为市值近3000亿元的“猪茅”。

拆解牧原股份的低成本优势,其实就是在自繁自养重资产模式下更好地实现了降本增效。

高投入设计猪舍,高标准防疫,改善猪的居住生长环境,降低生猪在哺乳期、保育期、育肥期的死淘率;再加上研发“小麦+豆粕”型饲料配方减少猪粮比波动带来的成本影响、智能化养猪带来人工费节省等许多措施,牧原股份在一步步降低养猪成本。据其9月公布的数据,部分优秀场线、子公司已经实现12.5元/公斤左右的养殖完全成本。

长江证券将牧原股份的技术优势归结为猪舍及舍内设备设计技术、育种技术、饲料配方技术、养殖及防疫技术、环保技术五个方面。

牧原股份将多个环节需要专业化的领域都围绕养殖进行整合,也避免了由公司外部分割养猪环节的利润。看牧原股份发布的招聘需求,在养殖技术类之外,很多都是算法工程师、大数据工程师、软件开发工程师之类,完全不是人们想象中的传统重体力养殖企业,更像一家科技公司。

写在最后

非洲猪瘟对于养猪行业带来的变化,很像新冠病毒给人类世界带来的变化。

非洲猪瘟带来生猪供应的紧缺与涨价,猪肉随之涨价;新冠病毒也导致全球供应链紧张,多个产品涨价。非洲猪瘟使得猪企行业集中度进一步提高;新冠病毒也使得中国在全球产业链中的地位进一步巩固和提高。

非洲猪瘟给原本的养猪产业链增加了病猪无害化处理专业公司、高效消毒剂、冷鲜肉物流、动物源性蛋白替代品、非洲猪瘟检测和防控制剂等诸多新兴或衍生产业链,衍生产业链提高了产业链的复杂度,有助于产业链的安全与稳固,但也会分割纯粹养殖环节的利润。

而牧原股份显然不想养殖环节的利润被分割。自繁自养、饲料自给自足,下行期也要以价换量,实现较高的净利润。随着牧原股份等企业的规模扩张,猪企的集中度也会进一步提高。

集中度更高,也意味着猪肉供应的稳定性更高,散户时代养猪大涨大跌的波动,预计将会大为收敛。但这也收敛了猪肉暴涨时可能获取到的超额利润,而这恰是牧原股份之所以能成为“猪茅”的原因。

牧原股份扩张得越快,越早达到规模临界点,其成长与利润也将越安全,但其对投资者而言的想象空间,可能也将更早地达到顶峰。

*本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

本文由亿欧原创,申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。