9个月规模120亿,200万人关注,这只基金火了!

优等生天弘中证光伏产业的亮眼成绩单。

作者 |蜜桃君 编辑 | 史玉龙

出品 | 互联网那些事

投资领域有个共识:新能源是未来3-5年内最确定、最优质的赛道之一,光伏尤其看好。

近日公募基金三季报正陆续披露,从已经披露的业绩来看,整体市场的行情仍延续今年的风格走势,整个市场的收益反馈也比较积极,新能源光伏板块继续被看好。

在众多的光伏基金中,天弘中证光伏产业指数基金格外亮眼:

成立不到9个月,实现规模就突破百亿,超过百万用户上车,指数表现明显跑赢中证新能源指数和沪深300大盘。

妥妥的“明星基”。

优等生天弘中证光伏产业的亮眼成绩单

优等生天弘中证光伏产业的亮眼成绩单

不仅是市场上首只,天弘中证光伏产业指数基金还是目前规模最大的光伏产业场外指数基金。

根据基金三季报数据显示,在支付宝超200万人加自选,超百万用户选择之后,天弘中证光伏产业指数基金A类(011102)、C类(011103)份额三季度总规模124.04亿,合计实现利润9.31亿元。

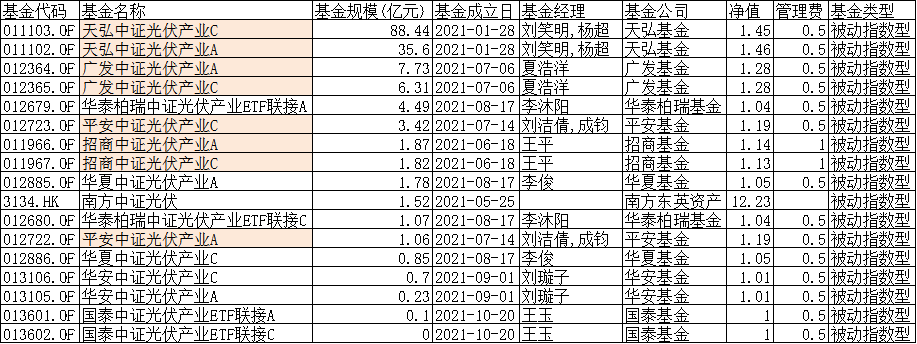

数据来源:wind,各基金公司三季报。截至2021年10月27日。

不仅有规模,还有超强的收益率。

三季报显示,天弘中证光伏产业指数A、C成立以来收益率分别为36.59%、36.41%,近6个月收益率分别为58.09%、57.94%,为持有人实现了出色的投资回报。(数据来源:基金三季报)

据悉,截至10月27日,93%的持有人是盈利的,给投资者带来了很好的投资体验。

放在整个指数基金的大平台上来看,天弘中证光伏也是名列前茅的优等生。

从支付宝平台基金产品业绩排名来看,天弘中证光伏产业指数C,近三个月、近六个月维度均排名分别为19和17,超过98%以上的基金产品。

特别需要注意的是,天弘的这只基金成立目前只有9个月,后续长跑能力还很强,所以被业内人士持续看好。

很显然,新能源和光伏是全球各国大力发展的方向。

利好消息频出,相关个股业绩上动不动就50%、翻倍的增长,不断的超市场的预期。

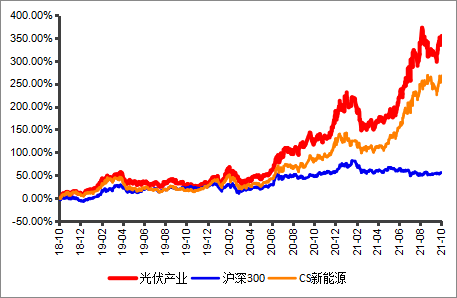

中证光伏产业指数(931151.CSI)近一年涨幅109%,近三年涨幅354%,年化收益率68%,显著跑赢中证新能源指数和沪深300。

很多人问,现在涨的这么厉害,光伏基金还能拿吗?

先说结论:新能源和光伏基金都是可以继续拿的。

无论是场内还是场外,光伏的增幅都十分给力,甚至在短期内出现涨势过热的现象,但是从长期来看,仍然是值得投资的赛道。

(中证中证光伏产业指数5年的涨跌走势图)

首先是,光伏产业前景明朗,长坡厚雪。

上个月开始的“限电”已经让大家意识到,能源成为稀缺商品,电力需求火爆、供应受压的态势蔓延全球。

未来提高生产过程中绿色能源的比例已经成为不可逆的趋势,光伏、储能、新能源汽车等高端制造业的需求会迎来较长一段时间的“黄金期”。

光伏作为一种清洁能源,也已经被全球提倡,同时“碳中和”竞赛更是倒逼能源产业转型。

全球各国都已经制定了碳中和目标,中国2060年实现碳中和,2030年前碳达峰。

为推动这个目标,中国将陆续发布重点领域和行业碳达峰实施方案和一系列支撑保障措施,构建起碳达峰、碳中和“1+N”政策体系。

同时也将持续推进产业结构和能源结构调整,要加快沙漠、戈壁、荒漠地区的大型风电、光伏基地建设,一定时间内,可再生能源电力不纳入总量指标,高耗能企业需要大量购买绿电,降低能耗比,进一步提升了绿电溢价。

在能源规划上,计划到2030年我国的非化石能源消费比重达到25%左右,太阳能发电等总装机容量达12亿千瓦以上。

同时,放开电价的涨幅,对于光伏下游利好,可以把上游资源品的涨价的成本向终端传递,保证利润不受损。

同时,碳减排工具落地之后,相关企业的贷款利率下调,导致的结果就是下游对于组件价格的接受程度相应提高。

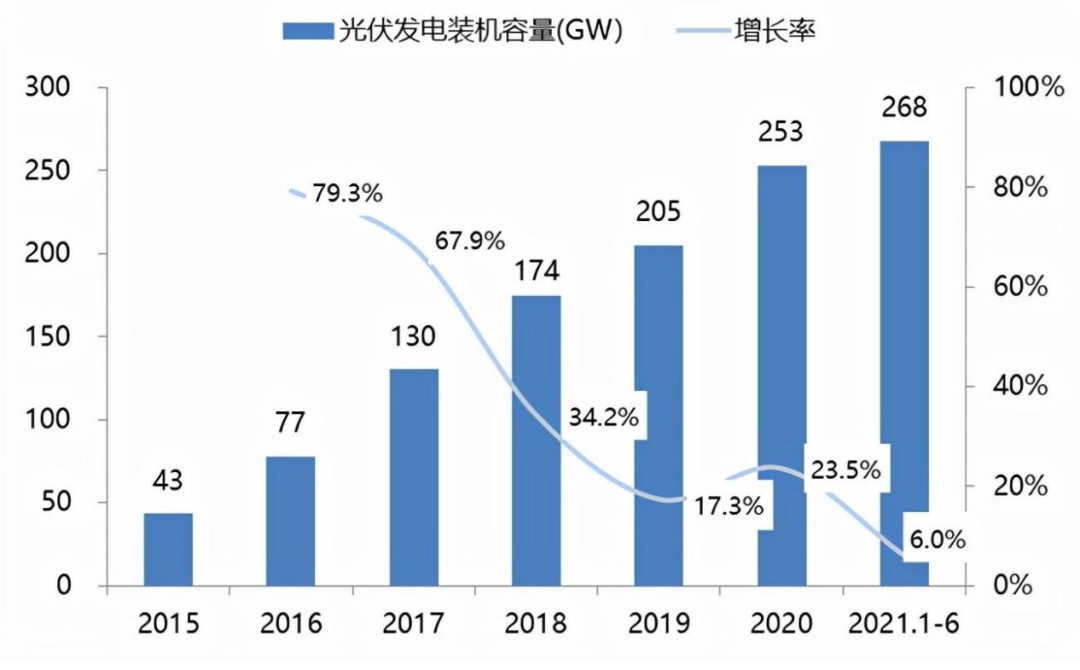

众多利好之下,光伏整体行业规模继续高速增长。

在2020年,国内累计光伏装机约530GW,2020年的新增规模约为120GW,哪怕一直按照这个新增规模,到2030年也能达到1700GW。

其次,具体到光伏行业的产业数据,行业景气度也是持续良好。

从竞争格局上看,国内的光伏行业已经具备了“全球比较优势”:产业链各个环节均有技术、成本领先的全球龙头,同时产业集群效应带来的综合成本优势突出。

在光伏四大环节——多晶硅/硅片/电池片/组件领域,中国产业规模在全球产量占比分别达到58%、85%、70%、70%。

举例来说,锂电中游环节保持满产状态,10月份环比增长保持在5%以上,8月份太阳能电池组件出口高达187.8亿,增长62%,8月份光伏国内装机4.11GW,增长97.6%。

光伏产业未来几年都将处于全球共振的大周期,其中有一批公司依然有较大的市值成长空间,长期看好其中格局较好、有渗透率提升逻辑的公司。

市值2500亿的通威股份,电池、硅料在全球范围内具有成本优势;市值1500亿中环股份单晶硅位居全球第三位,国内市占率超80%;市值4800亿隆基股份硅片全球第一、光伏组件全球第五;市值1500亿天合光能,也是全球前列的光伏组件商……

光伏产业的龙头公司护城河在不断变宽,未来在光伏会有更多的世界级公司出现。

产业龙头终将成为世界巨头。

那么,光伏板块现在还可以上车吗?

我认为光伏板块远没试探到边界,还是在挖黄金坑,而且过程会很长。

光伏整体需求的后移、叠加分布式光伏整县推进和海外需求持续增加,这些反推的结果就是:整个板块的业绩预期还是不错的。

从已经披露的三季报中就能看出来,大部分光伏龙头企业业绩还是高速增长,这就能始终维持高估值。

同时基金中报也披了,基金增持个股的前20位中有8支是新能源、光伏产业链,占比高达40%,这充分说明了市场动向。

对于投资者来说,现在的光伏产业可以说是一个黄金坑位。

光伏产业存在大量的投资机会,而对于我们普通投资者来说,主要做好光伏指数基金的投资就够了。

天弘中证光伏为什么值得买?为什么9月就能规模最大的光伏产业场外指数基金?

天弘中证光伏指数基金的前十大权重股中,一揽子打包了目前光伏产业的绝大多数中上游龙头。

上游产业中的“硅料龙头”通威股份、“单晶硅龙头股”中环股份;中游产业的“晶体生长炉巨头”晶盛机电、“硅电池龙头”捷佳伟创、“胶膜龙头”福斯特、“逆变器龙头”阳光电源;还有“全产业链龙头的“隆基股份”……

这些企业的盈利能力出色,以通威股份为例,上半年实现营收 265.62 亿元,同比增长 41.75%,实现净利润 29.66 亿元,同比大增 193.50%。

作为场外首只光伏产业指数基金,天弘中证光伏产业由北京大学化学学士、经济学学士、美国哥伦比亚大学运筹学硕士、具有6年量化投资研究经验的指数专家刘笑明管理,他有6年量化投资研究经验,现任基金资金总规模超143亿。擅长周期行业分析,选股能力出色。

作为余额宝的基金管理人“天弘基金”,截至2021年6月30日,资产管理总规模10777.18亿元,天弘基金旗下公募基金累计为客户赚取收益2,785.08亿元。截至目前,天弘基金旗下指数基金管理规模增强强劲,已超800亿元。

发行以来天弘中证光伏获得了超200万投资者加自选关注。

每一次能源革命都会带来巨大的变革,和新的发展机遇。对于投资者而言,看好光伏的长期利好和确定性的增长空间,那么就应该上车,长短线做好布局。

同时,投资也要均衡配置,天弘中证新能源汽车C 011513、天弘中证芯片产业指数C 012553都是不错的搭配,可以加自选看周期变化。

风险提示:本材料仅供参考,不构成任何投资建议。指数基金存在跟踪误差,基金过往业绩不代表未来表现。投资者在进行投资前请仔细阅读基金的《基金合同》、《招募说明书》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。市场有风险,投资需谨慎。