物联网模组厂:有人赚3亿,有人赔10亿!

来源:全球物联网观察

作者:Jessica

物联网智库 转载

导 读

模组处于产业链较为上游的重要部位,得益于政策红利、运营商部署等举措,在物联网连接数快速爆发下,成为率先受益的环节。

有别于5G和云计算板块,物联网并不是靠巨头资本的开支带动产业链发展,而是靠上下游产业应用的爆发。模组处于产业链较为上游的重要部位,得益于政策红利、运营商部署等举措,在物联网连接数快速爆发下,成为率先受益的环节。

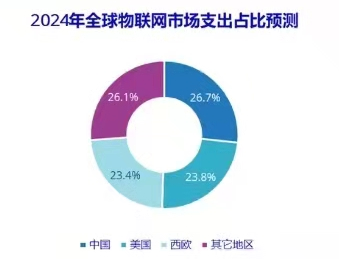

来自IDC的报告显示,2020年全球物联网连接规模达300亿,预计到2024年全球物联网连接量接近650亿。在红利凸显的风口上,国内外模组厂商纷纷下场布局,在经过堪称“魔幻”的2020年后,这些行业玩家们境况如何呢?

广和通:归母净利润2.72-3.06亿元

1月25日,广和通发布2020年业绩预告,预告显示,此次广和通预计2020年实现归母净利润2.72-3.06亿元,较上年同期增长60%-80%。扣除非经常性损益后净利润达到2.52-2.86亿元,同期增长61%-82%。

来源:挖贝网

预计情况大致可归结为三个原因:一是上游供应链紧张导致供货不及时,二是国内物联网模组市场竞争加剧,4G模组单价下滑,导致整体毛利率有所下降;三是收购SierraWireless,车载业务产生部分额外费用,导致净利率有所下降。

SierraWireless作为国外通信模组的三大巨头之一,广和通旗下参股公司收购SierraWireless车载前装模块业务相关资产,可拓展车联网,加强其在车联网领域的整体实力。

5G网络部署日益扩大,为抓住其带来的物联网机遇,广和通也在其他领域紧密布局,在智慧仓储中,广和通的5G 模组提供高质量无线通信保障;在智能工厂应用中,通过5G模组为工厂互联互通、预测性维护、自动化生产提供高速稳定无线连接。

在笔电领域中,借助因特尔股东背景切入市场,与惠普、联想、戴尔等建立合作。广和通这一系列的举措,不难看出,其模组正探向下游应用板块。

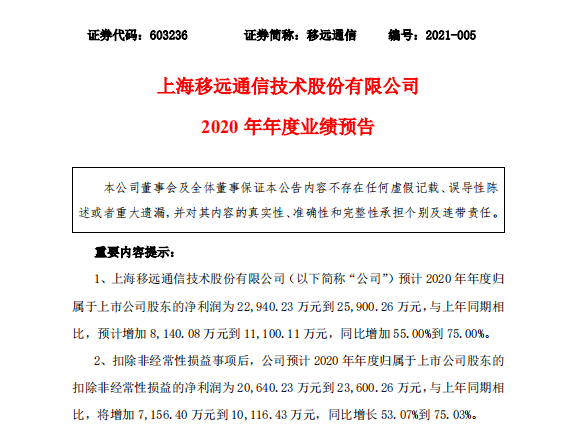

移远通信:归母净利润2.29-2.59亿元

移远通信1月30日发布2020年度业绩预告,归母净利润为2.29~2.59亿元,同比增加55%~57%。而在扣除非经常性损益事项后,公司预计2020年年度归属于上市公司股东的扣除非经常性损益的净利润为20,640.23万元到23,600.26万元,同比增长53.07%到75.03%。总体而言,符合预期。

来源:东方财富网

此次移远通信的业绩预增主要受主营业务影响,移远通过不断研发新产品,满足物联网终端市场的不同需求,在车载等众多应用领域的市场份额不断扩大。从下游应用来看,5G催化下的车联网等应用爆发,商业价值更高,成为今年落地的大颗粒场景。

目前移远合作的整车厂逾30家,C-V2X模组AG15已支持红旗E-HS9、2021款别克GL8等车型成功商用,成为全球首批支持C-V2X技术的量产车型。5G车规级模组AG55xQ已被长城、一汽红旗等十几家主机厂选用于其最新的智能网联汽车,将于2021-2022年陆续实现规模出货。

从公司战略来看,移远向上布局智能制造工厂,向下布局应用服务,未来或许将通过产业链的垂直整合进一步打开利润空间,而今年在车联网板块,想必会体现出更大的弹性。

有方科技:归母净利润负6600万元

来源:东方财富网

此次影响业绩预告的主要有以下几个方面的原因,首先是受新冠疫情影响,有方科技海外部分的车联网后装、国内电网集抄的营收下降幅度较大。其海外车联网后装主要面向北美、欧洲和南美客户,由于这些地区疫情严重,进而影响这一板块的营收,较上年同期减少65%左右。

其次,自2020年进入第四季度以来,有方科技接单量持续恢复,但业内面临车载芯片、射频器件等电子原料短缺的情况,部分订单无法在年内完成交付,进而影响年度营业收入。

除此以外,有方科技在产品研发板块加大投入,研发费用同比增长49%左右,研发人员薪酬、测试认证费用等增加造成研发费用增长,销售费用更是同比增长55%左右,这使得公司盈利出现亏损。

对此,有方科技也表示,若业内车载芯片、射频器件等电子原料的短缺情况在2021年一季度仍旧无法改善,则可能对公司2021年一季度的交付和业绩产生不利影响。公司目前正积极采取措施,通过替代方案设计、加强供应链管理等方式降低影响。

日海智能:归母净利润负4-5.50亿元

预告表明,此次影响业绩变动的原因,首要的依旧是疫情的波及,公司业务收入出现较大下滑;其次是日海智能加大对5G相关产品研发的投入,研发费用同比增加;同时,公司产品更新换代也带来一定影响,公司应收账款、部分固定资产、存货等资产减值迹象明显。

现阶段,日海智能主营四大板块业务,分别是AI物联网产品与方案、无线通信模组、基础设备、工程服务,而无线通信模组是其最大的业务板块。

近两年,日海智能也在原有的模组产品和技术上拓展5G和C-V2X业务,目前已推出5G模组产品,主要应用于车载终端、智慧城市等领域。

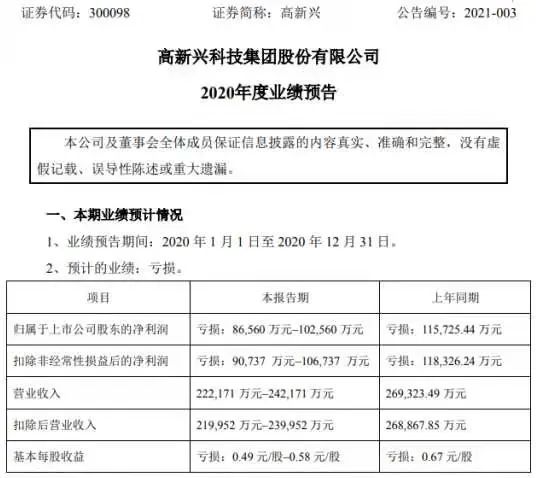

高新兴:归母净利润负8.65-10.26亿元

此次业绩变动的主要原因是,报告期以来,受海外疫情的持续影响,公司在海外的业务受到一定的冲击,公司销售及合同交付受到影响。结合实际经营情况及所处行业经济形势变化的影响,经测试,高新兴对商誉、无形资产计提减值。

来源:挖贝网

其中,判断因收购高新兴物联科技有限公司、高新兴创联科技有限公司、深圳市神盾信息技术有限公司产生的商誉存在减值的迹象,预计本次计提的商誉减值准备金额约55,511万元,本期计提的无形资产减值准备金额约12,590万元。

正处于战略和资源聚焦阶段的高新兴,对感知、连接、平台等物联网核心技术的研发和行业应用进一步拓展,实现物联网“终端+应用”物联网纵向一体化战略布局,而物联网连接及终端、应用就是其最大的业务板块。

在高新兴此前发布的2020年半年报中显示,该板块营收4.277亿元,占总收入46%,但从同期来看,同比下降51.1%。在庞大市场机遇面前,高新兴业绩有着巨大反差,尽管物联网行业地位日益提高,但落地经营层面却略显尴尬。

展 望

来源:IDC

未来是物联网做大连接的时刻,模组作为其中重要的一环,预计在今年也将迎来量价齐升周期,这期间从三个角度来看更为直观。

空间: 物联网在赋能行业应用中将传统设备“联网化”再“智能化”,因此增量空间主要集中在感知层、网络层、平台层、应用层四个部分,无论是感知层的若干硬件,还是网络层的流量费,都会使模组行业率先受益。

格局: 海外模组龙头企业SierraWireless、Telit以及U-Blox盈利吃紧,随着其逐步退出中国市场,国内模组厂商急速扩张,上游成本弹性变大,模组行业整合加速。

估值: 高速率模块更快,周期更短,新的连接需求叠加旧设备的替换,行业未来成长动力充足,随着下游应用的爆发,模组厂商可享受较长的成长期。

模组行业是物联网中率先形成完整产业链和内在驱动力的应用市场,因此也可以推测其增长空间同样广阔,车联网、智能穿戴、智能物流等下游领域的爆发,为模组行业带来最直观的增长。从以上几家物联网模组企业的业绩和举措中也能看出,模组企业现阶段倾向于往下游应用领域布局。

物联网模组作为“物与物、物与人、人与物”建立连接的关键所在,直接影响到设备在终端用户的使用体验,尽管从各模组企业的业绩预告来看,盈亏不一,但整体来说,现阶段下游应用的加速爆发,对于深耕于模组行业的企业来说,也是新一轮机遇。从长期发展来看,未必不是一条利好的赛道。

版权声明:“物联网智库”除发布原创干货以外,致力于优秀科技/研究/投资类文章精选、精读。部分文章推送时未能与原作者取得联系。若涉及版权问题,或由于二次转载标错了转载来源,敬请原作者联系我们。联系方式:微信Sun_moon_salvation

往期精选