奥巴马的学生贷款还了快20年!美国穷困大学生如何才能负担高昂的学...

热点追踪 / 深度探讨 / 实地探访 / 商务合作

不得不说,美国大学的学费真的是太不友好、太贵了!然而,贵是贵,含着泪学还是要上,知识还是要学。

小探来到美国才发现,其实大多数美国学生也和我们一样,尤其是想上常春藤等一众顶尖私立大学,高额的学费是所有人需要面对的压力。你能相信吗,美国前总统奥巴马,也是直到当选总统的前4年即2004年,才还清了他的学生贷款,那时他已经43岁!

那么,对于大学这所大型“碎钞机”,美国家庭是否也普遍感觉难以承受呢?美国的科技公司又是怎么帮助大家解决上学难问题的?

学费暴涨收入不涨,学贷成为美国家庭的负担

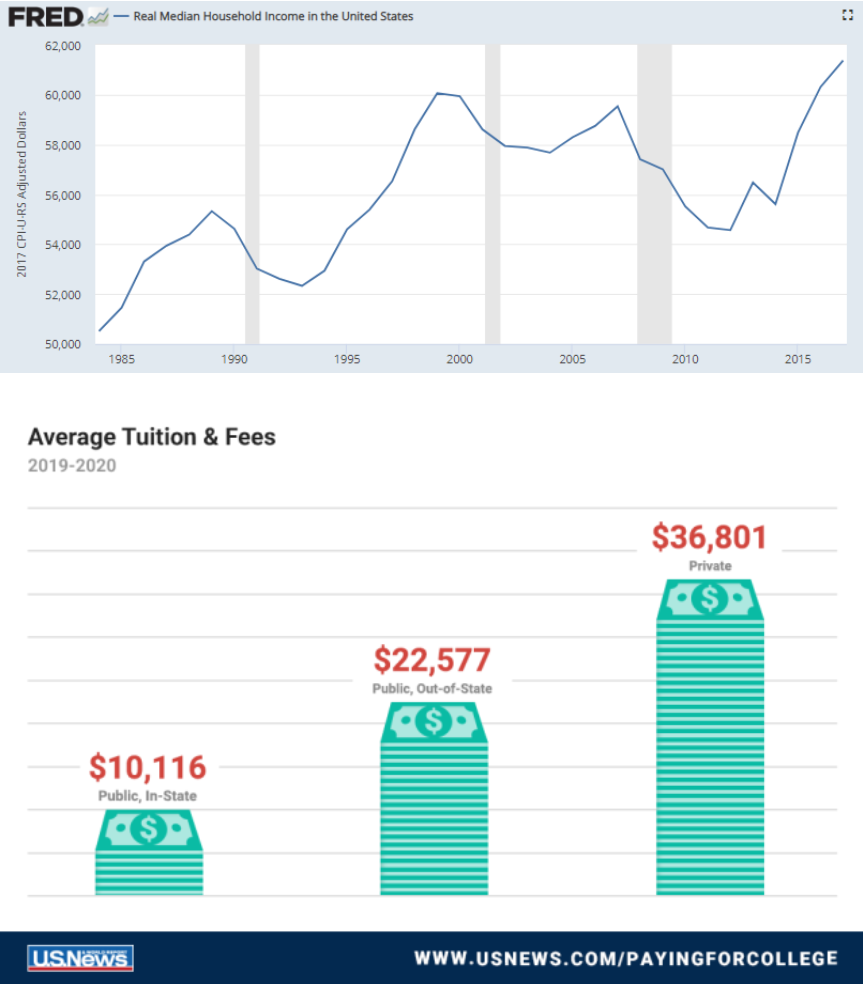

根据美国人口普查局最新发布的2018年数据显示,美国家庭收入中位数为63,179美元。自80年代至今,美国家庭收入中位数增长不足20%。而2018-19年,美国私立大学的每年学费平均达到35,676美元,州外公立大学的学费平均为21,629美元。意思是,即使忽略车贷房贷,一个普通的美国家庭全年不吃不喝也只能供两个小孩上常春藤!

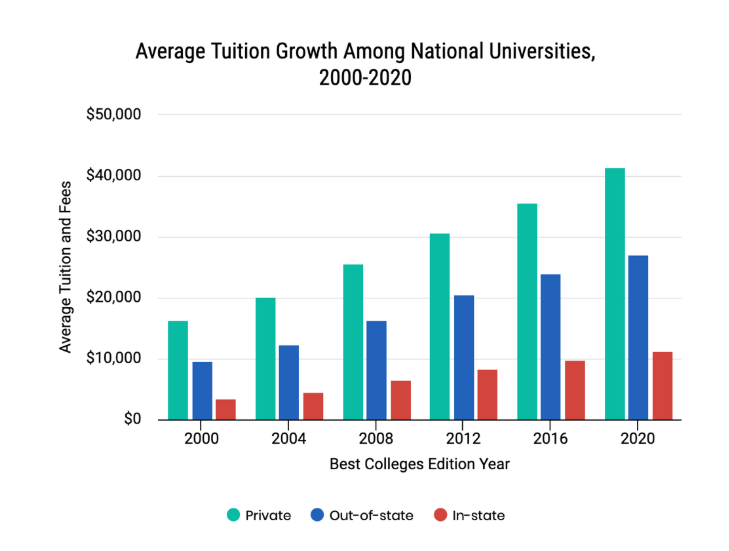

雪上加霜的是,USnews通过研究美国近20年的大学学费增长情况发现,无论是公立学校还是私立学校,大学的学费都在逐年上涨,且涨幅惊人!从2000-2020年间,美国私立大学的平均学杂费上涨了154%,公立国立大学的州外学杂费增长了181%,公立国立大学的州内学杂费增长最快,增长达221%。

而这种收入增长与学费增长严重不匹配造成的结果就是,大多数的美国人都为上大学而背上了沉重的贷款。根据纽联储消费者信贷小组发布的研究报告显示,2017年美国持有学生贷款的人数达4400万,约占美国成年人总数的25%。

针对“上学贵”的问题,美国政府其实很早就开始谋划相关对策。早在1965年美国联邦政府就为高等教育助学贷款工程立法,启动了第一个联邦助学贷款工程。目前,美国的助学贷款总规模已经超过 1.5 万亿美元,占消费贷比重超过 10%,是全美仅次于住房抵押贷款的第二大贷款。

经过几十年的发展,美国的助学贷款是世界上最复杂多样的,贷款的项目也是五花八门。虽然贷款形式多种多样,但是政府助学贷款并不能满足很多家庭需要,而且还成为了学生沉重的负担。究其原因,硅谷洞察主要认为有以下几点:

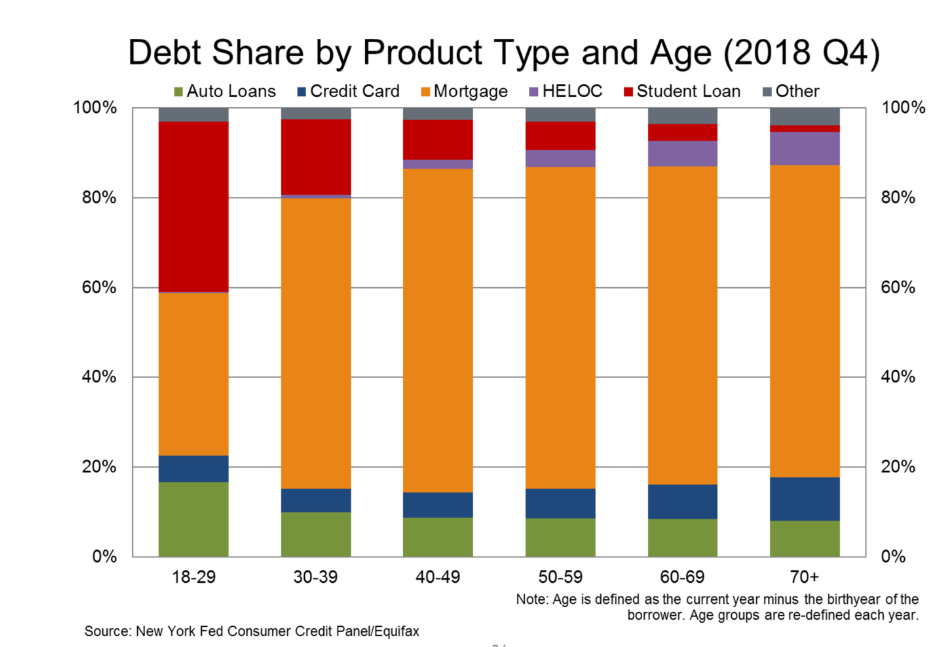

第一,学费与收入的增长不匹配。从1999年至今,美国学生贷款规模增长超过了500%,但是学历并没有给美国学生带来工资增长,如今美国毕业生工资收入比2000年还低了10%。在沉重的债务压力下,约700万人因无法及时还款而出现债务违约,导致信用记录遭到破坏。纽联储研究显示,大约65%的大学生在毕业时仍然背负着学生贷款,甚至到6、70岁都仍未还清。

美国各个年龄段的贷款构成

美国各个年龄段的贷款构成第二,学贷利率太高。助学贷款分为联邦贷款和私人贷款,联邦助学贷款由教育部发放,一般是美国学生支付学费的首选途径,但由于联邦助学贷款金额有限,因此很多学生不得不选择高利息的私人助学贷款,需要每月要偿还几百甚至几千美元,很多学生因无力偿还致使债务越积越多。

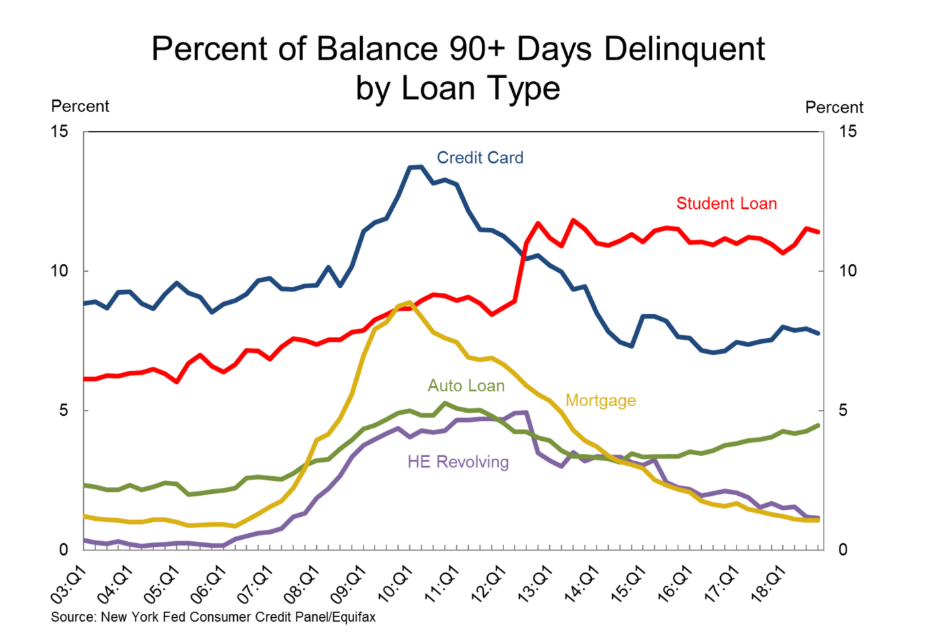

第三,次贷危机导致失业增加、联邦贷款减少。2008年金融危机到来后,失业潮也随之而来,很多人失去收入来源无法还贷,同时很多人也选择继续深造上学避避风头,联邦贷款规模无法满足大众需求,学贷雪球越滚越大。据纽联署最新发布的研究报告显示,美国学贷的90天违约率已经超过住房、信用卡、车贷等,可能成为继房贷之后最大的次级贷,存在极大风险。

各类贷款90天违约还款率,学贷成为违约率最高的贷款,图片来自USnews

各类贷款90天违约还款率,学贷成为违约率最高的贷款,图片来自USnews硅谷公司Sofi另辟蹊径,聚焦优质群体进行金融创新

面对沉重的学生贷款负担,无论是政府还是企业都在积极寻求解决办法,而专注于学生贷款的硅谷科技公司Sofi也在这样的背景下应运而生。

Sofi于2011年诞生于斯坦福大学,由Mike Cagney、Dan Macklin、James Finnigan和Ian Brady等四名商学院学生共同创立,目的是为了给优秀的学生提供更多能够负担得起的贷款选择。

通过8年的发展,Sofi目前已经完成了12轮共25亿美元的融资,也曾一度成为美国教育科技领域融资与估值最高的独角兽。在今年5月得到最新的500万美元的融资后Sofi目前估值为43亿美元,业务也从学生贷款发展成借贷、投资、保险、银行储蓄账户四大类金融服务。

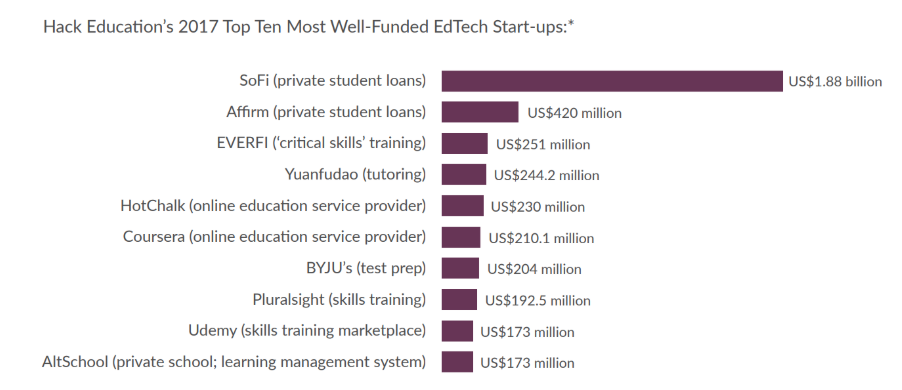

2017年美国研究机构hack education整理的教育科技领域融资排名,Sofi远远领先

2017年美国研究机构hack education整理的教育科技领域融资排名,Sofi远远领先那么,在快速发展的背后,Sofi的模式到底是怎么样的呢?它又是如何帮助学生解决贷款问题?

在起步初期,Sofi快速发展的主要法宝是推出了一项有群体限定的“差异化低息”业务。通过研究他们发现,贷款者就读的学校或专业的好坏与其毕业后的偿还能力有直接的关系,据美国教育部统计,排名前200的大学学生的平均违约率其实不超过2%,而这些高信用学生群体却承担着过高的统一贷款利率。

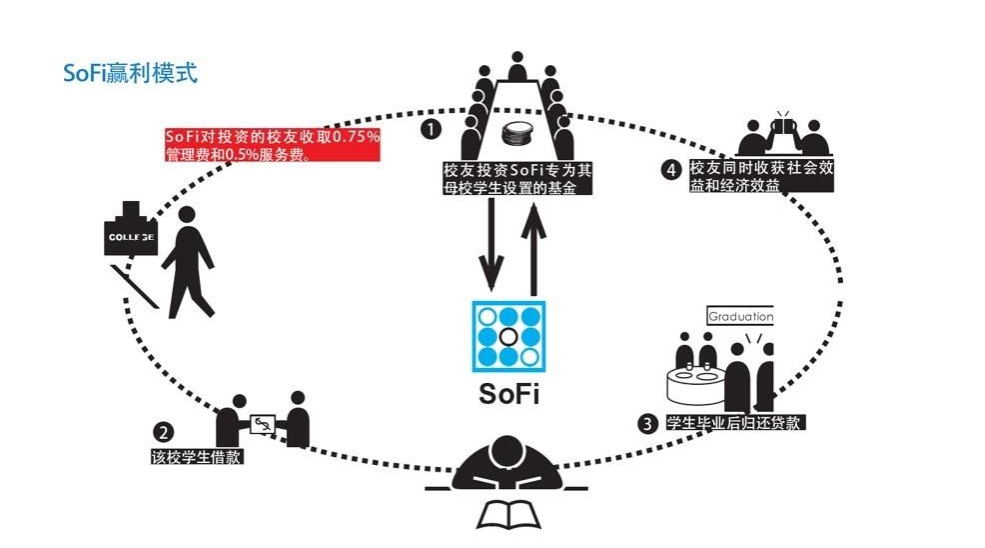

因此,Sofi将他们的贷款群体锁定在好学校好专业、具有高信用的学生。在每个学校组建基金,资金来源主要是从该学校校友处募集,再以低于联邦贷款的利率发放给各学校在读的学生,学生毕业后归还贷款。

他们的首个贷款计划是向40名斯坦福校友募集了200万美元的基金,把这笔钱以低于联邦贷款的利率平均投给了100名斯坦福商学院的学生,该计划取得了积极的反响,紧接着Sofi就将业务从斯坦福延升至MIT、哈佛等一众常春藤名校中。

这一做法打破了原有的统一利率定价模式,针对高信用的人群提供了个性化、有差异的的低利率。

但这也就是说,并不是每个人都能享受这份低利率,首先你得满足相关的标准。

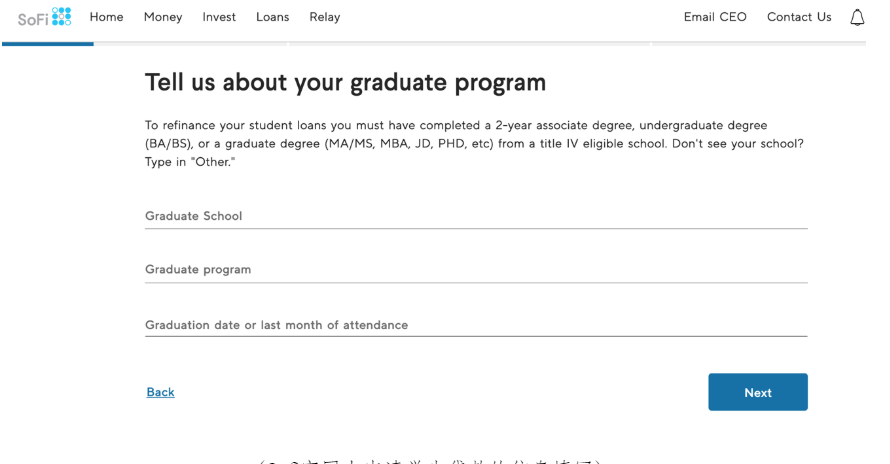

小探在Sofi官网上试用了一下学生贷款的申请流程,你需要详细填写个人信息、学校专业、信用分等内容,而当你填写的信息不能达到他们的相关条件时,系统就会自动提醒你的条件不符合Sofi的贷款要求。

据相关报道显示,Sofi的贷款群体目前限定在全美高中排名前100,大学排名前200的热门专业中,而SoFi的贷款人FICO信用平均分竟然达到了776分之高!

Sofi官网上申请学生贷款的信息填写

Sofi官网上申请学生贷款的信息填写优质的贷款人群有了,能够保证资金流动的稳定性,但Sofi又是怎么做到低利息高收益的呢?

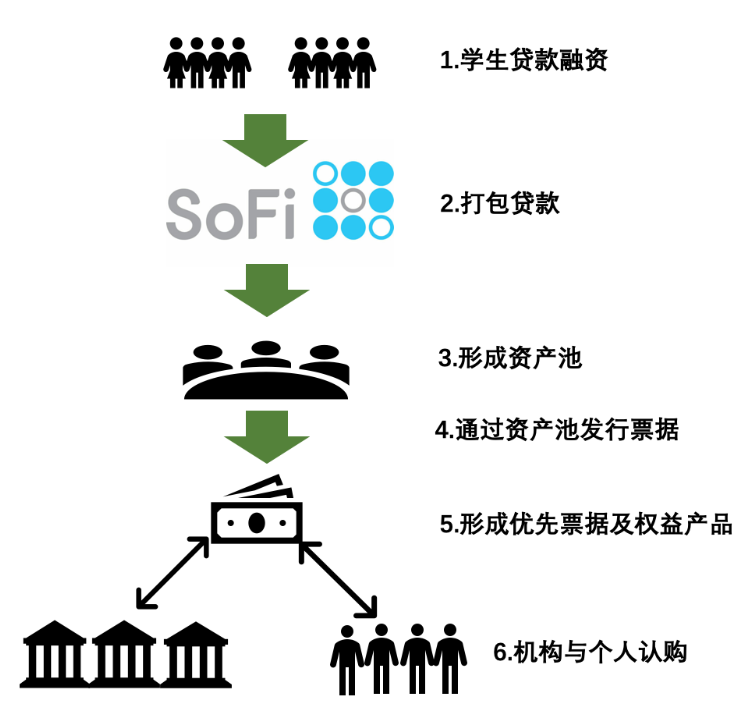

在2013年之前,Sofi的投资者主要是各个学校的校友也即是个人投资者,当时的收益率在5%左右。为了能进一步获得低成本资金扩大收益空间,从2013年开始,Sofi开始着手将学生贷款打包做成资产证券化产品,并根据风险将其分为为优先级票据和权益两部分,优先级票据主要出售给金融巨头和对冲基金,权益部分出售给个人投资者。

资产证券化,也就是Sofi快速发展的另一法宝。

由于使用Sofi贷款人的高信用、高学历背景,Sofi的资产证券化产品也得到了证券评级机构的高度认可。2013年12月,SoFi宣布完成首次资产证券化,资金达1.52亿美元,被世界第四大信用评级公司DBRS评级为A,是P2P行业里首次公开、有信用评级的资产证券化,产品一经发售,就产生了极大的市场反响,被投资者抢购一空。

而Sofi也是至今为止在P2P借贷领域中唯一同时获取标准普尔与穆迪两家权威评级机构投资级评级的债权收益产品。

Sofi资产证券化大致流程,硅谷洞察制图

Sofi资产证券化大致流程,硅谷洞察制图除此之外,Sofi还给整个贷款流程赋予了社交属性,由于之前的贷款都是基于学校的校友与在读生展开的,因此也就顺势建立起了圈子社交。Sofi将贷款者称之为会员,并以高端圈子、职业指导、会员福利等不断吸引学生入会,据官网数据显示,Sofi的会员推荐入会率达到98%。

入会后,Sofi会定期举办相关的交流活动,让校友投资人与贷款学生共聚一堂,校友可以从中发掘到有潜力的学生,在校生则可以拓宽人脉网络甚至直接找到工作或得到内部推荐。这种将投贷关系赋予社交属性的做法,让Sofi的发展更具可持续性。

Sofi的会员权益界面

Sofi的会员权益界面学生贷款领域竞争激烈,Sofi发展并非一帆风顺

Sofi在快速发展的同时,也面对着来自传统银行和私人借贷企业的激烈竞争。其中在私人借贷市场,位于纽约的CommonBond是Sofi的强力竞争者,目前与SoFi共同分割、主宰着美国P2P学生贷款的细分市场。

和SoFi的发展经历与模式非常类似,CommonBond也诞生于2011年,创始人David Klein, Mike Taormina和Jessup Shean相识于沃顿商学院,主要业务也是专注于为名校学生提供低于市场利率的贷款选择。与SoFi不同的是,SoFi的借款对象主要在美国国内,贷款者除了研究生还包括本科生甚至高中生。而Commobond的目标贷款者主要是研究生群体,并且积极拓展国际业务。相比之下,CommonBond的借款门槛更高,但是相对借款利率比Sofi还低。

此外,传统银行Frist Republic Bank、Discover等目前也开始着手于高质量学生贷款产品的拓展,而在个人贷款领域也有来自lending club、Affirm等新老P2P公司的竞争。

除了市场竞争激烈外,Sofi近年来的发展也是一波三折。先是在2017年被爆性骚扰丑闻,CEO Cagney引咎辞职。去年10月,美国联邦贸易委员会(FTC)对SoFi发起指控,认为SoFi在电视、平面媒体和互联网广告中对平台的贷款再融资储蓄总量、消费者使用其产品获得的成本节约量进行了虚假宣传,将其实际储蓄数字翻倍。而本于2017年开始的美国行业银行的专项牌照申请也因为缺乏有能力的管理团队于今年正式宣布撤回。

不过纵观Sofi的发展历程,小探认为Sofi近年来的发展问题更多的跟管理团队有关,而非商业模式上出了问题。Sofi、Commonbond的快速发展,也在一定程度上印证了他们的策略在P2P市场上的成功。

今年4月,在疫情下,硅谷一片低迷之中,SoFi宣布将以12 亿美元收购支付软件公司 Galileo。Galileo的技术,可以提供API将银行连接到信用卡处理器,之前已经被用于SoFi的现金管理账户产品 SoFi Money。SoFi 收购 Galileo后,预计Galileo的技术和解决方案,将被用于只服务于SoFi,并帮助SoFi开发更大范围内的金融服务。

那么,大家觉得Sofi的模式怎么样呢,你们认为这种思路有可能复制到国内吗?它的机会和瓶颈会有哪些?欢迎大家留言讨论!

(本文作者:Juny;编辑:SV Insight)

推荐阅读

NASA正式启动2024重返月球计划,各大科技巨头纷纷发布第一季度财报|科技前沿周报

区块链在跨境支付、清算结算领域的应用分析|智谷微报告

一边骂一边用,疫情下的新零售行业该如何自处?

疫情中的斯坦福大学如何在10天内转变为“全面在线教育”?专访斯坦福教育学院副院长

评论