瑞幸造假代价:126亿美元天价赔偿,高管或面临25年监禁

热点追踪 / 深度探讨 / 实地探访 / 商务合作

本文由硅谷洞察及腾讯新闻联合首发,未经授权不得转载。

北京6月26日晚间,瑞幸咖啡突然发布公告称将撤销召开听证会的请求,并表示已接到纳斯达克办公室通知,将于美国时间6月29日正式停牌,并进行退市备案。

在此之前,瑞幸已两次收到纳斯达克的退市通知,此次宣布取消听证会,也意味着瑞幸将不再挣扎,接受其终将退市的命运。

从2018年扬言打败星巴克,小蓝杯作为“国货之光”席卷中国市场,到如今自曝财务造假,被纳斯达克勒令退市。仅仅2年多的的时间,瑞幸咖啡就从“天之骄子”变成了“过街老鼠”。这究竟是一场彻头彻尾的骗局,还是一个没被玩好的资本游戏?

瑞幸为何突然宣布取消听证会、放弃上诉?

在宣布撤销听证会申请之后,瑞幸股价暴跌54%,盘中6次触发熔断。而从瑞幸自曝造假至今,其实还仍不断有资金进出炒作瑞幸股票,甚至一度从最低点暴涨超200%,其背后的原因在于,即便是自曝,若瑞幸提出听证申请、层层上诉,在最终调查结果出炉前仍然可以保留上市资格,坚持几个月甚至半年的时间不退市。

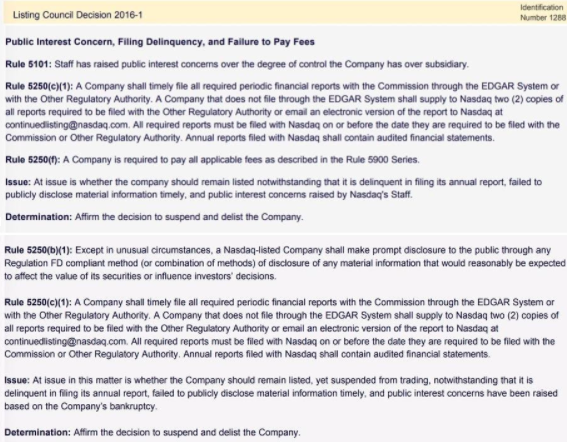

截至太平洋时间6月26日午夜,纳斯达克共给瑞幸下发了两份退市通知。其中,5月15日的给出的退市通知基于:1.违反了纳斯达克上市5101条例,瑞幸进行的虚假交易侵犯了公众利益。2. 违反了纳斯达克5250(b)(1)条例,瑞幸未能公开披露其虚假交易的相关商业模式,误导投资者。

6月17日的再次退市通知则基于5250(C)(1)条例,瑞幸未能按时提交截至2019年12月31日的年报。

纳斯达克关于企业退市的相关规定,图片来自官方条例截图

瑞幸此前曾在在5月19日发布的公告中表示,将对纳斯达克的退市决定提出申诉。而若瑞幸对听证会决定表示不服,它还有权利继续向纳斯达克上市和听证审查委员会上诉,若仍然不服,它最终可以上诉到纳斯达克董事会。

此前有分析称,就现有材料来看,瑞幸即便申请听证也胜算渺茫,但其好处在于能帮助瑞幸暂时保住在市资格,赢取一些时间。而此次瑞幸宣布撤销听证会申请,无疑是已经彻底放弃了上诉,加速了退市步伐。

那么,瑞幸为什么突然决定放弃上诉呢?

根据相关消息,主要还是跟瑞幸即将到来的董事会大“换血”有关。根据瑞幸此前发布的公告,瑞幸将在7月5日召开股东特别大会,此次股东大会将讨论的事项包括解除董事长陆正耀的董事和董事长任命,解除黎辉、刘二海的董事任命,以及解除独立董事邵孝恒的任命。

而在此之前,瑞幸曾宣布成立特别委员会负责就2019财年财务数据进行内部调查,并准备上诉听证材料。该特别委员会由董事会的三名独立董事邵孝恒 (Sean Shao)、濮天若(Tianruo Pu)和庄伟元(Wai Yuen Chong)组成,而于今年4月才任命的新任独立董事濮天若却于6月初宣布因个人原因辞职,特别调查委员会的组长邵孝恒也将在7月5日的股东大会被替换,庄伟元也将被解职。因此,这几个独立董事将无法代表瑞幸进行上诉听证,听证会也已无召开意义。

瑞幸发布关于停牌声明

硅谷洞察认为,瑞幸在此节骨眼上对董事会大“换血”,除了表现出对既有造假事实和退市命运的放弃抵抗与全盘接受外,也可能有准备重振旗鼓的计划。若7月5日的董事会召开时,陆正耀、黎辉、刘二海和Sean Shao均被免职,那么也就意味着瑞幸咖啡在自曝造假事件时的董事会成员已全部离职,之后瑞幸还有可能通过新组建领导团队挽回市场的一部分信任。瑞幸目前在全国仍有4000多家门店将正常运营,彻底重组董事会和管理层的背后,或许也有对公司下一步发展的考虑。

美国对造假“零容忍”,瑞幸接下来面临什么?

一直以来,美国对上市公司财务造假就报以零容忍的态度。瑞幸如今放弃上诉,接下来面临的就将是退市摘牌与一系列的处罚。

那么,瑞幸此次究竟违反了美国市场的哪些条例,即将面临什么样的惩罚?

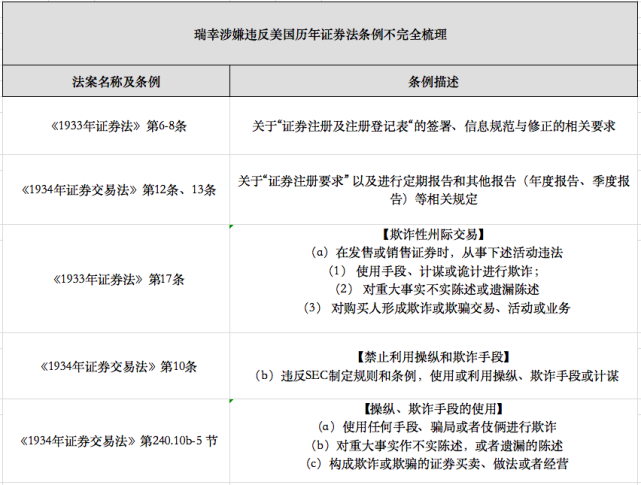

在2001年美国安然公司财务造假案件爆出后,为了保护投资者利益规范市场行为,美国于2002年正式颁布了《公众公司会计改革与投资者保护法案》(又名《萨班斯法案》),对美国《1933年证券法》和《1934年证券交易法》做出了重大修改,大幅提高了公众公司财务造假的违法成本。而此次瑞幸造假可能主要触犯了以下条例(硅谷洞察不完全梳理):

瑞幸咖啡涉嫌违反美国历年证券法条例不完全统计,硅谷洞察制图

而按照美国证券法规定,瑞幸由于触犯上述条例,将面临包括民事、刑事、行政在内的各项处罚。

· 或将面临超过126亿美元的民事索赔

在民事处罚方面,美国证券法规定,对于虚假陈述注册登记表、虚假记载发行或销售有关的招股说明文件或宣传的上市公司,投资人可进行民事索赔,同时上市公司应承担误导性陈述责任。

对于投资者来讲,下一步的起诉流程将主要分为集团诉讼提起、诉讼受理、诉讼确认与诉讼和解几个关键步骤:

1.诉讼提起。由于提起集体诉讼需要很大的成本投入,个人投资者一般缺乏充足的诉讼动力,按照美国相关法律,对瑞幸这类案件一般会选取一名或几名损失较大的投资者代表所有投资者进行集体诉讼。2.诉讼受理。当事人起诉后,法院一般会用 3-5 个月时间从事格式规范、被告通知等审前准备工作。3.诉讼确认。对案件内通进行审查确定,并确认首席原告与集团律师。4.诉讼和解。在美国,集团诉讼很少能够走到法院裁判这一步,大多以和解方式结案。和解方案是双方律师反复磋商的结果,但需要经过法院审查认可。

那么,瑞幸可能的民事赔偿金额是多少呢?通过咨询相关专业律师我们了解到,美国法律对类似案件的索赔额一般的计算方式是在事发前和事发后中选定一段时间,将该时间段中的最高价减去事发后的最低价,再以该价差乘以股本数量,即是可能面临的投资者索赔额。

而以瑞幸今年1月份股价最高点51.38美元,以及截止目前的最低价1.16美元作为标的计算,将其差价乘以2.52亿总股本,那么瑞幸将可能面临高达126.4亿美元的民事索赔。

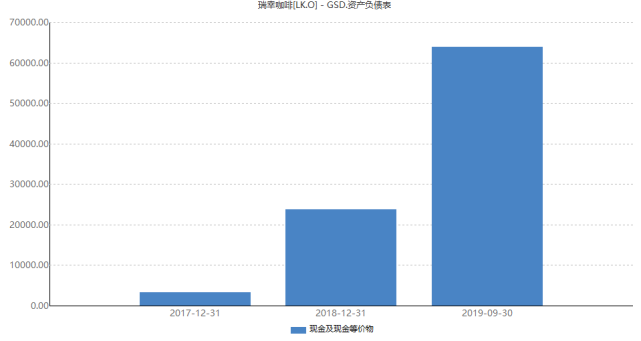

但就瑞幸目前的财务状况来讲,是否能承担如此巨额赔偿?根据瑞幸公布的2019年三季报,经计算目前瑞幸全部流动资产约为63亿人民币(约8.9亿美元),而这远远不够给付赔偿金额。但瑞幸目前还有几千家线下门店持续运营,因此瑞幸此后是否会走入破产清算、或者被并购,投资者最终能拿到多少赔偿金额,目前还仍需等待下一步审理。

截止2019年9月瑞幸的资产情况,图片来自网络

· 责任人或将面临最高25年的监禁

在刑事处罚方面,美国证券法规定,对于上市公司责任人故意不实陈述、漏报,应处不超过1万美元罚金或不超过5年监禁,或并处。对于作出重大虚假或误导陈述,应处不超过500万美元罚款、不超过20年监禁,或并处,非自然人则应处不超过2500万美元罚款。

参照此前安然公司财务造假案,当时安然公司造假金额约为6亿美元,除了公司被处以71亿的巨额罚款、股票摘牌、公司破产外,其CEO最后被判刑24年零4个月。而对于瑞幸高达22亿的造假金额,按照美国法律,其主要责任人的刑事追责可能性还是很大,届时将由美国司法部提起诉讼。但如何确定主要责任人,以及若相关责任人在中国是否能在判决后将其引渡美国监禁,目前还仍需等到最终调查结果出炉。

· 退市+行政处罚

毫无意外,在纳斯达克将最终的退市决定报美国证券交易委员会(SEC)备案后,瑞幸将被很快摘牌退市。瑞幸自己发布的公告称,在6月29日停牌后,将进行退市备案工作。参照2011年中概股东南融通财务造假的时间线来看,2011年5月中旬公司股票停牌,27月东南融通解散审计委员会放弃上诉听证,2011年8月该公司从场内板块退市进入粉单交易市场,从停牌到退市前后3个月的时间。因此,在纳斯达克两次发放退市通知、瑞幸放弃听证的情况下,不出意外的话,瑞幸咖啡将在1-3个月内正式退市。

此外,SEC根据证券法相关规定还会对于瑞幸蓄意违反《1933年证券法》、《1940年投资公司法》、《1940年投资顾问法》规定处以最高50万美元的行政罚款。

此外,瑞幸除了被美国追责之外,也极有可能面临中国的追责。根据我国2019年修订的新《证券法》第二条:,明确提出对在中国境外的证券发行和交易活动,有扰乱境内市场、损害境内投资者合法权益的将追究法律责任。这也意味着中国证监会、公安及司法机关具有“长臂管辖权”,根据相关条例,瑞幸在国内同样可能面对民事追责、高额罚款甚至刑事追责。

退市之后,瑞幸未来何去何从?

虽然退市似乎已成定局,对于瑞幸来讲,故事或许还有机会“未完待续”。

从纳斯达克场内板块退市后,如果不走入破产程序,瑞幸还可能有两条道路选择,一是退到场外交易市场证券市场(OTC市场)上挂牌,二是被并购和私有化。

目前,美国场外交易市场主要由OTCBB(场外柜台交易)和PINK SHEETS(粉单市场)两个市场组成。原则上瑞幸退市后可以根据自己的意愿选择其中一个市场挂牌。但两个市场的区别在,OTCBB对于报价对象没有财务和最低价格等要求,但必须在SEC或其他联邦监管机构注册和报备且当前处于有效状态,而粉单市场不需要在SEC报备文件,但该市场上股票的信息透明度和信息质量比OTCBB更低。

基于瑞幸财务造假被动退市的情况,以及结合此前中概股造假后的案例,若瑞幸选择场外交易,估计更有可能进入粉单市场。但粉单市场信息透明度和门槛低,股票交易流动性将会比较差。

而另一种可能即是瑞幸退市后被并购,走上私有化道路。按照瑞幸所说,目前其在大陆市场仍有超过4000门店和超3万名员工,相关业务还在持续运营,同时在中国市场已经培养了一批品牌消费群体,因此对于资本方来说,瑞幸仍然具有一定投资价值。

而这种模式此前也有案例可循。安博教育曾于2010年在美国纽交所上市, 2014年5月,由于2012年年度审计报告未提交的直接原因,纽交所对安博教育进行摘牌,并退市至OTCBB场外市场。退市之后,经过私有化操作,安博教育将其发展方向从培训业务转变为K12学校教育,2018年又再度在美上市。可以看出,若瑞幸未来运营得当,甚至也还有重新上市的可能。

瑞幸咖啡未来的路在哪里?图片来自网络

虽然瑞幸财务造假事件终将会伴随着其摘牌退市而尘埃落定,但其对中概股的影响无疑是巨大的。就在瑞幸造假爆出之后,4月23日美国证券交易委员会主席杰伊·克莱顿在美国电视媒体上公开提醒投资人,不要投资中概股。

中概股明星公司跟谁学、爱奇艺等接连遭海外机构发布做空报告,好未来也在4月自曝造假行为。瑞幸事件发生后,纳斯达克也已向美国证监会提交关于修订上市规则的提议,意在收紧上市规则和提高上市门槛。而这会直接导致国内一部分拟于美股上市的公司希望落空,上市预期大大延长。随着美国对中概股审查力度的加大,可能也会导致一批中概股回到港股或A股上市,目前网易、京东已迅速完成了港股上市,引领了了中概股的“回归潮”。

如今,我们回望瑞幸的发展史,从2018年1月正式运营到2019年4月IPO,瑞幸咖啡曾是全球最快IP0公司,也曾是我们眼中的“民族之光”。然而光鲜亮丽的履历背后却充斥着商业造假与资本炒作的“污点”,让我们每个曾真心为小蓝杯叫好、用心推广的消费者如鲠在喉。

眼见他起高楼,眼见他宴宾客,眼见他楼塌了。唏嘘感慨之余,留给我们的或许还有警醒。

本文作者:Junyue;编辑:SV Insight

(文本特别鸣谢Wickey Wang的指导与贡献)

推荐阅读