看懂Synthetix最新动态,迁移Layer2、Curve跨资产交换等

作为金融乐高积木,DeFi 的可组合性带来的空间可观,你无法想象 DeFi 空间里这一群有意思的人会鼓捣出什么新鲜玩意来。

12 月 15 日 Coinbase 宣布上线 SNX(Synthetix 的平台代币)后,SNX 又经历了一轮飙升。在 DeFi 发展浪潮下,衍生品赛道一定是个不容忽视的领域。其中的代表作 Synthetix 是个很有趣的例子,这篇文章里,聊聊最新的一些进展。

这篇文章聊一下合成资产平台 Synthetix 如何成为了大额资产无滑点交易的中间件,并且在以太坊转向 Rollup 为中心的路线后,Synthetix 如何成为了 DeFI + Rollup/Layer2 解决方案的最佳样板之一。

作为一种结构性金融产品, 合成资产提供了有趣的交易体验:你无需拥有 BTC、黄金、股票、房产,也可以通过合成资产衍生品的方式,来获得对应的资产头寸,获得投资于 BTC、黄金等目标资产的收益,当然也要承担其损失。

合成资产 (Synths),就是对目标资产的镜像模拟。例如,用 sUSD 去表示美元的价格,用 sGold 表示黄金价格,用 sSP500 来表征标普 500 股票指数等。甚至,加密资产本身,也可以成为锚定物,用 sBTC 来表示 BTC,用 sETH 来表示 ETH。

这些合成资产能一比一兑换为对应的锚定物么?至少目前阶段,绝大部分的项目中,合成资产所做到的只是复制了锚定物的价格,让人们可以直接在链上进行这些虚拟资产的交易,并不能够将合成资产一比一兑换为实物。

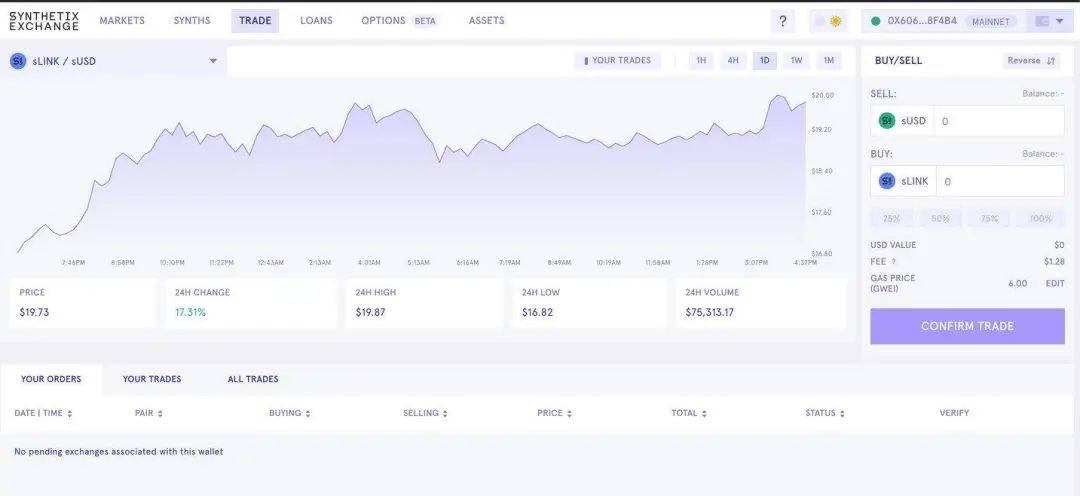

在 DeFi 领域,Synthetix 是合成资产交易这一赛道上的翘楚。Synthetix 建立在以太坊上,通过抵押平台代币(SNX, Synthetix Network Token)创建合成美元资产 sUSD,然后用户可以将 sUSD 用于交易其他合成资产,如 sBTC、sETH 、sAUD、 sBNB 等。

几个月前笔者曾写过一篇介绍 Synthetix 的文章,感兴趣深入了解的读者,可以参见《一年百倍的DeFi龙头Synthetix,你是不是还不了解?》。

在 AMM 出现之前, DEX 的交易深度一直阻碍了更多用户的尝试。借助于 Uniswap 等 AMM 型 DEX 的出现,更加上 2020 年流动性挖矿的兴起,为 DeFi 争了一口气,交易量也已赶超中大型中心化交易平台。不过在进行大宗资产交易时候,受限于交易平台的深度,仍然会遇到交易滑点较大的问题。

不过,最近 Curve 交易平台上线的跨资产兑换平台,集成 Synthetix 的虚拟合成资产交易功能,大幅改善了大额交易下的滑点问题。

对比 Uniswap 和 Curve 的交易

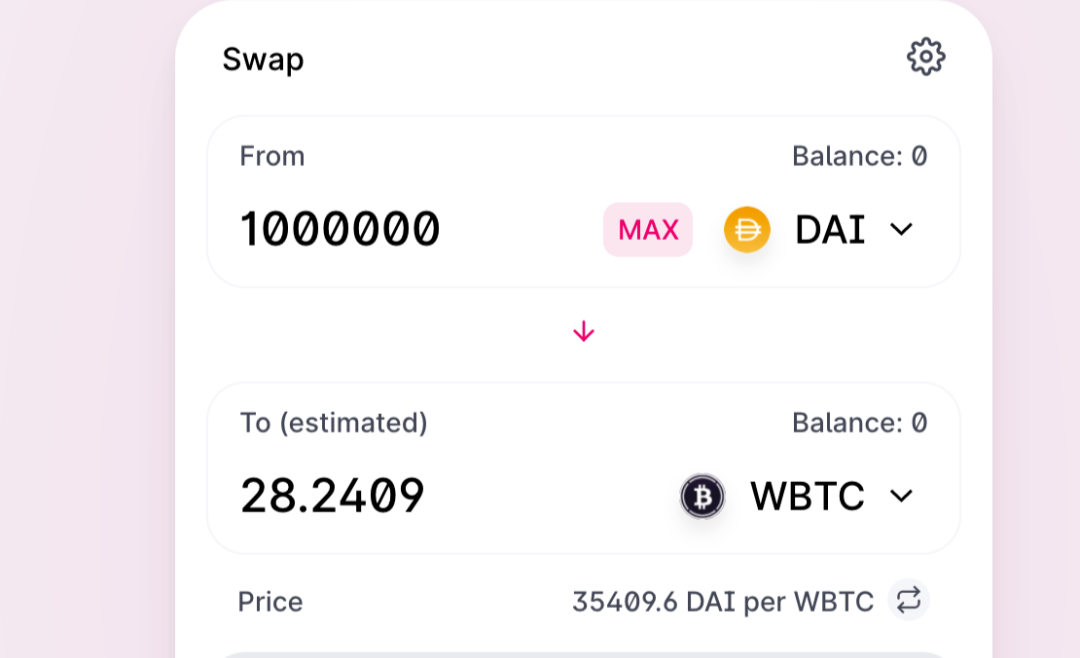

通过 Uniswap 交易100万 DAI,购买 BTC,滑点大约为 1.5%,得到大约 28.24 个 wBTC ,如下:

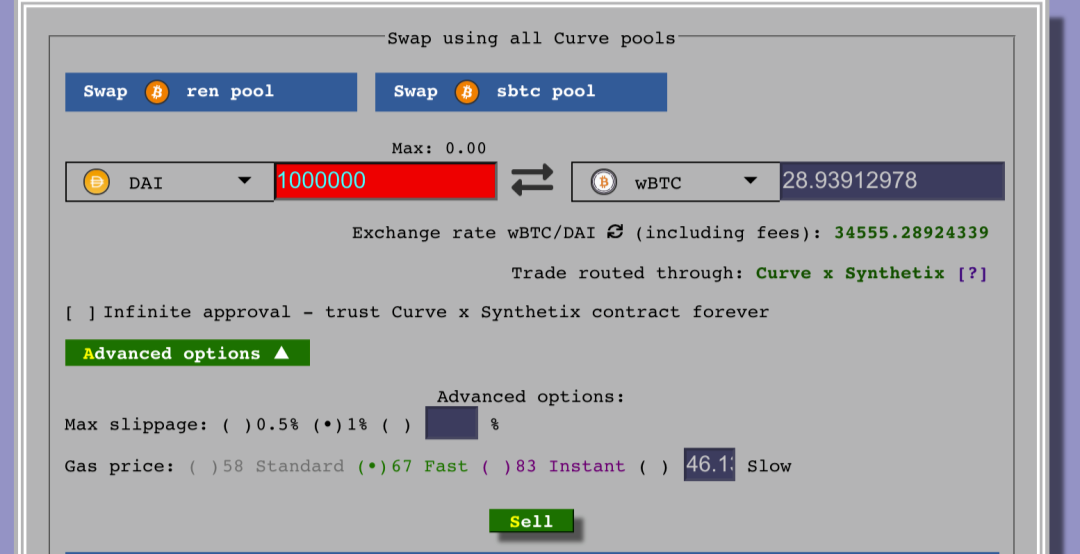

用 Curve 交易,得到大约 28.94 个 wBTC 。就是说,同样的交易,通过 Curve X Synthetix 的交易功能,多得了 0.7 个 wBTC 。

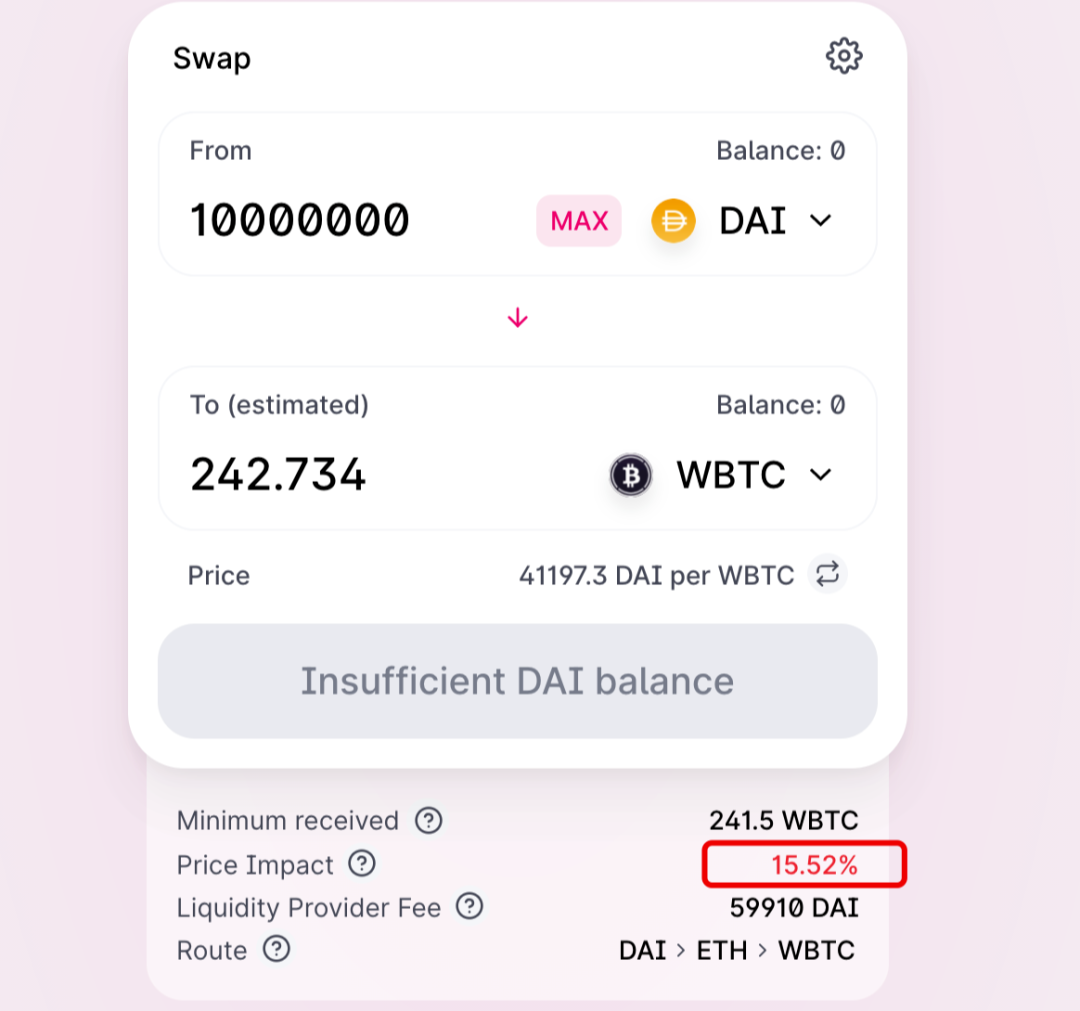

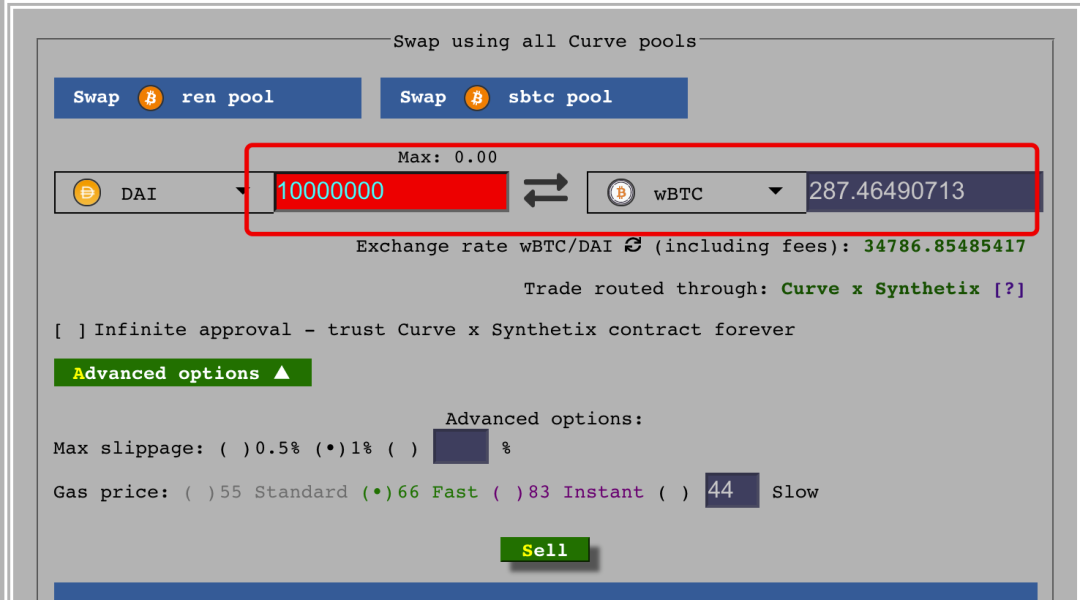

继续增加交易额,通过 Uniswap 交易 1000 万 DAI,会怎样?1000 万 DAI 在 Uniswap 可以得到 242.73个 wBTC,交易滑点大约为 15.52%;而在 Curve 交易,则可以得到大约 287.46 个 wBTC,相比 Uniswap,多得了 45个 BTC!

Uniswap 可以说是目前 DeFi 领域中交易深度最大的 DEX 了。尽管上述例子稍显夸张,不过也足以说明问题了。

DeFi 必然会遇到大额交易的问题。无论通过中心化平台、DEX 还是 AMM 进行大额交易,不可避免的遇到交易滑点的问题。而通过接入 Synthetix 的虚拟合成资产交易,Curve 大幅改进了交易滑点,当然,也会有其另外的问题,我们后面会讨论。

Curve 的跨资产交易功能有何特别?

Curve 在此次更新之前,在平台上稳定币跟 BTC 交易,是两个老死不相往来的邻居。通过跨资产交易,让稳定币可以兑换为 BTC 的锚定币了。

你可能会说,这又有什么好奇怪的么?Uniswap 等 AMM 平台不仅仅是可以在稳定币跟比特币锚定币(如 wBTC、renBTC、tBTC) 等之间交易,还可以交易一大堆其他的代币呢!

Curve 的跨资产交易之所以值得一提,是因为这跟传统 AMM 做的交易有所不同。在同类资产(如 USDT\DAI\USDC)之间交易,滑点小,锚定物一致,可以有效的降低交易不确定性。而如果要通过传统 AMM 的做法,比如在 DAI 和 wBTC 之间进行交易的话,就要为这一交易对提供足够的深度,才有望减少交易滑点。并且,要为每一种资产都提供足够的交易深度才行。

Curve 特别的一点在于:不同的稳定币之间的兑换滑点很小,而不同锚定币之间的交易滑点也能够降到最低。这是借助于 Synthetix 的虚拟合成资产来实现的。

Curve 跨资产交易如何实现?

根据 Curve 的文档所述,跨资产交易将 Synthetix 作为中间件,其有如下特点:

借助于 Synthetix 的无滑点交易合成资产的功能,大幅降低滑点,上文中我们也见到了这一特点;

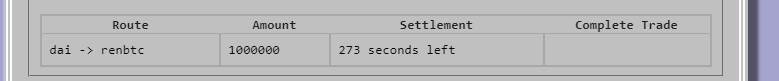

结算期较长,大约为六分钟,因为 Synthetix 需要结算期,在结算期内,如果遇到BTC等价格大幅变动的情况,也会造成资产变化

借助于虚拟资产,这一跨资产交易功能可以更广泛使用

交易费高昂,即便是 gas 费设置为 50gwei,由于交易过程复杂,也需要消耗超多 gas,大约花费为 80 多美元

需要分为两笔操作:交易发起与交易清算。

例如,将 DAI 兑换为 renBTC ( BTC 的一种锚定币),会涉及到如下过程:

通过 Curve,DAI 会转换为 sUSD 这一 Synthetix 上的合成美元虚拟资产;

通过 Synthetix ,将 sUSD 无滑点兑换为 sBTC,会有 6 分钟左右的结算期,在此期间最好不要关闭浏览器; 这时,用户可以得到 ERC721 格式的 NFT 一枚,代表了此次交易;

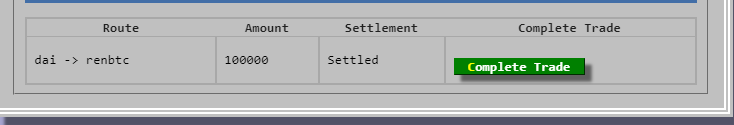

在结算完成后,用户需要点击完成交易的按钮(下图中的绿色按钮,Complete Trade),完成最后一步:Curve 平台会帮你把 sBTC 兑换为 renBTC,得到你的最终资产。

这其中的关键角色,就是 Synthetix 了。

通过上面的例子,我们应该能知晓,Curve 的跨资产功能为何被一些评论者认为是 DeFi 领域的一次显著创新了。实际上,我们也不能忽略掉背后的功能:Synthetix 的虚拟合成资产以及由此对 DeFi 其他项目的赋能。

合成资产充当交易桥梁

Synthetix 上的虚拟合成资产,称之为 Synths,例如 sBTC,sETH,sUSD。由于 Synthetix 采取的是无滑点交易的设计,所以相比较交易 USDT 和 BTC 而言,在 sUSD 和 sBTC 这两个虚拟资产之间进行交易,依赖于预言机提供的价格, 而不会产生交易滑点,从而理论上可以产生无尽的流动性。

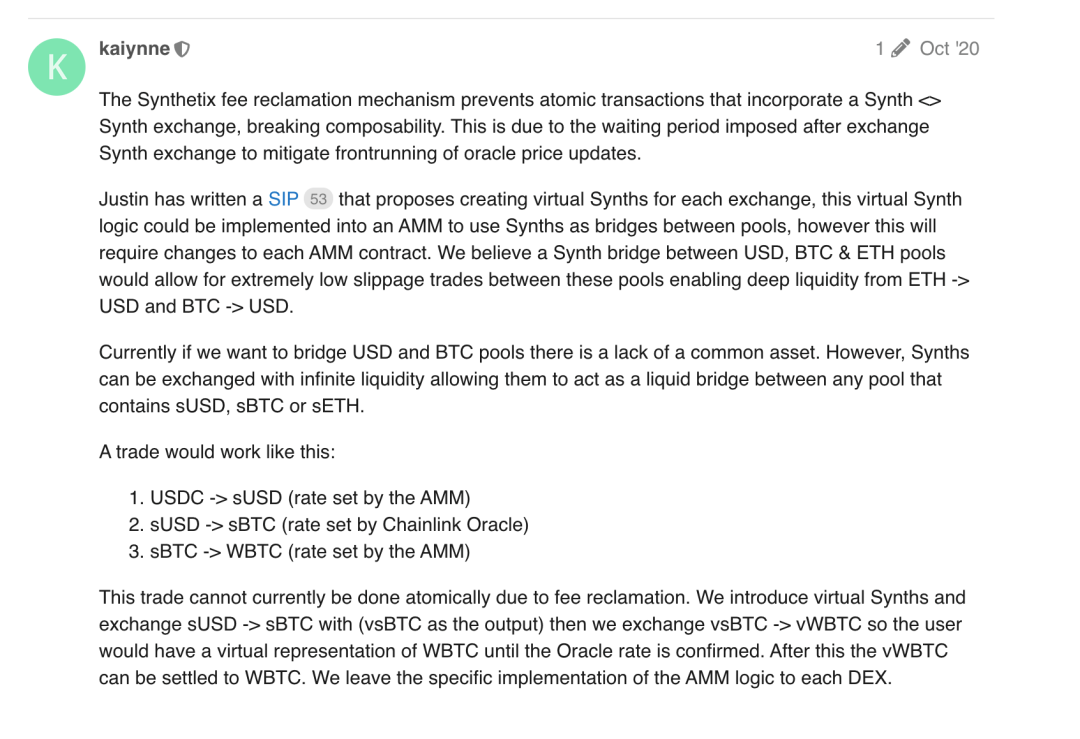

因此,Synthetix 社区开始萌生想法:如果虚拟资产之间的交易无滑点,那么是否可以将这一特点跟其他的 AMM 结合,让其他的交易平台上大额交易,也能降低交易滑点?10 月份在 Synthetix 社区提案论坛中的一次讨论,也开始将这一点提上日程。

其中关键一环,来自于 SIP 89: Virtual Synths。虚拟合成资产的提出,为每一笔交易创建一个虚拟合成资产的代币,主要用来应对结算期长时候,用户如何领取到对应资产的问题。在上面 Curve 的两步结算方案中,我们也见到了上述 Synthtix 提案的实现,算是比较妥善的方式了。

通过这种方式,让 Synthetix 充当了无滑点的交易结算层,虽然对于小额交易来说并不方便,但是对大额交易而言,滑点问题得到了大幅解决。

在 11月份的一篇帖子中, Synthetix 创始人 Kain Warwick 提到,将虚拟 Synth 和 AMM 结合,能够在一笔交易之中连接多个资金池,1inch 这样的 DEX 聚合器可以实现路由优化,以尽可能少的滑点执行每笔交易。

Kain 提到,在虚拟 Synths 实现的过程中,如 Curve、1Inch、Shell Protocol、Saddle 等团队都参与其中,并希望将其加入到自己的平台功能中。

Saddle 的例子

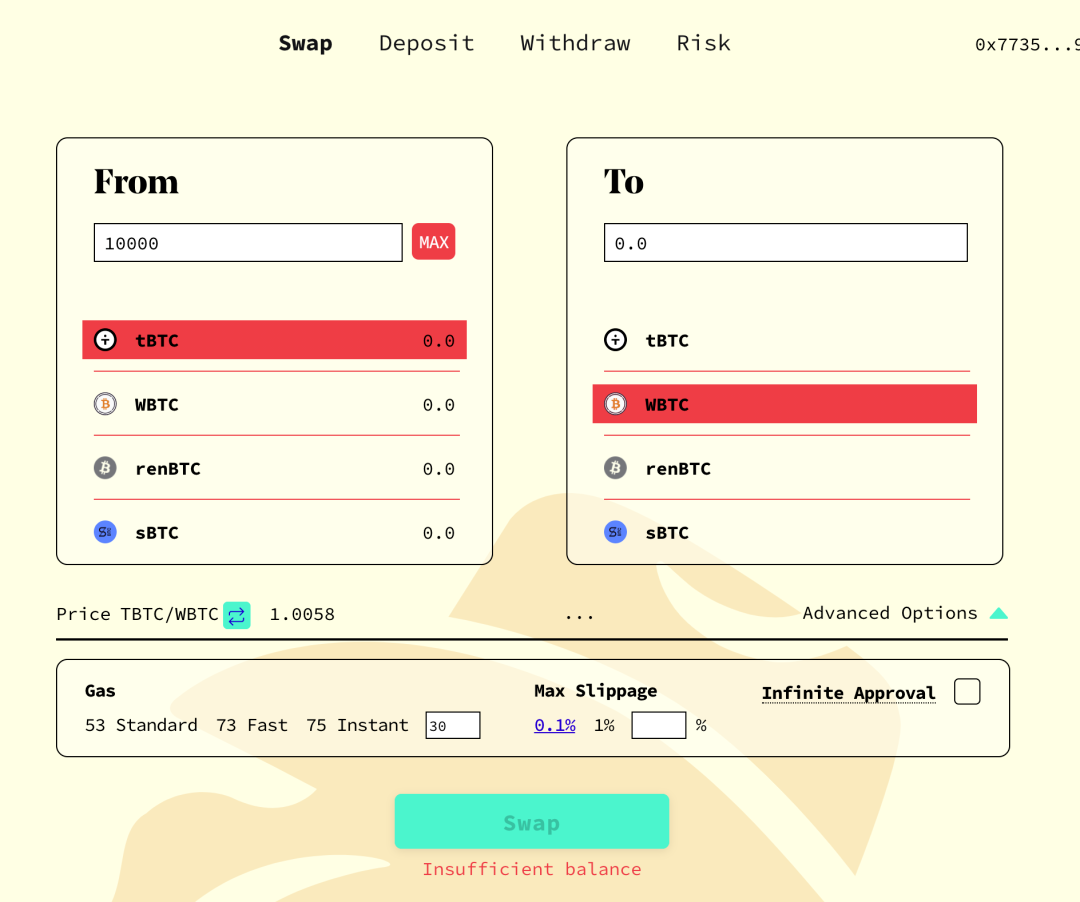

Saddle 是一个新上线的项目,提供了基于比特币的锚定币的自动做市商工具。

据链闻报道,Saddle 公布已完成 430 万美元的融资,领投方为 Framework Ventures、Polychain Capital 和 Electric Capital,其他投资方包括 Coinbase Ventures 等,个人投资者包括 Synthetix 联合创始人 Kain Warwick、Andrew Kang、Mariano Conti、James Prestwich 和 Spencer Noon。

Saddle 的首个池子支持四种资产:renBTC、WBTC、sBTC 和 tBTC。Saddle 团队表示,随后还将推出新的稳定币和基于 ETH 的资金池。Saddle 也会通过 Synthetix 的虚拟合成资产特性,支持多个资产之间的大额低滑点交易。

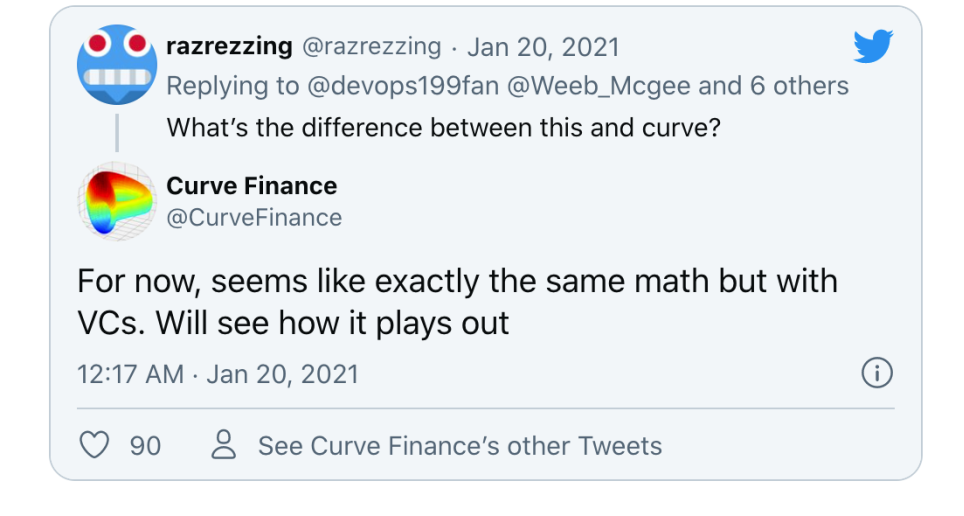

顺便一提,Saddle 上线前后也面临不少指责声音,认为他抄袭了 Curve 的算法,而仅仅是更换了合约语言为 Solidity。迄今为止,尚未见到 Saddle 的回应。不过,这不是本文的关注目标了。

最后,我们分享下来自 Synthetix + Layer2 方案 (Optimism Rollup) 的现状。Layer2 扩容是 2021年的重中之重。DeFi + Layer2 方案如何演变,也是投资者们关注的核心问题。

目前 Optimism 主网试运行的软启动已经开启,分多个阶段陆续推进中,2 月下旬预计开启公开测试,大约一个月之后再正式上线主网。除了 Synthetix 之外,Coinbase Wallet 也会接入 Optimism。通过 OVM( Optimistic Virtual Machine)让开发者们低成本迁移。

在 2021 年路线图一文中,Synthetix 创始人提到:

向 Optimistic Ethereum(二层扩容方案)的过渡,将缓解 2020 年我们经历的许多问题。这种过渡有两个主要优势:更低的 gas 成本和更高的吞吐量。更低的 gas 成本对所有用户都有好处,并使系统更有效率。更高的吞吐量将使我们在与 Chainlink 合作的过程中减少预言机的延迟,实现通过合成期货和许多其他协议改进的杠杆。

随着 Optimism 软启动,Synthetix 也紧紧跟随。1 月 16 日 Synthetix 发文宣布 SNX 质押服务已经在 Optimistic Ethereum 上线。文中称,会分为多个步骤分阶段实现向 Layer2(Optimism Ethereum) 的迁移,第一阶段考虑的重点在于让 SNX 小额持有者参与,毕竟,以太坊网络的高昂操作成本,限制了这部分用户。

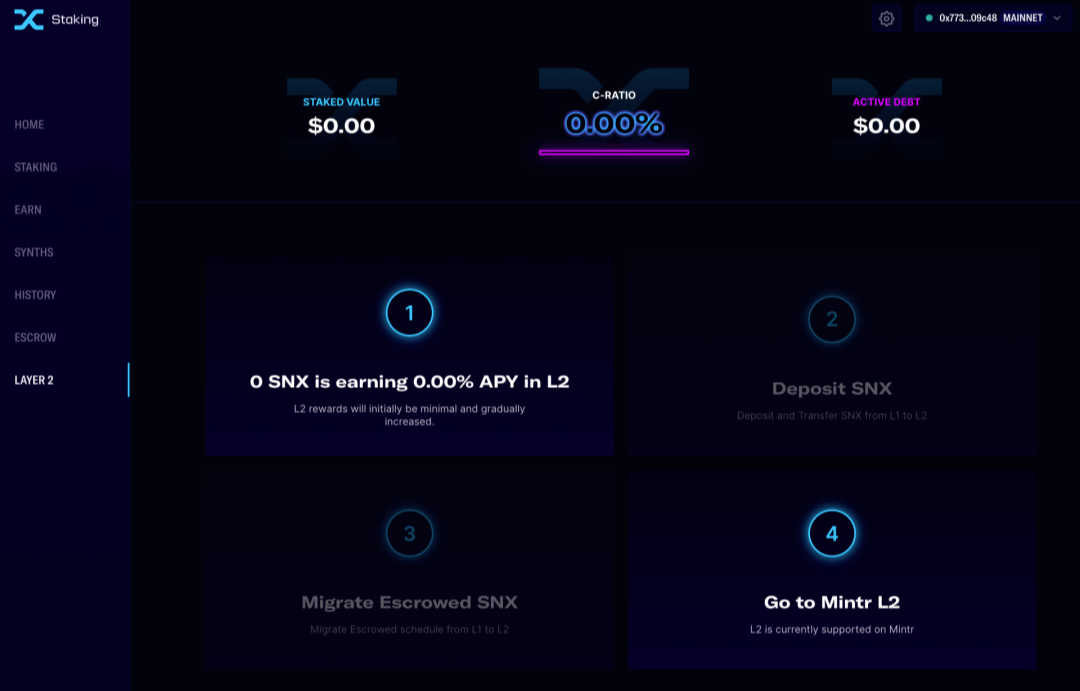

接下来聊一聊如何使用 Synthetix Layer2 部分的现有功能。可以通过该链接访问: https://staking.synthetix.io/l2

首先,点击登录 Metamask 钱包

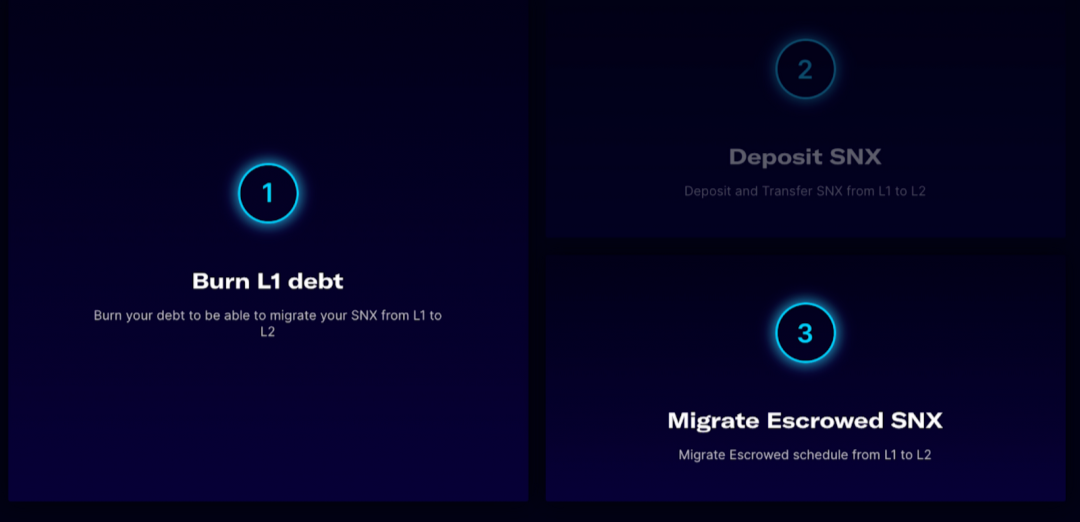

SNX 持有者可以迁往 Layer2 (L2) 网络。迁移之前,如果在 L1(以太坊网络)中有债务未偿还,需要先还清之后才能赎回对应的 SNX。

还清了债务后,可以将 SNX 转往 L2,这期间大概会有五分钟的延时。

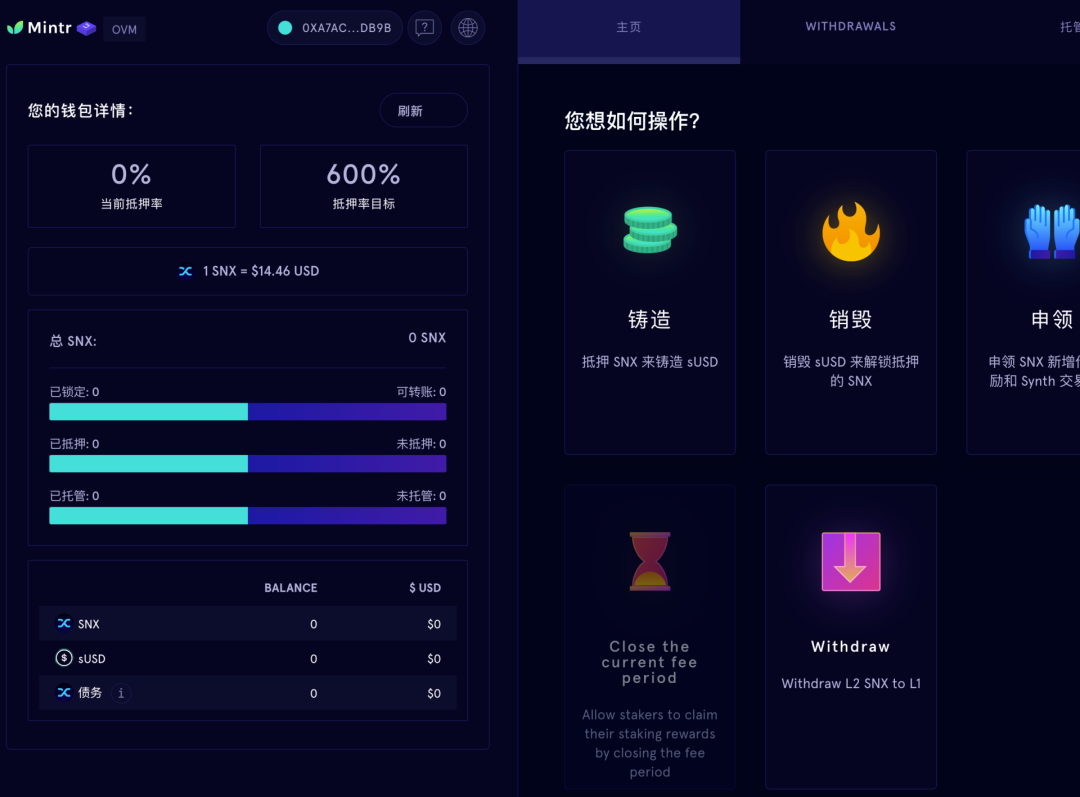

在 Layer2 上的操作,跟在以太坊上操作类似。不过当前 Optimism 团队会承担 Layer2 上的 ETH 费用,所以不需要支付 gas 费,只需要签名就行。但是从 layer1 迁移到 Layer2 的过程,还是要消耗 gas 费的。

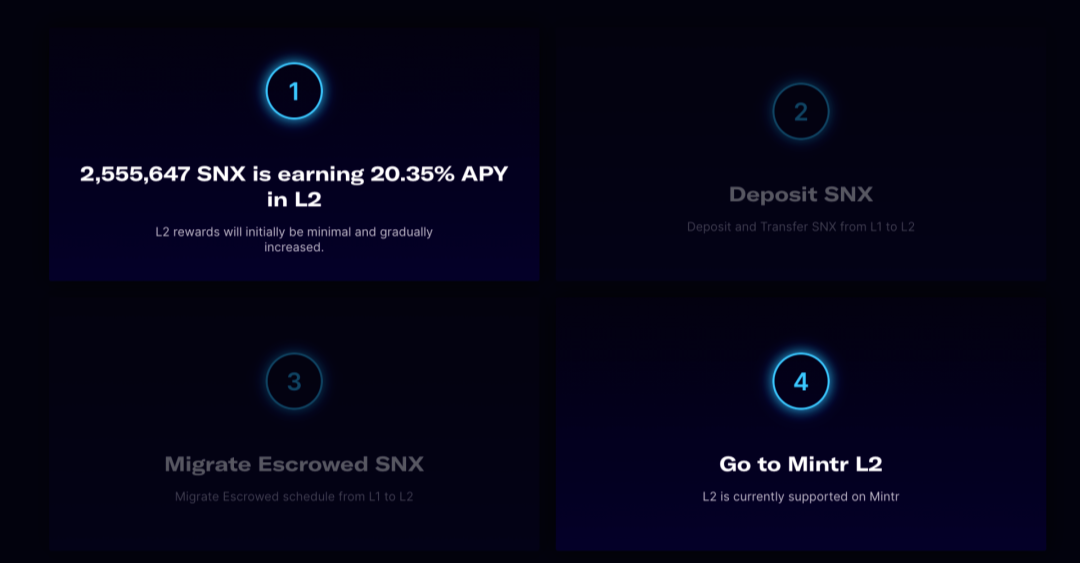

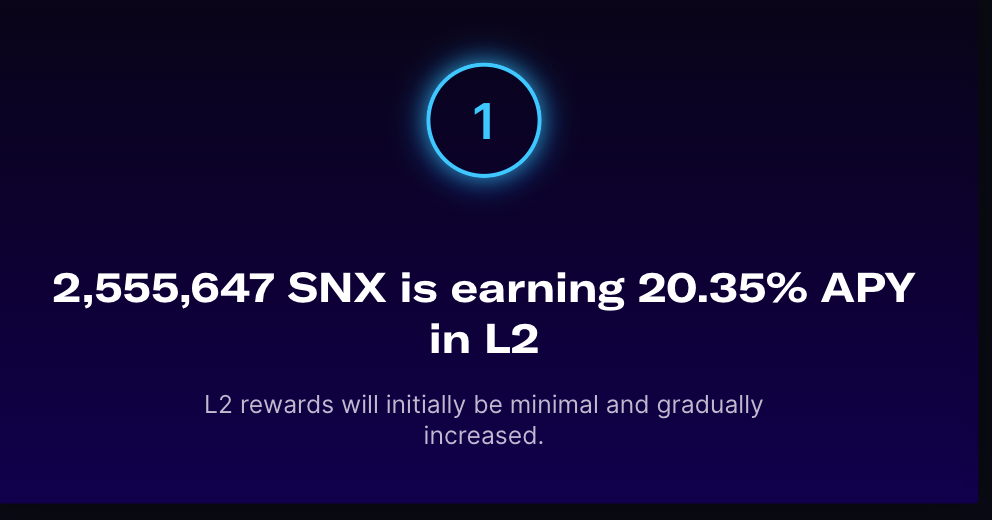

不过,在现阶段 L2 上的 SNX 跟 sUSD 是无法转账到其他钱包的,意味着只能通过 Layer1 上 SNX 转入的方式,兑换为 L2 上的 SNX。为了激励用户参与, 也提供了奖励。根据页面中提示的信息,当前有 256 万 SNX 参与到 L2 网络之中了,年化收益会采取先低后高逐渐增长的方式,当前年化为 20.35%。

顺便一提的, Optimism Ethereum 在最近的一篇公告中提到“通向更为去中心化之路”,国外社区有评论者解读为可能会引入治理代币尚未可知。不过,刨除掉空投代币的可能外,单论体验 Layer2 + DeFi,也可以考虑尝试一下 L2版本的 Synthetix。

头部 DeFi 平台 Synthetix 是衍生品赛道中很特别的存在。本文重点关注了虚拟资产充当跨资产交易桥梁的特征,以及 Synthetix 在 Layer2 网络中的进展。

借助于 Synthetix 提供的虚拟合成资产特性,会有更多的 DeFi 平台加入进来,改进大额交易的滑点问题。在 Optimism Ethereum 主网试运行软启动后,Synthetix 也成了 Layer2 + DeFi 的样板间,相信更多的 DeFi 项目可以从中受益。2021 年 DeFi 的发展脚步只会加速,不会停滞,期待更多创新的发生。

声明:本文为作者独立观点,不代表区块链研习社立场,不构成任何投资意见或建议。

-END-

波卡快速入门 | NFT快速入门 | DeFi+Layer2